- Italiano

- English

- Español

- Français

Analisi

Un'estate di allentamento a sostegno del rischio e del dollaro

L'"estate dell'allentamento" è un tema di cui si è discusso a lungo su queste pagine, anche se nel mondo delle banche centrali l'estate sembra essere arrivata in anticipo, con la Banca nazionale svizzera (BNS) che, nella riunione di marzo, è diventata la prima banca centrale del G10 a tagliare i tassi di questo ciclo, mentre l'inflazione interna si è assestata verso la parte inferiore della fascia obiettivo della BNS.

Tuttavia, sebbene la BNS abbia vinto la "corsa" al primo taglio, è molto probabile che altre banche centrali del G10 la seguano in tempi relativamente brevi.

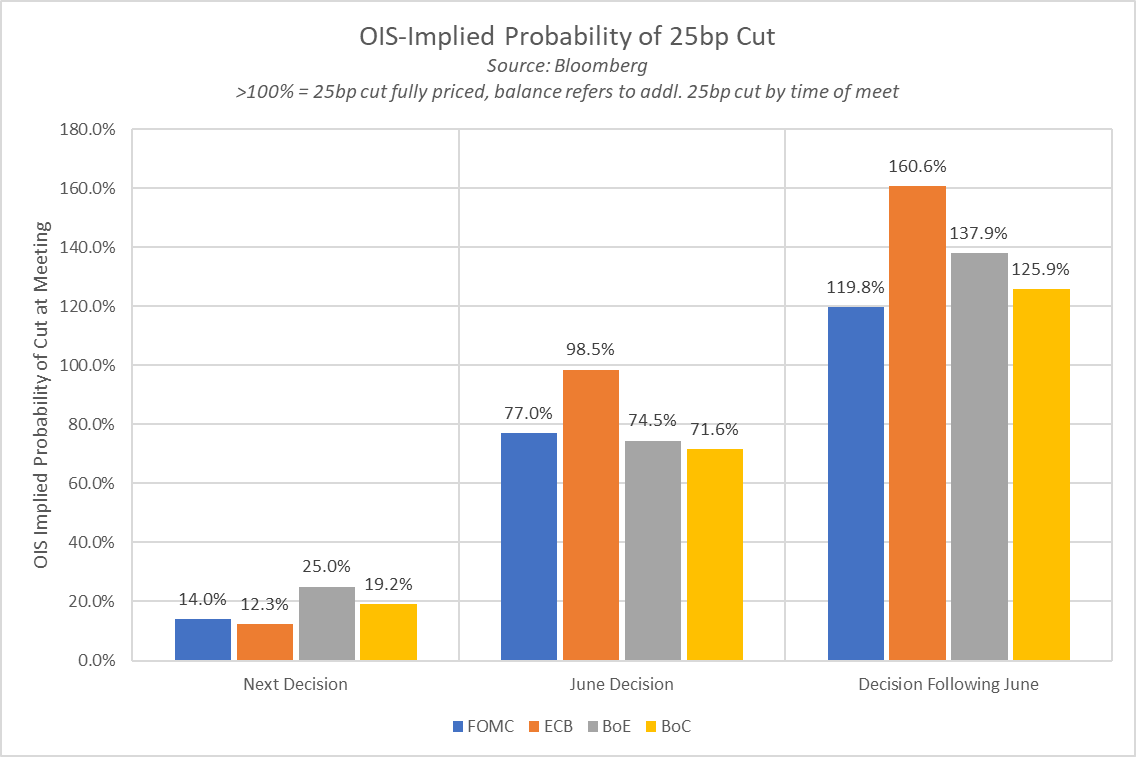

La BCE, ad esempio, si è praticamente preimpegnata a tagliare i tassi a giugno, pur mantenendo la pretesa di dipendere dai dati; la BoE sembra probabile che taglierà a giugno, con il governatore Bailey che ha osservato che i tagli dei tassi sono ora "in gioco" nelle prossime riunioni; mentre la FOMC probabilmente darà il via al ciclo di allentamento all'inizio dell'estate, dopo essere apparsa un po' disperata nell'avviare la normalizzazione della politica la scorsa settimana, con l'ultimo SEP che indicava aspettative di tassi invariati (tagli di 75 pb quest'anno), nonostante una revisione al rialzo delle prospettive di inflazione.

Come discusso in precedenza, con un contesto politico sempre più favorevole, la volatilità azionaria dovrebbe rimanere relativamente limitata.

Ciò non significa che non vi siano rischi: è chiaro che ve ne sono, sia dal punto di vista geopolitico che da quello economico, in particolare perché l'inflazione dei servizi rimane appiccicosa. Si tratta invece di affermare che una politica monetaria più allentata (sia attraverso i tagli dei tassi che la fine dell'inasprimento quantitativo) dovrebbe, in misura significativa, servire a isolare gli asset di rischio da shock negativi significativi.

Inoltre, è necessario ricordare che le banche centrali hanno di nuovo messo in atto una politica monetaria allentata, con l'inflazione che è tornata a raggiungere, o a sfiorare, l'obiettivo del 2% nella maggior parte delle economie dei paesi industrializzati. Ciò significa che, se dovesse verificarsi uno shock avverso, i responsabili delle politiche hanno la capacità di effettuare tagli significativi e, se necessario, di fornire iniezioni di liquidità per isolare ulteriormente l'economia e i mercati.

In breve, anche se non si possono escludere cali, o addirittura pullback più profondi, e anzi sarebbero salutari per eliminare la potenziale schiuma dal mercato, essi dovrebbero rimanere di breve durata e di natura relativamente poco profonda. Di conseguenza, il percorso di minor resistenza per il mercato più ampio dovrebbe continuare a portare al rialzo, con una volatilità contenuta.

Lo stesso, tuttavia, non si può dire per il mercato FX. Alcuni segnali di ripresa hanno già iniziato a emergere, con l'indice G7 FX vol di JPM che ha raggiunto un massimo di 6 settimane - anche se, va detto, gran parte di questo movimento è stato guidato dall'aumento della volatilità dello JPY in seguito alla BoJ, e da allora si è attenuato.

Tuttavia, questo potrebbe rivelarsi un piccolo assaggio delle cose che verranno con l'avanzare dell'"estate dell'allentamento".

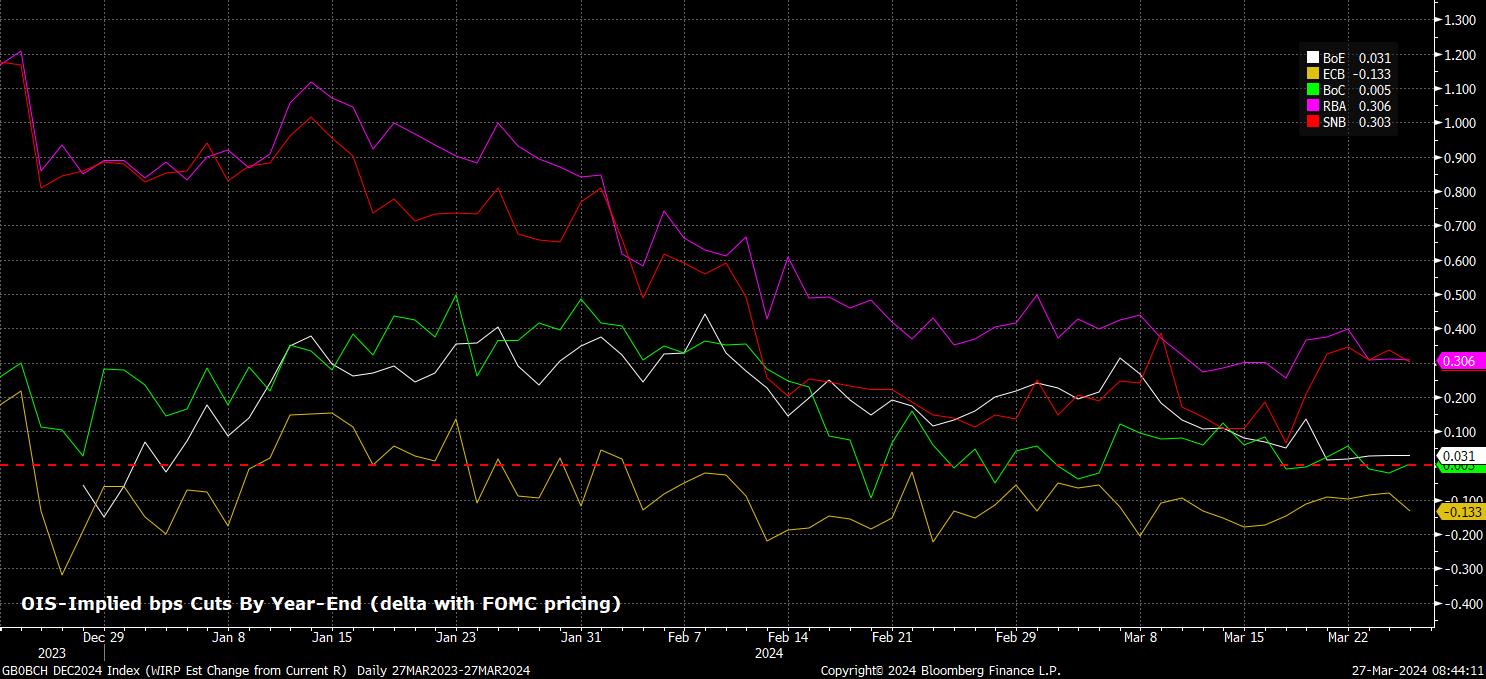

Sebbene la direzione di marcia di tutte le banche centrali del G10, ad eccezione della BoJ (il cui rialzo di 10 pb è insignificante), sia quella di un allentamento delle politiche e di un ritorno dei tassi al loro livello neutrale, la normalizzazione di tali politiche avverrà a velocità e in misura diverse, aprendo divergenze naturali tra le politiche di cui i trader potranno approfittare.

Il confronto tra il ritmo di allentamento previsto dal mercato per le varie banche centrali del G10 e quello previsto per la FOMC aiuta a illustrare questo punto; tuttavia, è interessante notare che l'OIS attualmente implica che solo la BCE e la BoC si allenteranno in misura maggiore rispetto a Powell & Co. nel resto del 2024.

Questo prezzo, tuttavia, non deve essere preso come la Bibbia da solo.

Bisogna anche considerare la direzione in cui si orientano i rischi per il percorso politico. A questo proposito, si potrebbe affermare che per la FOMC i rischi per il percorso implicito nel mercato sono più restrittivi, con l'inflazione dei servizi che rimane appiccicosa, l'IPC che continua a stampare più del previsto e con un solo membro della FOMC che ora fissa il suo "punto" al di sotto dell'aspettativa mediana, rispetto ai cinque dell'ultima volta.

Al contrario, altrove i rischi sembrano orientati verso una direzione sostanzialmente più “dovish”. Ciò è particolarmente vero per la BCE dove, sebbene sia probabile che il primo taglio venga effettuato in linea con quello della FOMC a giugno, i tentativi di allentamento da parte dei membri del Consiglio direttivo si fanno sempre più forti. Lo stesso si può dire per le altre banche centrali del G10: la fragilità del settore immobiliare nazionale aumenta i rischi di allentamento per la BoC e la RBNZ, oltre che per la BoE, mentre la Riksbank ha già segnalato che è "probabile" che un taglio possa essere effettuato già a maggio se le prospettive di inflazione rimangono favorevoli.

Logicamente, ci si aspetterebbe che gli spread dei rendimenti tornino a favore del dollaro con l'inizio dell'"estate dell'allentamento", contribuendo a sostenere il prossimo rialzo della recente corsa del dollaro, mentre la FOMC diventa un'eccezione restrittiva tra i paesi del G10. Sebbene il dollaro e i titoli azionari si stiano muovendo insieme sia insolito, questo scenario rimane per ora l'ipotesi di base.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.