- Italiano

- English

- Español

- Français

Il Playbook Per La Decisione Del FOMC Di Settembre

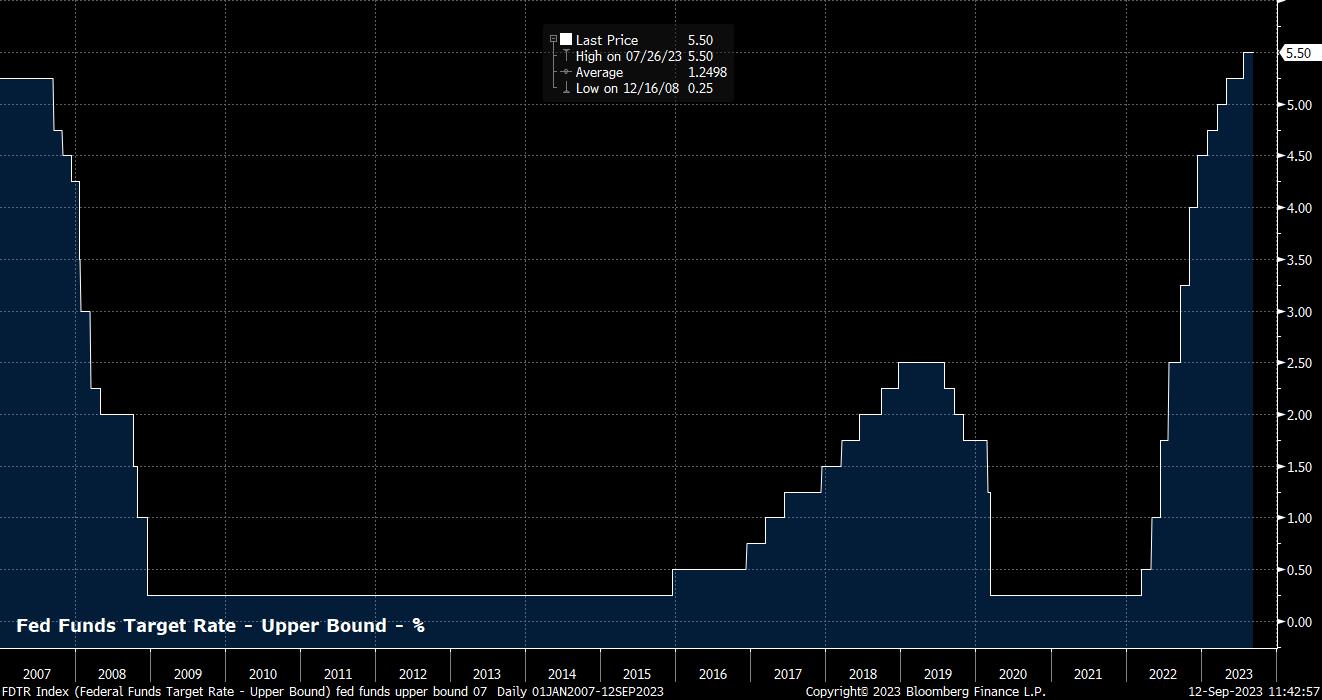

Come accennato, il FOMC dovrebbe mantenere l'intervallo obiettivo per il tasso sui fed funds al 5,25% - 5,50% nella riunione di settembre. L'OIS implica una probabilità di circa il 95% di tale risultato, mentre le recenti osservazioni degli influenti membri del Consiglio della Fed, Waller e Williams, indicano un ampio consenso sul fatto che la politica è in una "buona posizione" e che non è necessario un ulteriore inasprimento immediato. Pertanto, la decisione di mantenere i tassi invariati dovrebbe essere unanime.

È probabile che le indicazioni relative a tale decisione rimangano relativamente invariate rispetto alla riunione di luglio, in quanto è altamente improbabile che il Comitato si impegni a considerare la pausa del ciclo di inasprimento come l'ultimo rialzo. Di conseguenza, è probabile che la dichiarazione di politica monetaria ribadisca l'orientamento restrittivo del FOMC in funzione dei dati, mantenendo l'impegno ad adeguare la politica "come appropriato" per conseguire il doppio mandato. Inoltre, è improbabile che i dettagli sulla funzione di reazione del FOMC differiscano da quelli delineati in precedenza, in quanto gli ulteriori rialzi dipenderanno dall'effetto della stretta cumulativa già attuata, dagli effetti ritardati della politica sull'attività economica e dagli sviluppi economici e finanziari. In poche parole, un modo molto prolisso per dire che si procederà a ulteriori inasprimenti se l'inflazione rimarrà al di sopra dell'obiettivo o se la crescita rimarrà sostanzialmente al di sopra del trend.

L'ultimo "dot plot" del FOMC, pubblicato nell'ambito del Summary of Economic Projections (SEP) trimestrale, probabilmente farà eco a questo messaggio, riflettendo le aspettative dei singoli policymaker sul livello appropriato dei tassi in ciascun anno dell'orizzonte di previsione. È probabile che il punto mediano per il 2023 rimanga invariato all'attuale livello del 5,625%, il che implica la possibilità di un ulteriore rialzo nel corso dell'anno, anche se c'è la possibilità che la mediana venga rivista un po' più in basso, all'attuale punto medio dell'intervallo obiettivo per il tasso sui fed funds, al 5,375%.

Guardando più avanti, è probabile che anche i punti mediani per il 2024 e il 2025 rimangano invariati, rispettivamente al 4,625% e al 3,375%. Ciononostante, è probabile che questi punti suscitino un certo interesse. In primo luogo, la dispersione dei punti - ossia la differenza tra le previsioni più alte e quelle più basse - è destinata a diventare significativamente più stretta, probabilmente grazie alla riduzione delle aspettative sui tassi da parte di alcuni falchi, a testimonianza di un grado di fiducia molto più elevato tra i membri del FOMC sia sulla traiettoria futura dei tassi sia (da parte dei falchi) sul fatto che la battaglia contro l'inflazione è stata effettivamente vinta.

Il secondo punto di interesse è che i punti indicano un probabile allentamento di circa 100 pb nel 2024, con ulteriori tagli nel 2025. Questo non solo riflette l'opinione del Comitato secondo cui l'economia probabilmente rallenterà man mano che si farà sentire l'impatto dei 525 pb di inasprimento previsti da questo ciclo, ma riflette anche l'orientamento "più alto per più tempo" che è stato inculcato agli investitori da quasi due anni a questa parte.

Sebbene possa sembrare controintuitivo che tassi nominali costantemente più bassi implichino un periodo prolungato di politica restrittiva, questa visione ha più senso se si considerano i tassi reali (aggiustati per l'inflazione). Considerando che l'inflazione dovrebbe tornare al 2% nell'orizzonte di previsione, il FOMC dovrà abbassare il tasso sui fed funds in linea con il calo della metrica dei prezzi, affinché i tassi reali rimangano allo stesso livello. Se il tasso sui fed funds rimanesse invariato per il resto dell'orizzonte di previsione, si avrebbe di fatto un inasprimento meccanico sia della politica monetaria che delle condizioni finanziarie, in quanto un'inflazione più bassa costringerebbe il tasso di policy reale a salire notevolmente in questo periodo di tempo.

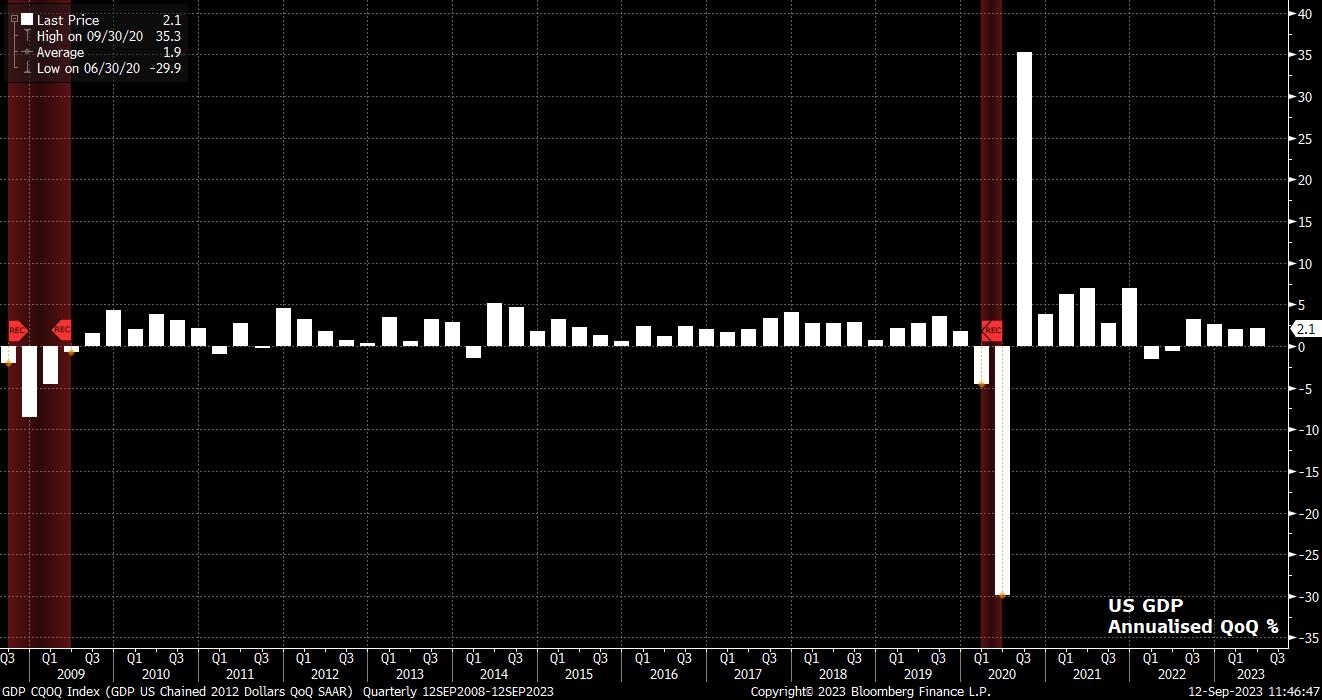

Altre aree dell'ultimo SEP potrebbero invece dipingere un quadro più ottimistico dell'economia statunitense, che è rimasta straordinariamente resistente dall'ultima riunione del FOMC, con crescenti aspettative di un "atterraggio morbido".

L'impressionante tenuta economica registrata durante l'estate, con il PIL cresciuto di oltre il 2% su base annua nel secondo trimestre, e i PMI che indicano un ritmo di crescita ancora solido, soprattutto nel settore dei servizi, porteranno probabilmente a un sostanziale aggiornamento della previsione del PIL di quest'anno, pari all'1,00%, con un raddoppio di questa proiezione non del tutto fuori discussione. Tuttavia, le previsioni per il 2024 e il 2025 dovrebbero essere leggermente ridotte, sia a causa degli effetti ritardati delle politiche, sia per la probabilità che il rallentamento economico sia stato ritardato, piuttosto che scongiurato.

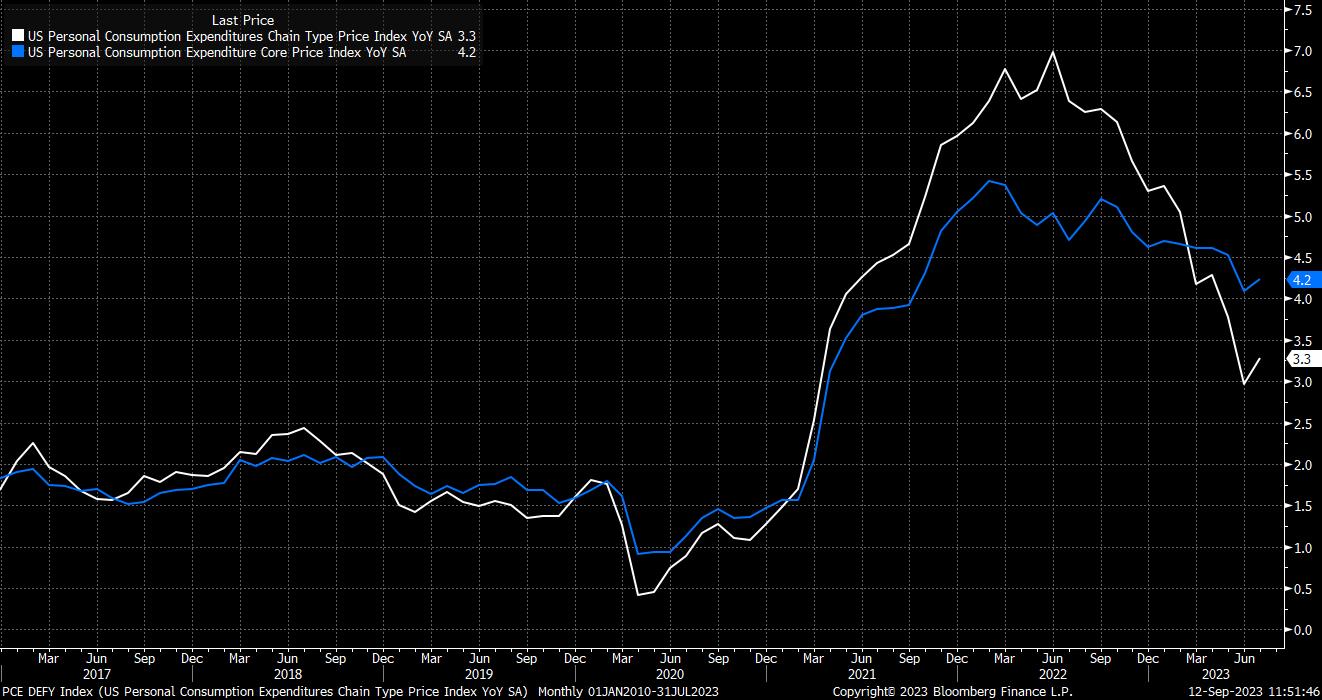

Sul fronte dell'inflazione, è improbabile che si verifichino cambiamenti significativi. È probabile che le previsioni per le metriche PCE headline e core vengano abbassate di circa 0,2 punti percentuali per la fine di quest'anno, mentre le aspettative a più lungo termine potrebbero anch'esse subire una leggera flessione. Anche se di modesta entità, queste revisioni sarebbero notevoli e segnerebbero la prima volta dal 2020 che il FOMC rivede al ribasso le proprie aspettative di inflazione core.

Per completare il SEP, è probabile che il Comitato riveda leggermente al ribasso le proprie aspettative sulla disoccupazione, con un aumento al 4,1% entro la fine dell'anno e al 4,5% alla fine del 2024, apparentemente in contrasto con la forte performance del mercato del lavoro fino ad ora, nonostante il ritmo di crescita dei posti di lavoro stia chiaramente rallentando.

Nel complesso, queste revisioni delle previsioni e la dichiarazione sostanzialmente invariata dovrebbero vedere il presidente Powell "attenersi al copione" nella conferenza stampa successiva alla riunione. A Jackson Hole, l'ultima volta che abbiamo sentito il presidente della Fed, Powell ha sottolineato che ulteriori rialzi dei tassi saranno effettuati "se appropriati" e che un ulteriore inasprimento potrebbe essere giustificato se la crescita dovesse rimanere costantemente al di sopra del trend, come si sta vedendo attualmente. La prospettiva di un taglio dei tassi nel prossimo futuro, pur non essendo stata esplicitamente esclusa nel Wyoming, è probabile che sia stata presa in considerazione durante la conferenza stampa, mentre è probabile che sia stato espresso il desiderio di procedere "con cautela" nelle future mosse politiche.

Per quanto riguarda la reazione del mercato, la bilancia dei rischi sembra pendere verso il lato dei falchi, con l'OIS che prezza solo 12 pb di ulteriore inasprimento prima della fine dell'anno, mentre prezza pienamente almeno un taglio dei tassi nella prima metà del 2024. Di conseguenza, i rischi puntano a un ulteriore rialzo del dollaro, ma anche a un ribasso sia per le azioni che per i Treasury.

Per quanto riguarda il biglietto verde, che ha registrato 8 settimane di guadagni consecutivi rispetto a un paniere di valute equivalenti, il livello 104,50 spicca come supporto chiave per il DXY, che finora si è dimostrato ben rispettato.

_D_2023-09-12_11-51-57.jpg)

Al di sopra, è probabile che i rialzisti puntino alla regione di 105,50, prima di puntare potenzialmente a un movimento verso i massimi del primo trimestre a 105,90. L'acquisto di titoli in calo rimarrà la strategia preferita per la maggior parte delle persone, mentre il ribasso sarà probabilmente contenuto dalla media mobile a 200 giorni, che si trova al livello psicologicamente fondamentale di 103.

Nello spazio azionario, l'S&P 500 ha affrontato venti contrari negli ultimi tempi, con i rialzisti che non sono riusciti a fare un break decisivo al di sopra della soglia dei 4.500, o della media mobile a 50 giorni.

Se i suddetti livelli venissero infranti, il massimo storico a 4.630 - che potrebbe anche essere considerato un doppio top - verrebbe probabilmente individuato in tempi relativamente brevi. Al ribasso, il supporto iniziale si trova a 4.400, prima della media mobile a 100 giorni, intorno ai precedenti minimi di 4.350.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.