- Italiano

- English

- Español

- Français

CPI di maggio 2024: Un altro benvenuto rapporto per la FOMC

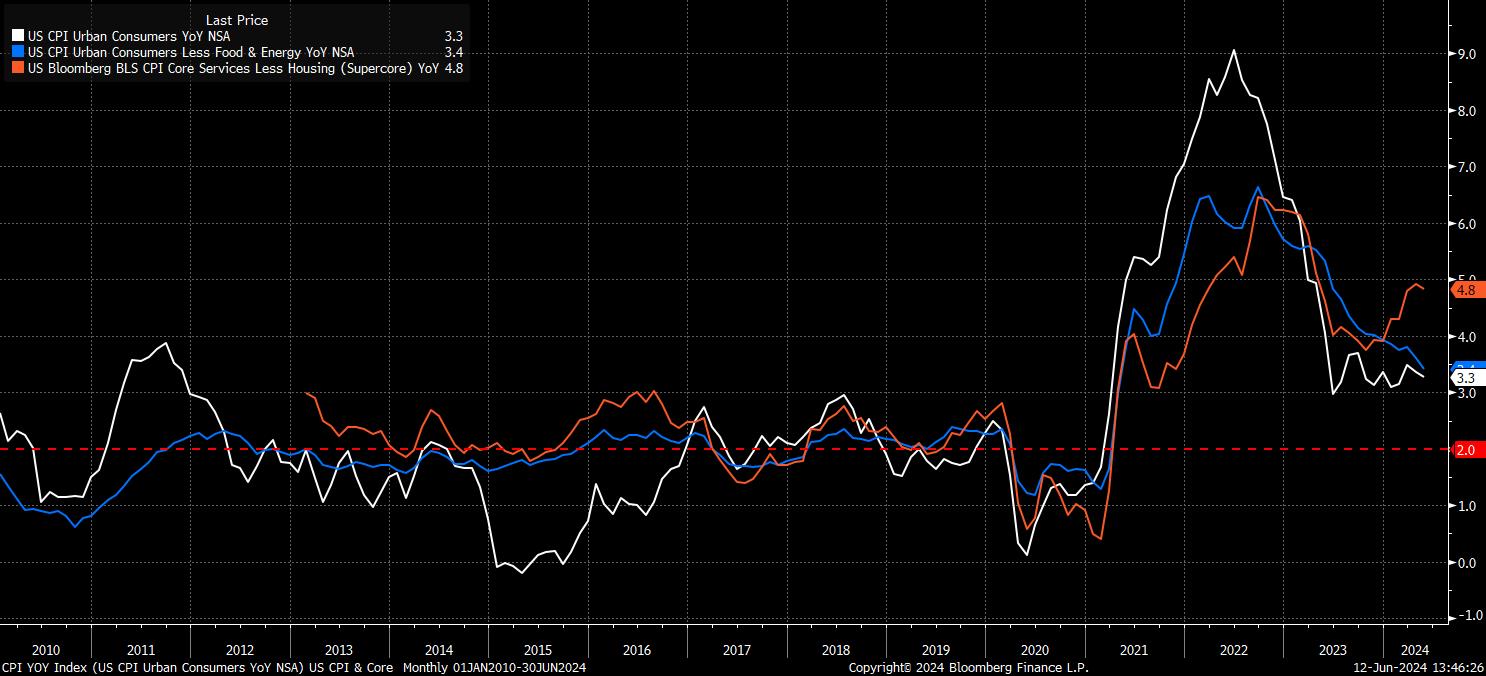

L'indice dei prezzi al consumo principale è aumentato del 3,3% su base annua a maggio, leggermente al di sotto delle aspettative del consenso per un'inflazione rimasta invariata rispetto al ritmo del 3,4% visto ad aprile. Nel frattempo, l'indice dei prezzi al consumo core - che esclude i componenti volatili del cibo e dell'energia - è aumentato del 3,4% su base annua nello stesso periodo, anche al di sotto delle aspettative di una lettura del 3,5%, e al livello più basso da più di tre anni.

L'esclusione di ulteriori componenti volatili, per produrre la metrica dell'inflazione 'supercore', nota anche come inflazione dei servizi core esclusa l'edilizia, mostra un calo al 4,8% su base annua, il primo declino del tasso annuale dell'inflazione supercore da ottobre scorso.

Come è ormai da tempo, si presta sempre maggiore attenzione ai dati MoM, rispetto alle metriche annuali, come misura più precisa delle pressioni sui prezzi sottostanti, in particolare i tassi annualizzati a 3 e 6 mesi. È importante sottolineare, tuttavia, che la FOMC continua a utilizzare i dati sull'inflazione PCE come misura ufficiale del progresso verso l'obiettivo del 2%, con il prossimo rapporto previsto per il 28 giugno.

In ogni caso, l'IPC principale è rimasto piatto su base MoM a maggio, un calo significativo rispetto al ritmo dello 0,3% del mese precedente, e infatti il tasso di inflazione mensile più lento fin dallo scorso luglio. I prezzi core, nel frattempo, sono aumentati dello 0,2% su base MoM, appena più moderatamente rispetto al ritmo dello 0,3% visto ad aprile. Annualizzando questi dati si ottiene quanto segue:

- IPC annualizzato a 3 mesi: 2,8% (precedente 4,6%)

- IPC annualizzato a 6 mesi: 3,4% (precedente 3,7%)

- IPC core annualizzato a 3 mesi: 3,3% (precedente 4,1%)

- IPC core annualizzato a 6 mesi: 3,7% (precedente 4,0%)

Analizzando più a fondo i dati, è evidente che la maggior parte della pressione disinflazionistica continua a provenire dal lato dei beni dell'economia, con una deflazione dei beni core accelerata al -1,7% YoY il mese scorso, il ritmo più veloce da oltre un decennio. Tuttavia, in una notizia che probabilmente farà piacere alla FOMC, il ritmo dell'inflazione dei servizi è leggermente rallentato, al 5,3% YoY, forse la prima indicazione che le ostinate pressioni dei prezzi in questo settore stanno iniziando a dissolversi, anche se chiaramente saranno necessarie ulteriori prove per aprire la porta ai tagli dei tassi.

Complessivamente, naturalmente, un report CPI non cambierà significativamente la traiettoria della FOMC, tuttavia sia i dati principali che lo smontaggio dei dati probabilmente saranno un ulteriore sollievo per i decisori politici che la attuale politica restrittiva sta funzionando per contenere le pressioni inflazionistiche. Ulteriori dati di questo tipo probabilmente saranno necessari prima che il Comitato acquisisca abbastanza "fiducia" che l'inflazione stia tornando verso l'obiettivo affinché il primo taglio possa essere effettuato, con settembre che appare ancora plausibile per tale azione fintanto che non ci siano ulteriori sorprese inflazionistiche al rialzo.

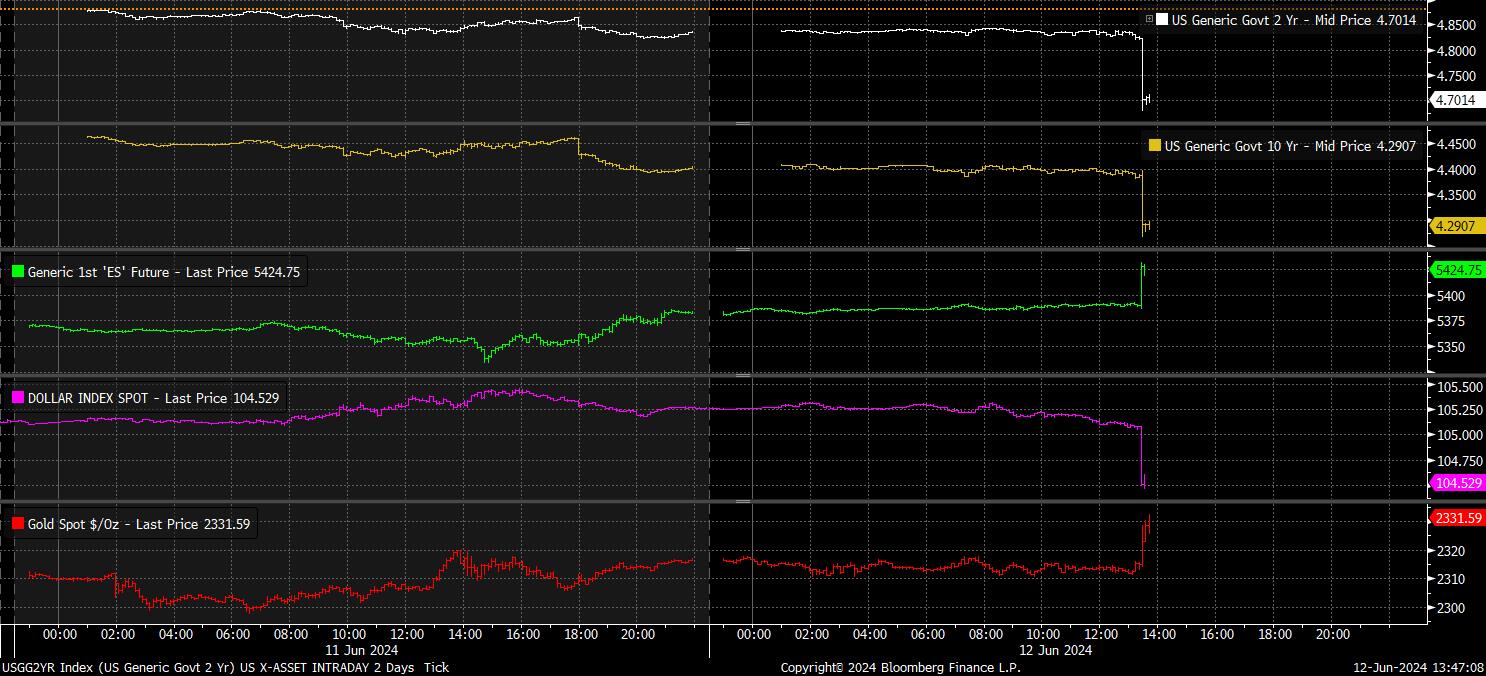

In ogni caso, alla decisione odierna della FOMC, la dichiarazione e il Presidente Powell nella conferenza stampa, dovrebbero entrambi sottolineare il desiderio di continuare a dare tempo alla politica per funzionare, ribadendo che il prossimo movimento nel tasso dei fondi federali probabilmente sarà un taglio, mantenendo così il percorso di minore resistenza che porta al rialzo.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.