- Italiano

- English

- Español

- Français

Analisi

I rendimenti delle obbligazioni sovrane hanno sicuramente attirato l'attenzione del mercato negli ultimi tempi, con alcuni movimenti molto rapidi e volatili. I trader speravano di vedere le preoccupazioni espresse da alcuni membri della BCE sull'aumento dei rendimenti e sull'inasprimento delle condizioni di finanziamento sostenute da un'azione attraverso i dati settimanali del programma di acquisto di emergenza pandemico (PEPP/QE). Tuttavia, gli acquisti sono effettivamente rallentati di settimana in settimana nelle ultime 2 settimane. Un funzionario della BCE ha dichiarato che il rallentamento era dovuto alla stagionalità e ai maggiori rimborsi, ma questo tipo di spiegazione può soltanto calmare gli operatori del mercato obbligazionario. Questo è ciò che rende l'incontro di domani della BCE ancora più importante dal punto di vista della comunicazione e dell'inquadramento del messaggio ai mercati.

In termini di azioni politiche specifiche non ci aspettiamo molto. Se otterremo qualcosa sarà un impegno esplicito ad aumentare il ritmo del PEPP, nel tentativo di arginare l'aumento dei rendimenti e prevenire un inasprimento delle condizioni di finanziamento. Il livello del rendimento delle obbligazioni dell'eurozona ponderato in base al PIL è attualmente coerente con un ritmo di acquisti più alto. Aumentare la dimensione complessiva della dotazione del PEPP in questa riunione sarebbe troppo frettoloso a nostro parere, soprattutto perché la BCE ha ancora poco meno di 1.000 miliardi di euro di dotazione. Nonostante la retorica di alcuni funzionari, un taglio del tasso di deposito sembra altamente improbabile. Circola qualche rumor sul controllo della curva dei rendimenti. Il membro del comitato esecutivo Panetta ne ha implicitamente parlato attraverso "l'identificazione del livello di rendimento nominale che si vuole raggiungere". Christine Lagarde, tuttavia, si è opposta, affermando che la loro strategia è più olistica rispetto al controllo della curva dei rendimenti. Il quadro legale ed istituzionale dell'Eurozona, causerebbe anche delle complessità per l'implementazione del controllo della curva. Questo lascia spazio alla BCE per continuare con l'intervento verbale, così come ad enfatizzare la flessibilità del PEPP o ad aumentare il ritmo dei loro acquisti di asset. La domanda chiave per quest'ultima strategia sarà - le condizioni attuali giustificano che la BCE agisca ora anticipando i suoi acquisti per anticipare un potenziale aumento dei rendimenti?

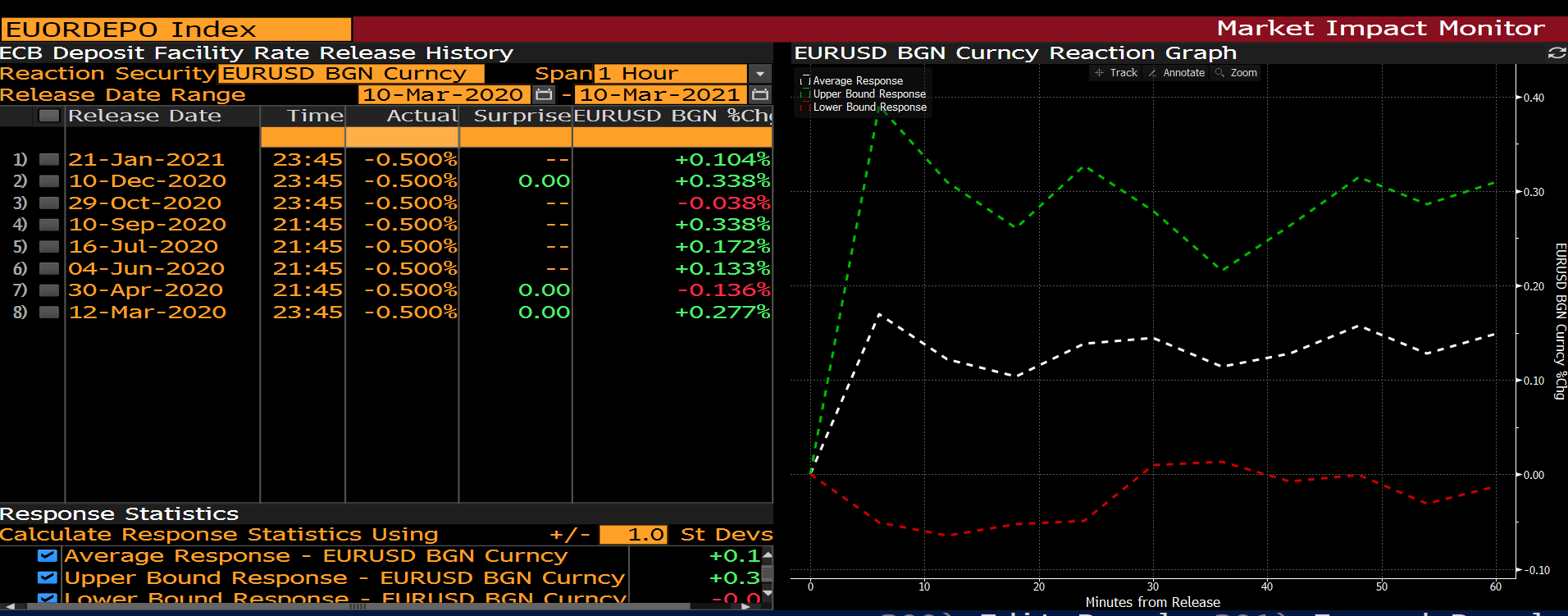

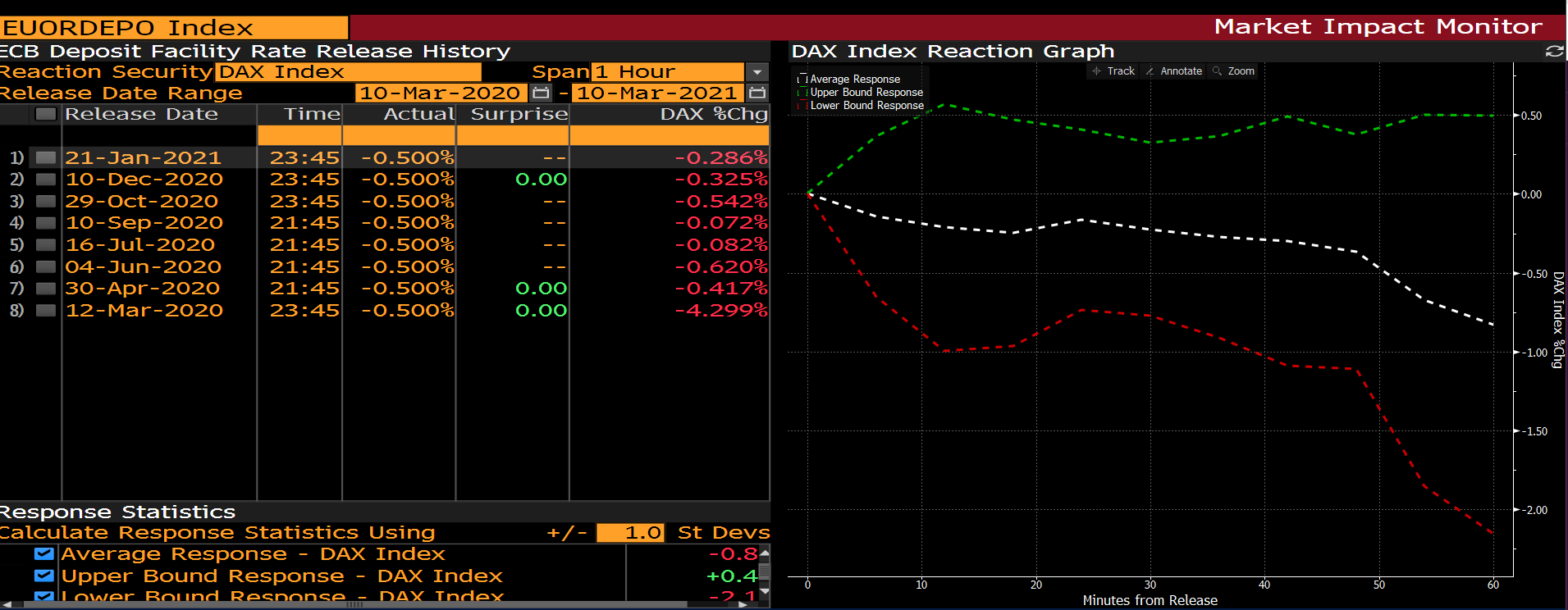

È bene guardare come l'EURUSD e il DAX hanno reagito alle precedenti riunioni della BCE. Quello che vediamo dai dati storici è che in media nei primi 60 minuti dopo che la dichiarazione della BCE è stata rilasciata l'EURUSD tende a rafforzarsi, mentre il DAX tende ad indebolirsi.

Source: Bloomberg

In questa riunione riceveremo anche le previsioni economiche aggiornate. Ci aspettiamo una piccola revisione al ribasso delle previsioni del PIL del 2021 con una moderata revisione al rialzo delle previsioni di inflazione per quest'anno. Le revisioni al ribasso delle previsioni del PIL di quest'anno dovrebbero essere fatte sulla base delle infezioni da virus più elevate e del lento lancio dei vaccini che hanno portato a blocchi più lunghi e più duri. Inoltre, l'esborso del fondo di recupero per stimolare finanziariamente l'economia è stato lento. Pensiamo che la BCE rimarrà cauta come risultato e sottolineerà che anche se il quadro economico migliorerà, rimane il rischio di ribasso e l'incertezza. Sul fronte dell'inflazione, gli aumenti saranno visti come movimenti temporanei dovuti agli effetti di base e all'IVA che viene depurata dai calcoli. Inoltre, il prezzo del petrolio è salito abbastanza sostanzialmente dalla riunione di dicembre. Il membro del consiglio direttivo Jens Weidmann ha sottolineato la natura transitoria in un'intervista a Bloomberg, affermando che per vedere una spinta sostenuta nell'inflazione, avremmo bisogno di vedere movimenti corrispondenti nei salari e questo non è stato osservato in questo frangente. I timori di un prolungato rallentamento del lavoro sono diffusi tra le banche centrali.

Uno degli aspetti chiave da tenere d'occhio in questa riunione sono le condizioni di finanziamento. Christine Lagarde potrebbe offrire qualche spunto su questo, dato che a gennaio ha commissionato a dei collaboratori l'analisi di diversi metodi di valutazione dei costi di finanziamento. Nel frattempo, si può supporre che indicatori come lo spread BTP-Bund, i rendimenti core e il valore dell'euro filtreranno nella funzione di reazione della BCE sulle condizioni di finanziamento. Lo spread BTP-Bund sta toccando i minimi pluriennali, i rendimenti reali sono ancora profondamente negativi e l'EURUSD si è indebolito da dicembre. Sulla base di questi movimenti, propendermmo più per una guida verbale che sia lo strumento politico di scelta nella riunione di domani.

Questo incontro potrebbe essere un grande catalizzatore per EURUSD. Il prezzo è in bilico intorno alla SMA a 200 giorni e alla resistenza superiore di 1,19 (linea tratteggiata orizzontale bianca). L'RSI ha rimbalzato dall'ipervenduto, ma sembra che potrebbe ribaltarsi di nuovo e potenzialmente entrare in ipervenduto. Se violiamo la SMA a 200 giorni, allora l'area di 1,175 sarebbe il nostro primo obiettivo di prezzo di interesse, al di sotto del quale iniziamo ad aprire i minimi di novembre intorno a 1,16. Al rialzo 1.20 (EMA a 21 giorni) sembra un buon primo obiettivo con 1.215 (linea tratteggiata di resistenza orizzontale bianca).

(Pink Line - 21-day EMA, Light Blue Line - 50-day SMA and Dark Blue Line - 200-day SMA. Same for the chart below.)

Il DAX sta colpendo nuovi massimi storici di recente, spinto da uno spostamento verso i settori legati alla reflazione così come un euro più debole che aumenta i ricavi delle sue grandi multinazionali. C'è stata una forte rottura della resistenza di prezzo a 14000. L'RSI non è profondamente ipercomprato ma è molto vicino al livello di 70. Come mostrato sopra, storicamente il DAX tende a vendere dopo la riunione della BCE, quindi potrebbe accadere di nuovo e vedere una nuova prova della resistenza a 14000, così come la EMA a 21 daily e la SMA a 50 daily.

Per i tori questo sarà un livello chiave da tenere. Per un sell-off più pronunciato potremmo vedere un pullback dei prezzi fino al livello 13500 che coincide con la linea di tendenza rialzista.

È una settimana tranquilla sul fronte dei dati dal Regno Unito. I nostri economisti si aspettano che il PIL britannico di gennaio (venerdì) scenda del 5%, spinto principalmente dalla chiusura di diversi settori di servizi al consumo. Si tratta di un indicatore retrospettivo e dovrebbe avere un impatto limitato sulla sterlina, in particolare alla luce della vaccinazione veloce e del previsto forte rimbalzo economico nel 2Q.

Iniziamo a fare trading?

Iniziare è facile e veloce. Con la nostra semplice procedura di apertura conto, bastano pochi minuti.

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.

.jpg)