- Italiano

- English

- Español

- Français

Analisi

La corsa rialzista del dollaro mostra pochi segni di rallentamento

Come già detto, ci sono una serie di catalizzatori distinti alla base del recente rialzo dell'USD. Di conseguenza, è utile distillare questi sviluppi in una forma il più semplice possibile, sia per determinare quali sono i fattori chiave tra questi catalizzatori, sia per formulare una prospettiva su come potrebbe evolvere l'attuale tendenza.

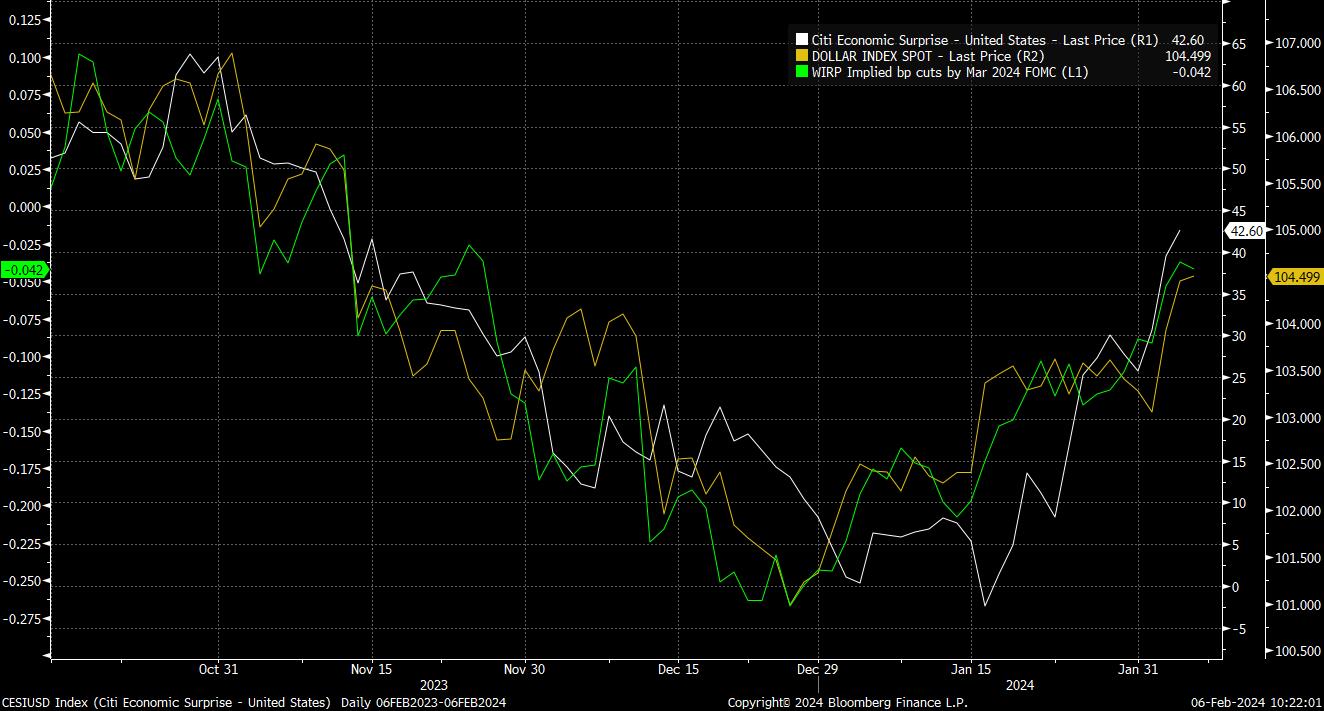

Il recente rally del dollaro è forse uno dei trend FX più semplici da spiegare da qualche tempo a questa parte, come illustra bene il grafico seguente, che alcuni potrebbero definire, in modo poco garbato, un "crimine grafico".

Le tre serie strettamente correlate nel grafico qui sopra mostrano l'indice di sorpresa economica degli Stati Uniti di Citi, il valore a pronti dell'indice del dollaro (DXY) e i bp di taglio che l'OIS in USD prezza per la riunione della FOMC di marzo.

In parole povere, dall'inizio dell'anno l'equazione è stata la seguente: i dati economici in arrivo hanno costantemente sorpreso al rialzo rispetto al consenso, innescando così (insieme alla spinta del presidente Powell) un restrittivo riprezzamento delle aspettative sui tassi, accendendo così la domanda per il biglietto verde rispetto alla maggior parte, se non a tutti, i paesi del G10. In parole ancora più semplici, si tratta di "eccezionalismo statunitense".

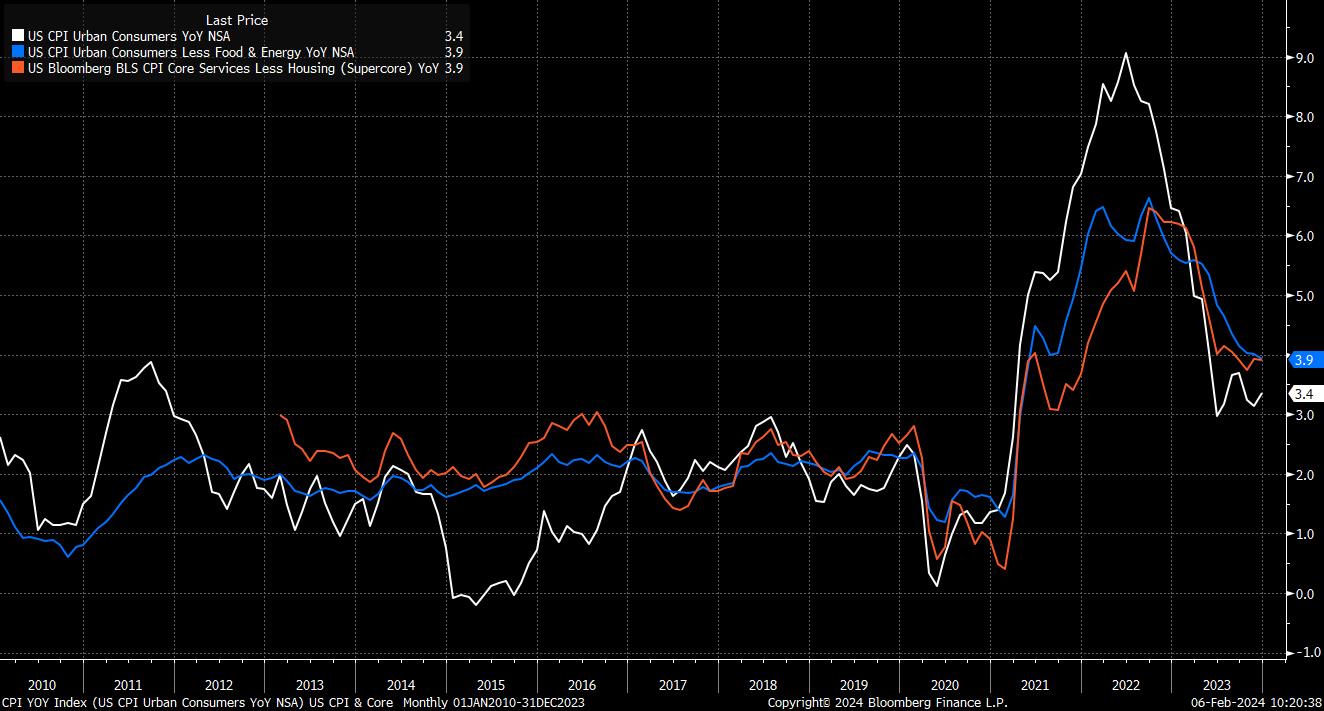

Vale la pena notare, tuttavia, che una scomposizione di queste recenti sorprese economiche al rialzo mostra che la maggior parte di tali rialzi è dovuta a rapporti al di sopra del consenso relativi all'inflazione - in particolare i bollenti dati di venerdì sulla retribuzione media oraria - e non a un impulso alla crescita. Ciò rafforza ulteriormente il messaggio del presidente della Fed Powell, secondo cui marzo sarà troppo presto perché la FOMC abbia la "fiducia" necessaria per dare il via al ciclo di allentamento in quel momento.

Per gli amanti dell'analisi tecnica, il modo in cui questi ampi guadagni hanno visto il DXY superare agevolmente sia la media mobile a 200 che quella a 100 giorni saranno segnali positivi di un probabile proseguimento dello slancio verso l'alto, anche se 104,50 sembra segnare un livello ostinato per il momento.

_2024-02-06_10-21-32.jpg)

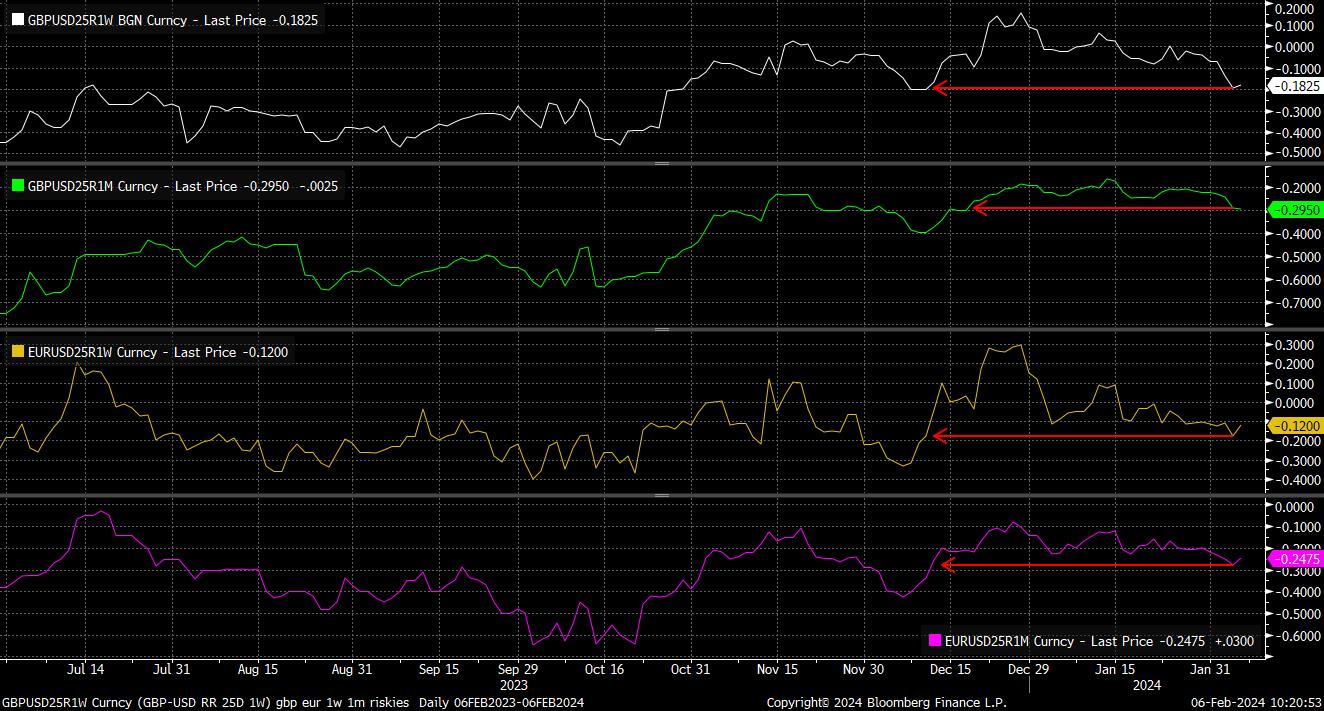

L'aspetto forse più interessante di tutto questo, però, non è il punto, ma l'analisi dei derivati.

Prendendo, per semplicità, solo la sterlina e l'euro, vediamo che sia il 25-delta di inversione del rischio a 1 settimana che quello a 1 mese stanno facendo trading ai livelli più negativi da metà dicembre; per inciso, il periodo in cui la FOMC ha iniziato la svolta dovish che è proseguita la scorsa settimana.

Ne consegue che la volatilità implicita delle put (contratti che offrono al detentore il diritto ma non l'obbligo di vendere a uno specifico strike) sta facendo trading con il massimo premio rispetto alla volatilità implicita delle call (contratti che offrono al detentore il diritto ma non l'obbligo di acquistare a uno specifico strike) da circa 8 settimane.

Poiché esiste una correlazione diretta (positiva) tra la volatilità implicita di un contratto, il suo prezzo e la domanda di tale contratto da parte dei partecipanti al mercato, possiamo quindi estrapolare che i partecipanti allo spazio dei derivati stanno diventando sostanzialmente più rialzisti sul biglietto verde, con una domanda di scommesse al ribasso che è salita a un massimo di quasi 2 mesi.

Naturalmente, è importante ricordare che la durata di una settimana di cui sopra copre anche il rapporto sull'IPC statunitense di gennaio, previsto per il 13 febbraio, che rappresenta il prossimo grande evento di rischio per i mercati finanziari.

Sebbene sia chiaramente troppo presto per formulare previsioni, gli operatori si aspetteranno che la disinflazione sia continuata, in particolare nella componente dei prezzi dei servizi, attualmente appiccicosa, e un dato più caldo del previsto potrebbe far uscire i 4 pb residui di allentamento ancora previsti per la FOMC di marzo, rafforzando ulteriormente il dollaro USA.

Nel complesso, il tema "compra dollari, indossa diamanti" che molti partecipanti hanno sottoscritto dall'inizio dell'anno non mostra alcun segno di stop a breve termine, in quanto il percorso di minor resistenza continua a condurre verso l'alto, con eventuali cali che potrebbero essere acquistati.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.