- Italiano

- English

- Español

- Français

Il playbook settimanale del trader - nessun riposo per i malvagi

La Fed e la BCE hanno quasi completato il processo di restrizione monetaria, e i prezzi di mercato (nei mercati di swap) mostrano questo in primo piano. Nel caso degli Stati Uniti, l'inflazione core PCE e l'Indice dei Costi dell'Occupazione hanno indicato che le pressioni sui prezzi e i salari stanno diminuendo. La crescita del PIL degli Stati Uniti nel secondo trimestre è stata superiore al trend (al 2,4%) - gli asset rischiosi trovano ispirazione in un'economia resiliente in un momento in cui la Fed sta per completare il suo ciclo e l'inflazione sta diminuendo.

Aggiungi una crescita del 4,5% nell'equity cinese durante la settimana e le parole 'Goldilocks' e 'disinflazione impeccabile' compaiono abbondantemente nelle conversazioni. Non è sorprendente che la corsa alla performance sia in corso, e coloro che sono sottoesposti all'equity ne stanno sentendo la pressione.

Il fattore di crescita positiva visto nell'economia statunitense non è certo vero per l'Europa e la Cina, dove la crescita è costantemente al di sotto delle aspettative - la storia dell'eccezionalismo degli Stati Uniti è quindi ben presente e mi porta a essere costruttivo sul dollaro americano, anche se le analisi tecniche/azione dei prezzi non mostrano una forte inclinazione a possedere dollari statunitensi rispetto ad altre valute G10.

Vediamo che il trend rialzista nei mercati azionari dei paesi sviluppati è maturo e in alcuni casi già consolidato - tuttavia, nuovi massimi sembrano più probabili che no - Apple dovrà fare un'ottima impressione nei risultati trimestrali di questa settimana. In Asia, è difficile fidarsi del rally di fine settimana nell'HK50 o nel CHINAH, ma sono incline a un ulteriore aumento del 3-5%. Enormi flussi verso le azioni cinesi continentali la scorsa settimana suggeriscono che c'è ancora molto da venire.

La BoJ ha lanciato una palla curva sul mercato venerdì con il suo cambiamento cosmetico alla politica di YCC - in sostanza, è stata una mossa brillante da parte della banca centrale e sono riusciti a evitare la volatilità che sarebbe derivata da un cambiamento diretto in una fascia di variazione di +/- 1% nella politica YCC - si sono dati tutta la flessibilità nel caso volessero stringere la politica in futuro senza onde anomale nei mercati globali dei bond.

Dopo la quarta più grande oscillazione di trading nel 2023 di USDJPY venerdì, dovremmo vedere gli intervalli giornalieri stabilizzarsi nei prossimi giorni - ancora una volta, non mi fido del sell-off dell'ultima sessione nello JPY, soprattutto contro il ZAR, MXN e GBP, e osserviamo se il rendimento dei titoli JGB giapponesi a 10 anni si avvicinerà al 75pb e oltre.

Non vediamo l'ora di un'altra grande settimana di rischi legati agli eventi - la BoE dovrebbe alzare i tassi di 25pb, mentre la riunione della RBA è forse sottovalutata ma equilibrata, e sappiamo che una volta ottenuta la decisione sulla politica, l'AUDUSD dovrebbe tornare a seguire l'USDCNH. Il rapporto sugli occupati statunitensi dovrebbe nuovamente mettere in evidenza che il mercato del lavoro statunitense è in buona salute, e l'inflazione dell'UE dovrebbe offrire una visione che la BCE non può essere compiacente ma è vicina alla fine.

È un'altra settimana nel paradiso e gestire il rischio e raggiungere una dimensione di posizione corretta ti aiuterà a rimanere in equilibrio.

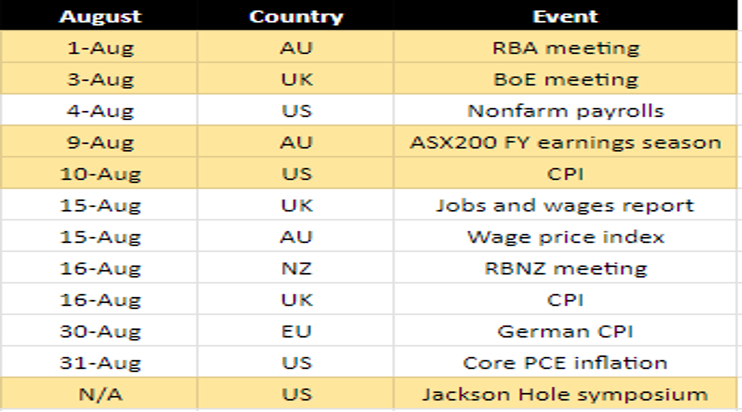

I principali rischi degli eventi per la settimana a venire:

Guadagni del Q2 USA: mentre la maggior parte della capitalizzazione di mercato dell'S&P500 ha già riportato i guadagni del secondo trimestre, nella settimana a venire avremo ulteriori report dal 15% della capitalizzazione di mercato. Le cifre di Apple e Amazon (entrambi il 3 agosto) e QUALCOMM attirano l'attenzione. Possiamo continuare a salire verso nuovi massimi nell'US500 e nel NAS100?

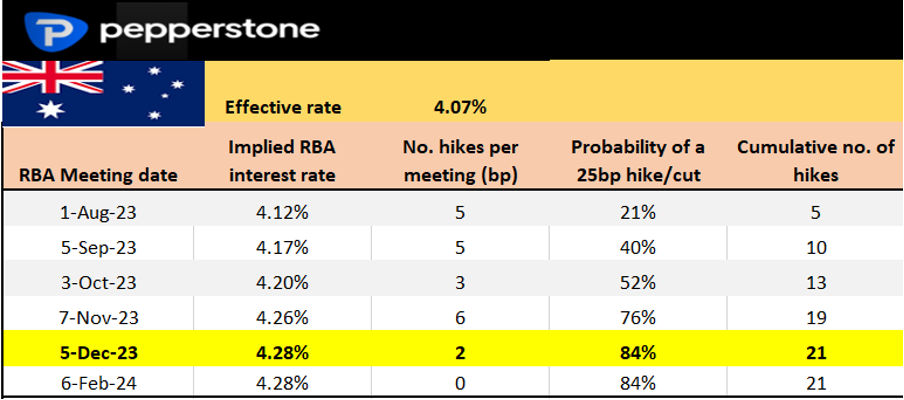

Riunione della RBA (1 agosto alle 14:30) - Data la recente fluttuazione dei dati economici interni, sarà una decisione difficile se la RBA lascierà il tasso di interesse invariato al 4,1% o lo aumenterà di 25 punti base. I futures sui tassi di interesse prevedono una probabilità del 21% che la RBA mantenga i tassi invariati. Personalmente penso che la RBA li terrà stabili, tuttavia, data la solidità dei dati sul mercato del lavoro, l'aumento dei costi unitari del lavoro e i dati sui prezzi delle case, si potrebbe sostenere che c'è un rischio sottostimato di un aumento.

Prezzi dei futures sui tassi d'interesse australiani:

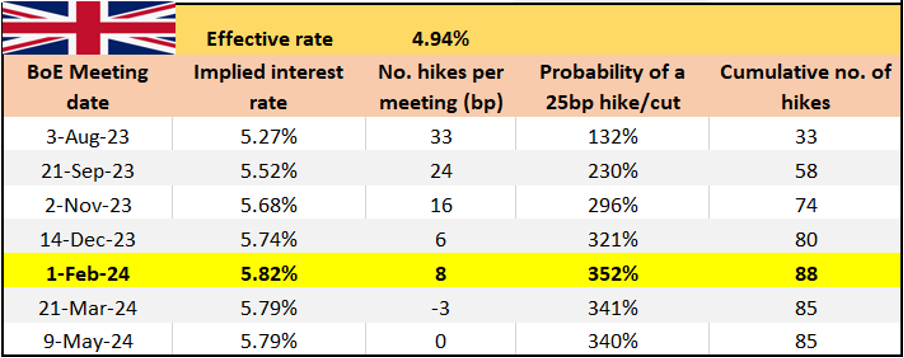

Riunione della Banca d'Inghilterra (BoE) (3 agosto alle 21:00 AEST) - la BoE sceglierà tra un altro aumento proattivo di 50 punti base o un aumento più reattivo ai dati di 25 punti base. Il mercato e gli economisti vedono una probabilità più alta di un aumento di 25 punti base, con il tasso massimo della Banca previsto al 5,83% entro febbraio 2024. Potremmo anche sentire di un aumento del ritmo di riduzione quantitativa (QT) a partire da ottobre, sebbene la BoE possa attendere la riunione di settembre per aggiornare il mercato su questo.

Prezzi degli swap nel Regno Unito:

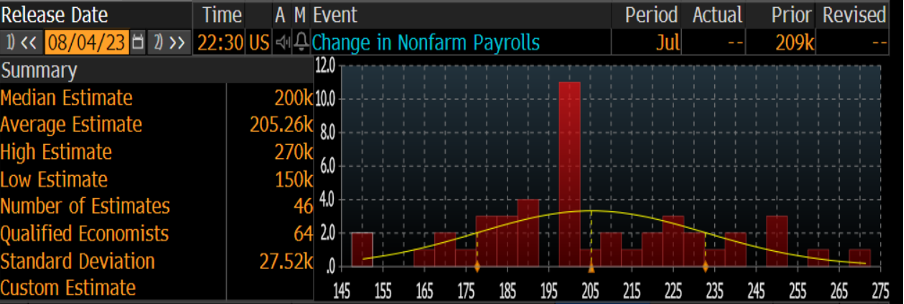

US nonfarm payrolls (NFP - 4 agosto alle 22:30 AEST) - Il mercato del lavoro statunitense rimane in buona salute e non ci sono segni evidenti di raffreddamento nei dati sull'occupazione di luglio. Prima dei dati NFP, avremo i dati sugli stipendi privati ADP e il rapporto sulle offerte di lavoro JOLTS, entrambi potrebbero plasmare le aspettative per i dati NFP.

Il consenso tra gli economisti per i dati NFP è di 200.000 nuovi posti di lavoro creati, con un tasso di disoccupazione previsto al 3,6%. Gli "Average Hourly Earnings" (AHE) saranno attentamente osservati, poiché i salari sono una considerazione chiave se la Fed dovesse fare una pausa prolungata. Il consenso prevede un aumento di +0,3% mese su mese / +4,2% anno su anno (da +4,4%).

ISM manifatturiero degli Stati Uniti (2 agosto, 00:00 AEST) - Il mercato prevede che l'indice si attesti a 46,9 (da 46,0), quindi un lieve miglioramento rispetto al dato di giugno. Anche il dato ISM sui servizi (previsto per il 4 agosto) è atteso in questa settimana e potrebbe avere un maggiore impatto sul dollaro statunitense. Il mercato si aspetta un ritmo più lento di crescita nel settore dei servizi, con un indice previsto di 53,0 (da 53,9 a giugno). Un valore al di sotto di 50 nel PMI dei servizi potrebbe far aumentare la volatilità su vasta scala.

Sondaggio del Senior Loan Officer della Fed (1 agosto, 04:00 AEST) - Il rapporto SLOOS sui criteri di erogazione dei prestiti bancari è stato menzionato diverse volte durante l'ultima riunione del FOMC. Ci aspettiamo un rallentamento del credito e criteri di erogazione più stringenti, ma se ciò si rivelerà un rischio di volatilità per i mercati è un fattore chiave. Osservare da vicino le banche statunitensi - gli ETF XLF e KBE offrono un buon contesto qui.

PMI manifatturiero e dei servizi cinesi (31 luglio, 11:30 AEST) - dopo la riunione del Politburo della scorsa settimana, potrebbe esserci una reazione limitata a questo rapporto PMI, poiché lo stimolo richiede tempo per arrivare all'economia reale. Al momento, il mercato si aspetta che l'indice manifatturiero si attesti a 48,9 (da 49,0) e il PMI dei servizi a 53,0 (da 53,2) - un valore al di sotto di 50 indica contrazione rispetto al mese precedente, mentre sopra 50 segnala espansione.

Inflazione dell'IPC dell'UE (31 luglio, 19:00 AEST) - Il mercato si aspetta che la stima dell'IPC dell'UE si attesti al 5,3% (da 5,5%), con un nucleo di inflazione previsto al 5,4% (dal 5,5%). Attualmente, il mercato prezza un aumento dei tassi di 10 punti base per la prossima riunione della BCE del 14 settembre; una probabilità del 40% di un aumento. Una lettura dell'inflazione al di sotto del 5,1% sarebbe una sorpresa e dovrebbe attirare venditori di EUR significativi. Al di sopra del 5,6%, aumenteranno le probabilità di un aumento a settembre e l'EUR dovrebbe acquisire maggiore forza.

PMI manifatturiero e dei servizi dell'UE (3 agosto, 18:00 AEST) - Questo dato rappresenta una revisione dei numeri annunciati il 24 luglio, quindi a meno che non ci sia una revisione significativa rispetto al dato preliminare, i dati non dovrebbero avere un impatto eccessivo. Il mercato osserverà con attenzione le revisioni dei dati sui servizi.

Principali rischi di eventi che i trader devono affrontare ad agosto:

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.

_(3).jpg?height=420)

_(1).jpg?height=420)