- Italiano

- English

- Español

- Français

Analisi

Riassunto dell'IPC di gennaio: L'inflazione elevata stimola il riprezzamento restrittivo

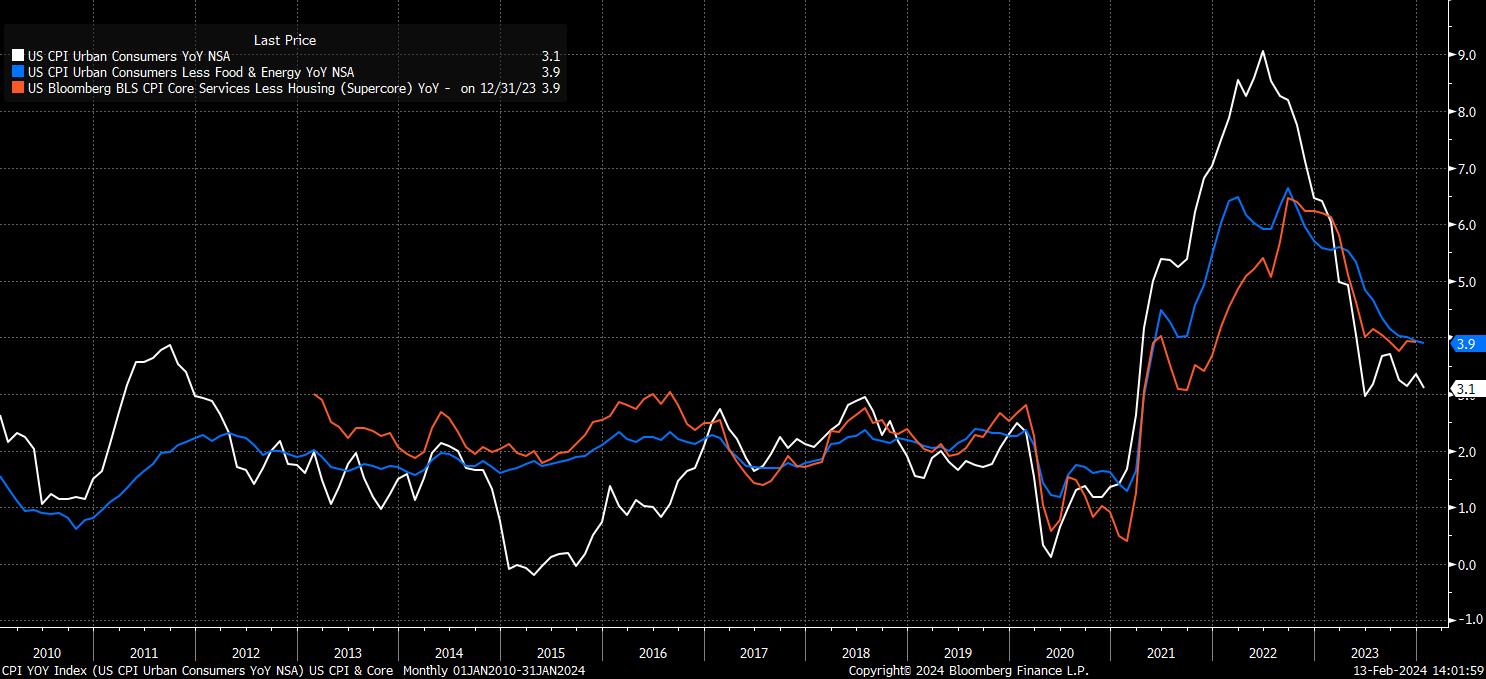

L'IPC è salito del 3,1% su base annua a gennaio, in calo rispetto al ritmo del 3,4% registrato nella parte finale dello scorso anno, ma significativamente più alto rispetto al 2,9% del consenso, rendendo questo dato la seconda volta di fila che l'inflazione sorprende al rialzo. I prezzi core, più preoccupanti, sono rimasti invariati su base annua, aumentando del 3,9% per il secondo mese consecutivo, sollevando probabilmente qualche preoccupazione sulla potenziale "vischiosità" dell'inflazione, in particolare con l'inflazione "supercore" anch'essa rimasta invariata sul mese al 3,9% su base annua.

Nel frattempo, su base mensile, che aiuta a rimuovere gli effetti base coinvolti nel calcolo su base annua, il quadro è stato altrettanto deludente per coloro che speravano che la narrativa della "disinflazione immacolata" continuasse.

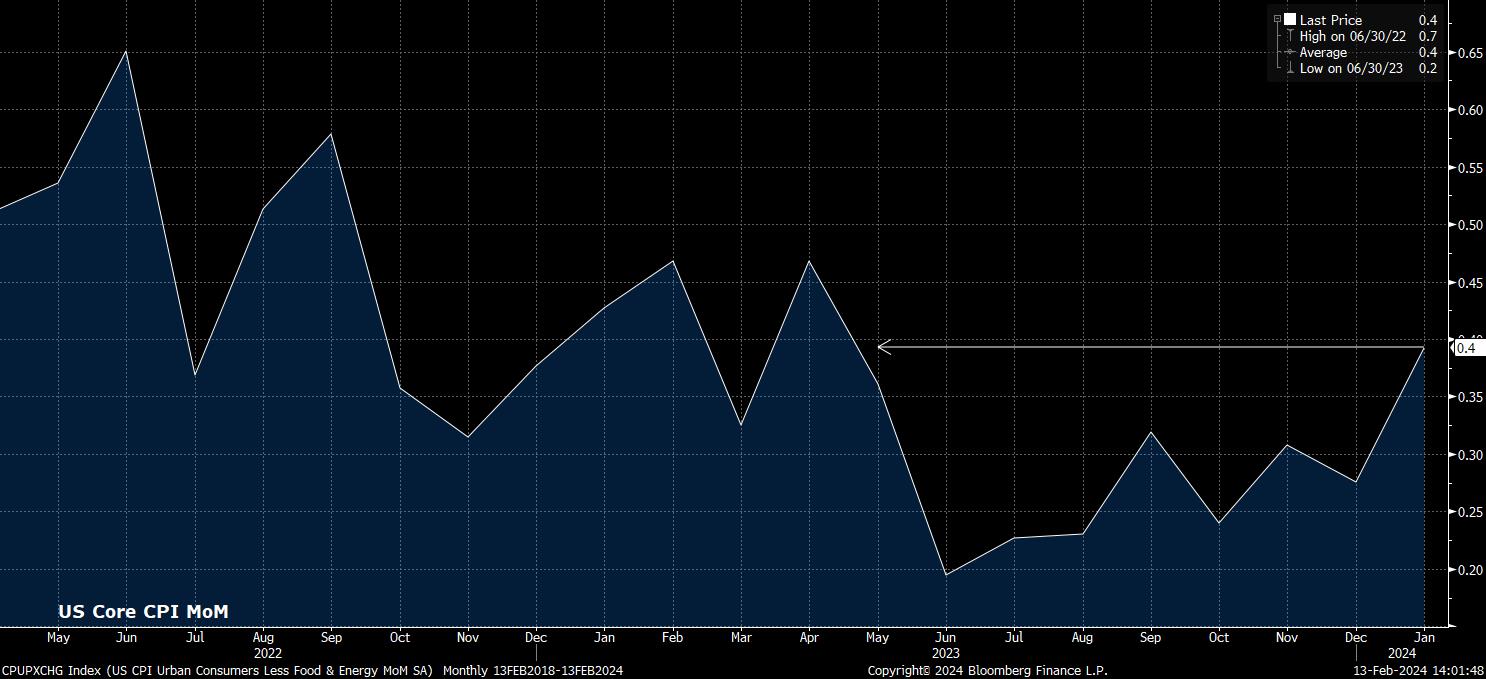

I prezzi principali sono aumentati dello 0,3% sul mese, con un modesto incremento rispetto allo 0,2% registrato a dicembre. A destare maggiore preoccupazione, tuttavia, è ancora una volta la misura core (al netto di cibo ed energia), che è aumentata dello 0,4% su base mensile, il più rapido incremento mensile dallo scorso maggio.

L'annualizzazione di questi tassi al mese aiuta a dipingere un quadro più "veritiero" delle pressioni inflazionistiche sottostanti.

Anche in questo caso, è probabile che i membri della FOMC siano preoccupati: il tasso annualizzato a 3 mesi dell'IPC core è ora al 3,9%, il più alto dallo scorso giugno, e il tasso a 6 mesi è ora al 3,5%, il livello più alto da settembre.

Non sorprende che questi dati più caldi del previsto abbiano scatenato una reazione restrittiva sui mercati finanziari, con i dati che hanno messo in dubbio la narrativa sulla disinflazione che era stata dominante dall'inizio dell'anno e che, ancora una volta, hanno sollevato la prospettiva che i tassi dovranno rimanere "più alti più a lungo" per poter finalmente spremere l'inflazione dall'economia. Come già segnalato in precedenza come rischio, l'"ultimo miglio" per riportare l'inflazione all'obiettivo del 2% sembra effettivamente il più difficile.

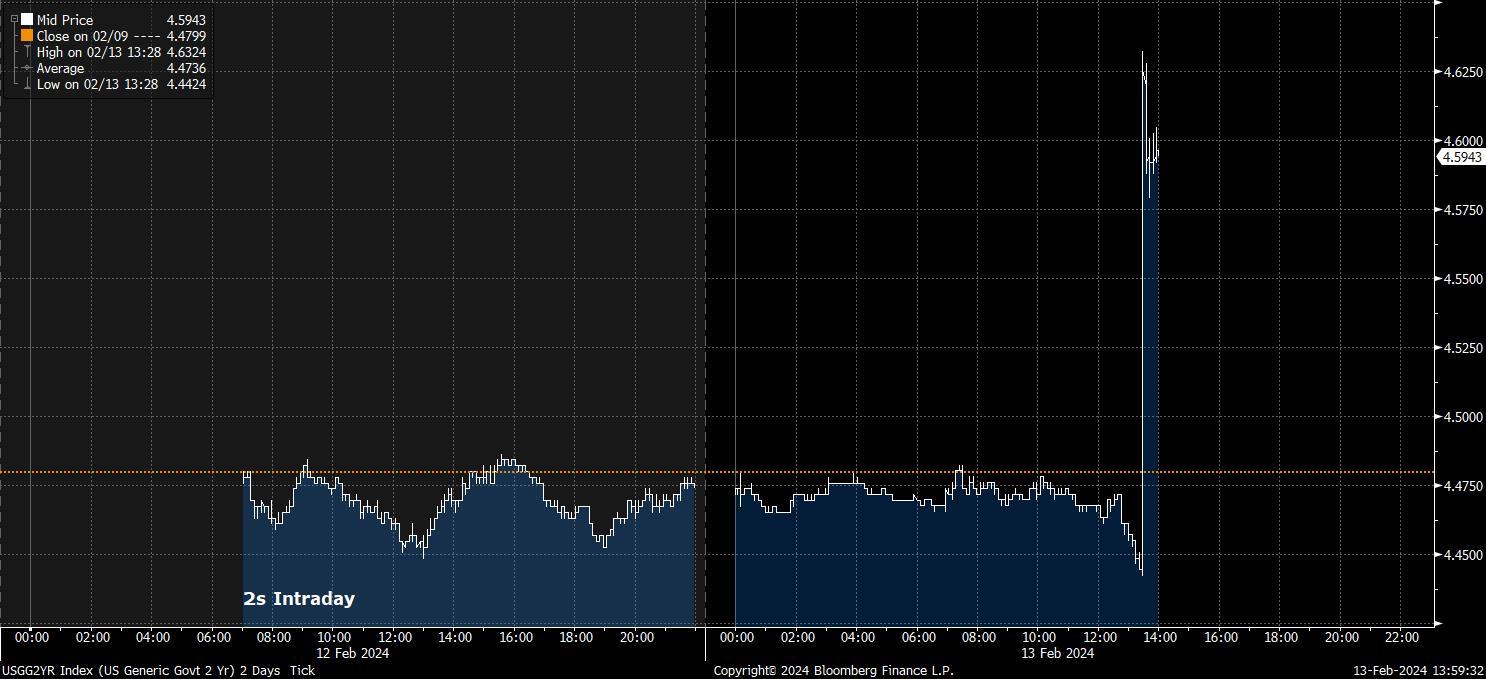

Questo restrittivo riprezzamento è stato più evidente nel mercato OIS in USD, con i mercati monetari che hanno posticipato la tempistica del primo taglio dei tassi di 25 pb a giugno (e brevemente a luglio), prevedendo anche meno di 100 pb di tagli quest'anno.

Tenendo conto della retorica del presidente Powell durante la conferenza stampa della FOMC di gennaio e del desiderio del Comitato di cercare di ottenere una maggiore "fiducia" nei dati in arrivo che dimostrino che l'inflazione sta effettivamente tornando verso l'obiettivo, il riprezzamento restrittivo delle aspettative sui tassi non sorprende. Tuttavia, è importante riconoscere che i responsabili delle politiche si concentreranno sulla tendenza dei dati, piuttosto che su un singolo dato, ed è improbabile che reagiscano in modo eccessivo ai dati di un mese.

Tuttavia, come spesso accade, i mercati sono inclini a reagire in modo eccessivo, come è emerso quando il rapporto CPI è stato pubblicato e l'ideale di "atterraggio morbido" ha iniziato a trasformarsi in uno scenario di "non atterraggio".

I Treasury, ovviamente, ne sono stati l'emblema: i tassi hanno ceduto su tutta la curva, guidati dalla parte anteriore, con i 2 anni che sono saliti di oltre 15 pb rispetto ai livelli precedenti la pubblicazione, facendo trading per breve tempo a ridosso del 4,6%, mentre i rendimenti decennali hanno superato comodamente la barriera del 4,25%. Presumibilmente il posizionamento ha favorito questo movimento, con molti venditori che probabilmente si erano posizionati per un dato più freddo del previsto prima della pubblicazione dei dati.

In ogni caso, il sell-off dei Treasury ha a sua volta scatenato una notevole domanda per il biglietto verde in tutto il G10, con il DXY che è salito a un nuovo massimo storico a ridosso della soglia di 104,80. I guadagni del dollaro sono stati ampi, con il cable che è scivolato ancora una volta sotto la soglia di 1,26, l'EUR che ha sondato 1,07 al ribasso e l'USDJPY che è salito a nord della soglia di 150. Tuttavia, qualsiasi intervento della BoJ/MoF sembra improbabile a questo punto, con un movimento in linea con i fondamentali macro sottostanti.

_D_2024-02-13_13-59-54.jpg)

A mio avviso, nell'universo G10 non c'è molto altro che valga la pena di possedere oltre al dollaro americano in questo momento, in particolare contro i titoli a più basso rendimento come lo yen e il franco svizzero, soprattutto quest'ultimo, dato che le probabilità che la Banca nazionale tagli già il mese prossimo aumentano dopo i dati sull'IPC sostanzialmente più freddi del previsto (a differenza degli Stati Uniti) di martedì mattina.

Nel frattempo, nel settore azionario, il repricing restrittivo ha innescato un notevole ribasso a Wall Street, con il future dell'S&P che è sceso di oltre l'1% e si è riportato sotto quota 5.000, mentre il Nasdaq, pesante dal punto di vista tecnologico e sensibile ai tassi, è crollato di quasi il 2%.

Sarà interessante vedere se, o quando, il calo delle azioni verrà comprato. L'azione dei prezzi di lunedì ha mostrato alcuni segnali di allarme, con gli spoos piatti in giornata e il VIX in rialzo di 1 punto, una combinazione non comune. Data la forte performance registrata nel corso dell'anno, non sarebbe del tutto sorprendente vedere alcuni long sfruttare questa occasione per prendere profitto, in particolare considerando il ricco carnet di dati di questa settimana (vendite al dettaglio, PPI, sentiment di UMich) e mentre i mercati guardano agli utili di NVDA della prossima settimana.

Ciononostante, rimango rialzista nel medio termine e mi aspetto che il mercato continui a registrare buone performance, beneficiando di quella che è chiaramente un'economia statunitense incredibilmente resistente e ben funzionante.

In sintesi, la frase "una rondine non fa primavera" viene in mente mentre i mercati digeriscono gli ultimi dati sull'inflazione. Sebbene siano chiaramente più alti del previsto a livello core e si muovano nella direzione opposta a quella auspicata dai policymaker, un dato da solo non dovrebbe essere interpretato in modo eccessivo, soprattutto se si considera quanto i dati siano ancora soggetti a revisioni. È improbabile che i responsabili politici reagiscano in modo eccessivo a un solo dato, e non dovrebbero farlo nemmeno gli operatori di mercato.

Resta il fatto che questa è una FOMC flessibile. Possono tagliare ogni volta che ritengono di avere prove sufficienti che l'inflazione sia destinata a tornare al 2%. Dopo questi dati, ciò non avverrà a marzo, anche se è sempre stato improbabile che ciò avvenisse, in particolare dopo i dati NFP di gennaio; qualsiasi taglio in quella riunione sarebbe ora di 50 pb o più, e probabilmente il risultato di un certo grado di instabilità finanziaria.

I responsabili politici continuano a dipendere dai dati, e naturalmente anche i mercati finanziari; basta un dato negativo sull'occupazione e/o una stampa fredda sull'inflazione il mese prossimo, e all'improvviso si tornerà a parlare di un taglio a maggio.

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.