- Italiano

- English

- Español

- Français

Principali approfondimenti sul trading del 2024 che possono migliorare le tue prestazioni nel 2025

Mentre i partecipanti al mercato si concentrano sulla valutazione del rischio futuro, si possono ottenere informazioni preziose riflettendo sul passato. Esaminare i comportamenti storici, i movimenti dei prezzi e le tendenze ricorrenti fornisce una base di conoscenza che può migliorare la nostra comprensione dei mercati.

Analizzando attentamente i comportamenti passati possiamo affinare la nostra prospettiva e l'ambiente in cui implementiamo le nostre strategie di trading e, si spera, stabilire un percorso più informato per l'anno a venire.

Fattori di trading che hanno influenzato il nostro pensiero nel 2024

- Sono il flusso e il sentimento a guidare i mercati

- Avere una mente aperta e diventare schiavi del prezzo

- The Hindsight Trader; Attribuire un ragionamento a un movimento di prezzo dopo il fatto

- Identificare comportamenti e modelli ripetibili nei mercati

- La paura vende ma gli eventi in genere si rivelano positivi

- Acquistare azioni ai massimi storici funziona • Un rischio di concentrazione elevato va bene, ma una forte ampiezza è meglio

- Flussi di capitale verso crescita, innovazione e alto rendimento del capitale

Quindi ascoltatemi:

•Sono il flusso e il sentiment a guidare i mercati

La Federal Reserve, le direttive politiche di Trump e i dati economici di punta possono essere considerati gli input più importanti che guidano il prezzo del denaro e il sentiment nei mercati dei capitali. Tuttavia, sono i flussi transazionali intraday immessi nel mercato a muovere il prezzo, e sono il livello, la direzione e il tasso di variazione del prezzo a guidare il sentiment, e in definitiva il prezzo è ciò a cui reagiscono i trader.

Sebbene questi fattori non siano certamente una novità nel 2024, la nostra comprensione dell'influenza che i flussi di portafoglio e di trading hanno sulle variazioni di prezzo a breve termine è sicuramente aumentata nel corso dell'anno. La conoscenza e il nuovo rispetto per questi flussi, molti dei quali sono opachi e non segnalati in tempo reale, rafforzano l'idea che può essere utile essere umili nei confronti dell'andamento dei prezzi e allinearsi alle tendenze e allo slancio sottostanti nei mercati.

Con così tanto volume giornaliero su tutti i mercati guidato da fondi ad alta frequenza, opzioni 0 DTE (giorni alla scadenza) e i successivi flussi di copertura delta del dealer e ribilanciamento ETF con leva finanziaria di fine giornata, assistiamo così spesso a inspiegabili cambiamenti di slancio intraday e persino inversioni. Possiamo considerare i flussi visti dai Commodity Trading Advisors o "CTA" (fondi systematic momentum/trend-following), fondi di volatilità mirata e fondi di parità di rischio, che possono tutti perpetuare lo slancio e le tendenze nei mercati.

• Have an open mind and become a slave to the price

Per tutto il 2024 abbiamo assistito a condizioni di tendenza notevolmente durature in molti dei nostri mercati chiave, tra cui USD, S&P500, NAS100, criptovalute, Nvidia e oro.

Molti di coloro che non seguono una strategia di trading basata su regole mettono spesso in discussione la logica alla base di un movimento sostenuto e ritengono che il mercato abbia un prezzo errato e che il movimento recente sia ingiustificato, il che spesso porta i trader ad assumere posizioni controtendenza.

In molti casi, assumere una visione opposta all'aggregazione di questi flussi ha avuto un impatto negativo sul saldo del conto. Ricorda, il prezzo rappresenta le opinioni collettive nel mercato e l'aggregazione di tutti i comportamenti, razionali o irrazionali che siano. Tuttavia, per coloro che fanno trading con leva finanziaria, se la collettività nel mercato agisce contro la tua visione, potrebbe costare.

Avere una mente aperta a ciò che il collettivo sta esprimendo è quindi ancora la guida migliore su dove potrebbe dirigersi il mercato e, indipendentemente da ciò che pensa un individuo, il trading riguarda la valutazione delle probabilità di dove il collettivo probabilmente prenderà il prezzo in un lasso di tempo.

• Il trader a posteriori; dare un ragionamento a un movimento di prezzo dopo il fatto

Ancora una volta, questo si riduce ad avere una mente aperta e vedere semplicemente un movimento per quello che è; l'aggregazione di tutte le convinzioni e opinioni e successivamente diventare schiavi del prezzo.

Se il 2024 ha insegnato qualcosa ai trader azionari, Bitcoin e oro degli Stati Uniti (e spesso anche ai trader FX), è di mettere meno in discussione il "perché" e di allinearsi con le tendenze sottostanti.

L'oro è un ottimo esempio, dove gli operatori di mercato hanno visto un movimento sproporzionato nel giorno e i fondamentalisti hanno cercato di spiegare, dopo il fatto, cosa ha causato esattamente il movimento. Spesso questo ragionamento si riduceva a una delle molteplici ragioni: tassi reali USA più deboli, aumento dei prezzi dei tagli impliciti della Fed, un dollaro USA più debole, acquisti della banca centrale o una copertura contro l'incoscienza fiscale degli USA o le ansie geopolitiche.

Eppure, subito dopo, le preoccupazioni geopolitiche si sono attenuate, i tassi reali USA sono saliti, i tagli impliciti dei tassi della Fed sono stati accantonati e il dollaro USA si è ripreso, e l'oro è comunque riuscito a salire.

Abbiamo visto per tutto il 2024 che c'è stato ben poco vantaggio nel tentativo di scegliere una ragione solida per la mossa. Lasciamo che sia il prezzo a guidare, piuttosto che scegliere una ragione per la mossa dopo il fatto.

• Identificare comportamenti e modelli ripetibili nei mercati

È sempre vantaggioso capire perché adottiamo un approccio tecnico, basato sull'azione dei prezzi o anche quantitativo al trading discrezionale o automatizzato. In sostanza, la maggior parte delle strategie implica l'identificazione della ripetizione in qualche forma. Ciò significa cercare comportamenti e azioni ripetibili che offrono un risultato probabilistico più elevato di ricorrenza.

Questo è il motivo per cui molti guardano a modelli tecnici, analisi a candela, relazioni statistiche tra azioni o su base cross-asset, o comportamenti coerenti in un mercato a un certo momento della giornata, su una pubblicazione di dati chiave o persino sugli utili aziendali.

Il modo migliore per quantificare veramente i comportamenti ripetibili è utilizzare ChatGPT o Machine Learning e comprendere oggettivamente se esiste una maggiore probabilità che un insieme di comportamenti osservati in un modello si ripeta.

Ovviamente, se tutti stanno guardando la stessa cosa, allora è probabile che qualsiasi vantaggio che potremmo ottenere in futuro venga perso. Tuttavia, ritengo che la ripetizione sia l'essenza del trading tecnico, dell'azione dei prezzi o del trading quantitativo ed è un motivo per iniziare a considerare come ChatGPT e GenAI possano aiutare con il trading nel 2025.

• La paura vende ma gli eventi in genere si rivelano positivi

Non c'è nulla di intrinsecamente sbagliato nel pensare a risultati negativi, prepararsi a uno scenario peggiore e riconoscere i punti di innesco che offrono una maggiore probabilità che si verifichi.

Questi scenari in genere iniziano come una preoccupazione di mercato generale, quindi si evolvono con condizioni di liquidità in deterioramento, deleveraging, una corsa all'acquisto di volatilità e dealer di opzioni che coprono le esposizioni, il tutto a cascata per provocare grandi distorsioni nei mercati.

Tuttavia, dopo che si verifica l'iniziale "eccitazione", di volta in volta il mercato è veloce a realizzare un risultato positivo e, dopo un'inversione a V nei prezzi e nei mercati collettivamente "scalano il muro della preoccupazione", la saga viene presto dimenticata. Nel corso del 2024, le previsioni di recessione degli Stati Uniti, in parte guidate dalla curva dei rendimenti invertita, sono state riprezzate con la resilienza economica degli Stati Uniti e persino l'eccezionalismo ancora una volta un tema chiave del 2024.

Un caso esemplare, le crescenti preoccupazioni per un'interruzione del carry trade finanziato in larga parte da JPY, hanno portato a movimenti estremi il 5 agosto nello JPY, nell'NKY225 e in molti mercati ad alta tecnologia. Tuttavia, mentre alcuni stavano ancora spacciando sventure, la folla degli acquirenti al ribasso si è messa al lavoro e la negatività si è presto dissipata.

Possiamo aggiungere preoccupazioni perenni sull'economia cinese, la sostenibilità dei livelli di debito degli Stati Uniti e l'incoscienza fiscale, la situazione politica francese e ora con la politica tariffaria di Trump: il fatto è che, mentre vediamo periodi di elevata ansia e volatilità a breve termine, queste cose in genere si risolvono in modo positivo.

• Acquistare azioni ai massimi storici funziona

Non è mai facile acquistare un qualsiasi indice azionario importante scambiato su un rapporto P/E elevato da molti anni, in particolare uno che si attesta su un massimo di 52 settimane, per non parlare di un massimo storico. Tuttavia, mentre il 2025 potrebbe vedere la fine del furioso mercato rialzista azionario statunitense, ciò che abbiamo imparato nel 2024 è che i trader non dovrebbero avere paura di acquistare l'S&P500, il Dow o persino l'ASX200 o il DAX tedesco ai massimi storici.

In effetti, l'S&P500 ha registrato 55 massimi storici separati nel 2024 e se eliminiamo l'estrema liquidazione registrata all'inizio di agosto, il drawdown massimo nel 2024 è stato del 5,9% ad aprile, con un drawdown massimo nel Q4 di appena il 3,1%.

• Il rischio ad alta concentrazione va bene, ma una forte ampiezza è meglio

Ciò che ha impressionato attraverso tutto il guadagno del 27% YTD nell'S&P500 è stato l'approccio sempre più intenso nella rotazione delle partecipazioni del portafoglio all'interno di settori, stili e fattori.

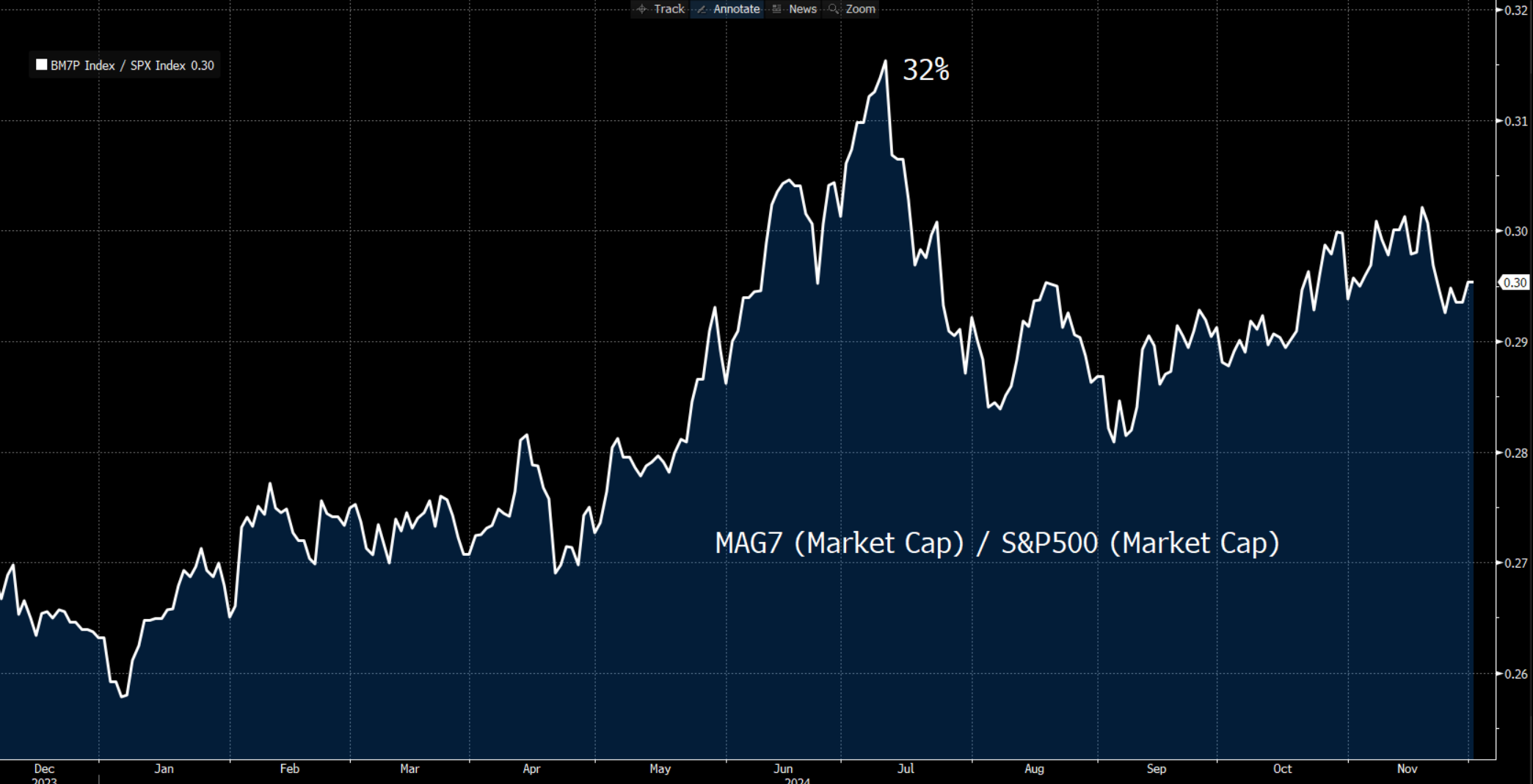

Certo, ci sono stati periodi nel corso del 2024 in cui c'è stata una maggiore preoccupazione per il rischio di concentrazione, con la capitalizzazione di mercato delle azioni MAG7 che rappresenta il 32% della capitalizzazione di mercato totale dell'S&P500. Tuttavia, l'S&P500 ha fatto parte del suo miglior lavoro poiché il rischio di concentrazione e la scarsa ampiezza del mercato erano evidenti.

Ciò che era chiaro è che quando i nomi MAG7 (ad esempio Nvidia, Meta e Amazon) sono diventati troppo popolari o il tema di investimento è cambiato, i gestori degli investimenti si sono rivolti a value, quality defensives e persino ad aree ciclicamente sensibili del mercato. Questo approccio incredibilmente attivo per ruotare le partecipazioni del portafoglio all'interno di settori e fattori ha portato a una ridotta volatilità e a un drawdown dell'indice limitato e dovrebbe essere visto come l'epitome di un sano mercato rialzista.

Se continuerà nel 2025 è ancora da vedere, ma a meno che non vediamo notizie che cambiano radicalmente il caso di investimento per la grande tecnologia/intelligenza artificiale statunitense, allora ho preoccupazioni limitate sul rischio di concentrazione nei mercati azionari statunitensi.

• Flussi di capitale verso crescita, innovazione e alto ritorno sul capitale proprio

C'è un motivo per cui l'USD ha funzionato bene per gran parte del 2024 e per cui l'S&P500, il Dow e il NAS100 hanno tutti sovraperformato altri importanti indici azionari con un margine così incredibile. Per quanto riguarda i contenuti, YTD l'S&P500 ha sovraperformato l'EU Stoxx di 26ppt, la Cina di 14,8ppt e il Giappone di 19,7ppt. EU Stoxx 50 (prezzato in USD) / S&P500

Gli investitori sono attratti dalla crescita degli utili, ma vogliono anche essere indebitati dove il PIL nazionale è più forte e dove c'è il minor rischio percepito. Non solo l'economia statunitense è in una posizione relativamente forte, ma la Fed ha sostenuto il rischio con il suo impegno ad allentare i tassi su qualsiasi ulteriore segnale di fragilità nel mercato del lavoro. Sia gli investitori statunitensi che quelli internazionali sono stati attratti anche dalla grande quantità di aziende statunitensi innovative e di alta qualità, con ampi livelli di elevati rendimenti sul capitale proprio che semplicemente non possono essere eguagliati in nessun altro mercato azionario globale.

Se questa preferenza per "Acquistare azioni statunitensi" continuerà nel 2025 è ovviamente ancora da vedere, e forse le valutazioni relativamente elevate diventeranno più un ostacolo per la sovraperformance delle azioni statunitensi. Tuttavia, quando consideriamo il probabile impatto positivo della deregolamentazione, dei tagli fiscali e della spinta fiscale di fine 2025, è difficile scommettere contro questa tendenza ventennale di sovraperformance delle azioni statunitensi.

Guardando avanti a un grande 2025

Non ho dubbi che il 2025 continuerà a fare scuola a tutti coloro che sono attivi nei mercati: impariamo sempre, siamo sempre umili e aperti alle sfide che ci poniamo di fronte. Questi sono alcuni fattori che ho raccolto lungo il cammino. Ce ne sono ovviamente molti altri e sentiti libero di contattarmi per sapere cosa ha catturato la tua attenzione e come influenzerà il modo in cui pensi ai mercati nel 2025.

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.