- Italiano

- English

- Español

- Français

Analisi

Il Playbook settimanale del trader: Acquista ciò che è forte, vendi ciò che è debole

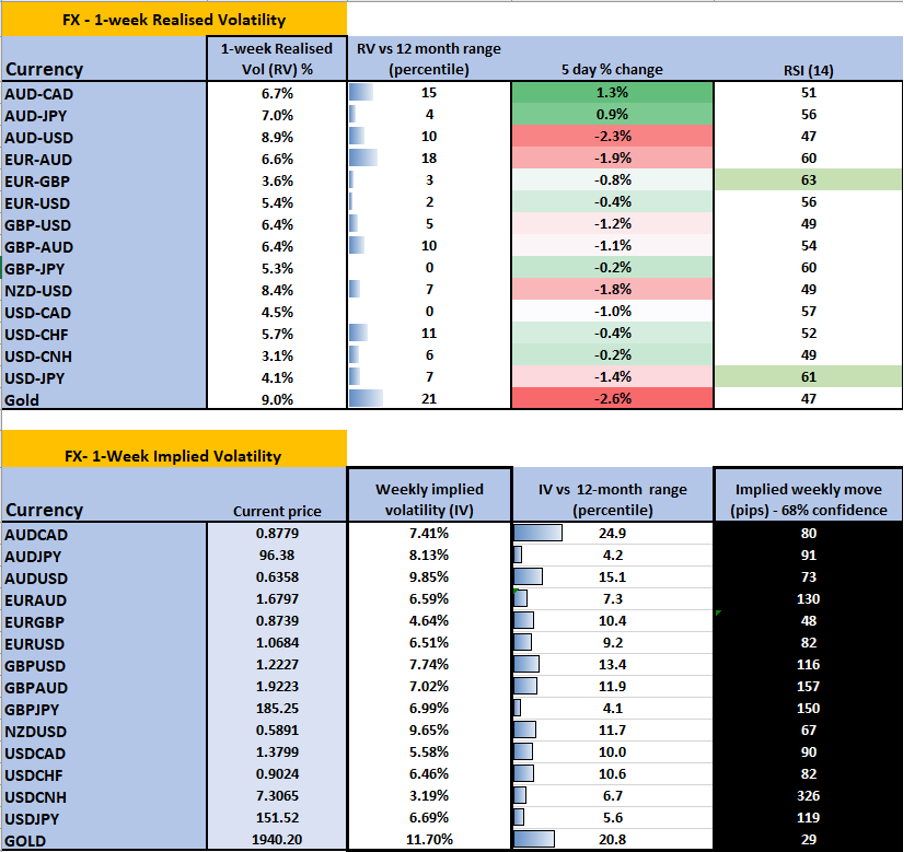

L'USD ha trovato un'offerta modesta negli ultimi tempi e testa il livello 106, con l'EUR/USD che gravita verso 1,0600 e l'USD/JPY verso 151,50. Sebbene abbiamo osservato alcune sacche di movimento nel forex, la volatilità realizzata (a una settimana) è estremamente bassa e vediamo quasi tutte le coppie pari o inferiori al 10° percentile dell'intervallo di 12 mesi. Gli RSI sono tutti intorno al livello 50, il che indica una mancanza di condizioni di tendenza e delle condizioni di trading. Un intervento sfacciato del Ministero delle Finanze sullo JPY scuoterebbe le cose, ma acquistare JPY esclusivamente per questa idea è per i trader in situazioni speciali.

I tassi reali statunitensi stanno spingendo ancora una volta verso l’alto e vale la pena tenerli d’occhio e con il premio per il rischio geopolitico che viene scontato dall’oro, potremmo facilmente vedere l’oro ristabilire la sua correlazione tipicamente elevata con le dinamiche del mercato obbligazionario. Un semplice sguardo ai tempi più lunghi mostra che qui i venditori hanno saldamente il controllo, con i prezzi che testano il fibo 38,2 del rally di ottobre-novembre – una pausa del 1933 dovrebbe vedere entrare in gioco il 1910/00.

Anche il platino e il palladio possono essere messi sul radar, poiché nessuno dei due riesce a trovare un amico in questo mercato e, sebbene gravemente ipervenduti, dovrebbero trovare forza nei venditori.

Il flusso del nostro indice azionario è ancora piuttosto vivace e, chiaramente, il NAS100 è dove si trovano i soldi veloci in questo momento, e i trader stanno comprando ciò che funziona ed è caldo e vendendo ciò che non funziona: lo slancio è quindi la strategia del giorno. Questo vale anche per lo spazio crittografico. Long NAS100/short US2000 è un'altra espressione se si vuole adottare una strategia a beta inferiore o long NAS100/short Cina un'altra, ma con i dati sulla crescita e sul credito della Cina in gioco questa settimana, il commercio presenta dei rischi, poiché le autorità cinesi non vorranno che le borse azionarie rompere i minimi da inizio anno.

Questa settimana vediamo anche Alibaba e Tencent riportare i numeri trimestrali, quindi l'HK50 potrebbe diventare vivace questa settimana.

Il downgrade dell'outlook di venerdì da parte di Moody's ha sicuramente attirato un po' di attenzione. Nessuno nel mercato ne è troppo scioccato e la logica alla base del cambiamento dell’outlook in negativo è dovuta a ragioni che sono state ampiamente discusse. Tuttavia, questa è la quarta azione di rating quest'anno da parte di un'agenzia di rating e le probabilità sono che possiamo aspettarci che il rating venga tagliato ad un certo punto, segnando il punto in cui gli Stati Uniti avranno perso il loro status AAA da parte di tutte e tre le agenzie . Non è una storia che muove il mercato e la semantica è in gioco. Ci si può aspettare che i repubblicani facciano leva su questo aspetto nelle elezioni del prossimo anno e mentre l’immigrazione (sicurezza delle frontiere), l’aborto/diritti delle donne e l’economia sono fattori chiave determinanti per il voto, la posizione fiscale del governo è certamente un fattore che sta iniziando a diventare mainstream.

Eventi clou della settimana

- Chiusura del governo statunitense: la scadenza entro cui il Congresso deve evitare una chiusura del governo è il 17 novembre. Probabilmente otterrà notizie in prima pagina poiché parla ulteriormente di un Congresso disfunzionale, ma non dovrebbe essere un importante catalizzatore per la volatilità tra mercati. Sembra che le ruote siano in movimento per una soluzione a breve termine, con il presidente Johnson che ha presentato un piano di finanziamento temporaneo e scaglionato che vedrebbe alcune agenzie governative finanziate fino a gennaio e altre fino a febbraio.

- Dati sul credito cinese (nessuna data fissata questa settimana) – I nuovi prestiti in yuan e l'offerta di moneta M2 in Cina potrebbero influenzare il sentiment, con il consenso che prevede un notevole calo dei nuovi prestiti a ottobre a RMB655b (da RMB2310b a settembre). I dati sui prestiti sottostanti potrebbero vedere venditori nei mercati azionari cinesi/HK, con l’indice CHINAH che cerca di rivisitare i minimi di ottobre intorno a 5800.

- Rapporto sulle richieste di disoccupazione e sui salari nel Regno Unito ((14 novembre 08:00 AEDT) – Si prevede che i salari nel Regno Unito scenderanno leggermente al 7,7%. Qualsiasi cifra sui salari inferiore al 7,7% vedrebbe un picco della GBP al ribasso.

- PIL del terzo trimestre dell'UE (14 novembre 21:00 AEDT) – dopo una serie di dati deboli provenienti dall'Eurozona negli ultimi tempi, otteniamo il PIL del terzo trimestre dell'UE che dovrebbe attestarsi a -0,1% su base trimestrale e +0,1% su base annua. Vale la pena mettere sul radar l'EURGBP, con il prezzo che minaccia di avviare un trend rialzista e un movimento oltre 0,8760 vedrebbe aumentare lo slancio e aumenterebbe la probabilità di un movimento più forte a 0,8900.

- Indice dei prezzi salariali Aus Q3 (15 novembre 11:30 AEDT) – Il consenso degli economisti è che i salari aumenteranno dell'1,3% su base trimestrale / 3,9% su base annua (dal 3,6%). Con una probabilità del 6% di un rialzo nella riunione della RBA di dicembre e una probabilità del 32% prevista per la riunione della RBA di febbraio, un 4-handle sui salari vedrebbe aumentare ancora una volta le aspettative di aumento.

- Rilascio dati mensili dalla Cina (15 novembre 13:00 AEDT) – La produzione industriale, le vendite al dettaglio e gli investimenti in immobilizzazioni in Cina sono attesi, con il mercato che si aspetta qualche miglioramento in tutta la gamma di dati di crescita, in particolare nelle vendite al dettaglio che sono previste a +7 % a/a (dal 5,5% di settembre)

- IPC USA (15 novembre 00:30 AEDT) – l'evento di rischio chiave della settimana: il mercato prevede un'inflazione principale allo 0,1% m/m/3,3% a/a e un IPC core allo 0,3% m/m/4,1% a/a. Utilizzando come guida l’IPC core mese su mese, un valore inferiore allo 0,2% m/m vedrebbe probabilmente venditori di USD e alimenterebbe ulteriori guadagni nel NAS100. Un aumento superiore allo 0,35% m/m vedrebbe acquirenti di USD e potrebbe pesare su oro e azioni.

- IPC del Regno Unito (15 novembre 18:00 AEDT) – secondo le previsioni, l'IPC principale dovrebbe attestarsi al 4,7% su base annua (dal 6,7%) / IPC core al 5,8% (dal 6,1%). A meno che non si veda una forte sorpresa al rialzo, l’ulteriore moderazione dell’inflazione giustifica la fissazione dei prezzi, senza aumenti previsti nel 2244, e la porta aperta a tagli a partire dal 24 giugno. I commenti del membro della BoE Haskel dopo la stampa dell’IPC del Regno Unito potrebbero essere interessante per i trader in GBP.

- Vendite al dettaglio negli Stati Uniti (16 novembre 00:30 AEDT) – il consenso è per un calo dello 0,3% su base mensile, trainato dal calo delle vendite di veicoli nuovi e benzina. È importante sottolineare che l’elemento “gruppo di controllo” – il gruppo di beni che confluisce più direttamente nel calcolo del PIL – dovrebbe aumentare dello 0,2%. Il risultato di questi dati potrebbe comportare una revisione al rialzo o al ribasso dei modelli di crescita attuali, con le stime del PIL del quarto trimestre che attualmente si aggirano intorno al 2%.

- Rapporto sull'occupazione australiana (16 novembre 11:30 AEDT) – Il consenso è per 25.000 posti di lavoro creati e il tasso U/E al 3,7% (invariato). Dopo il WPI del terzo trimestre, l'esito del rapporto sull'occupazione potrebbe avere un ulteriore impatto sulle aspettative di un aumento a febbraio o marzo e, per estensione, causare un movimento a breve termine dell'AUD.

Guadagni aziendali degni di nota

- Utili delle aziende statunitensi – I rivenditori statunitensi riferiscono questa settimana e potrebbero offrire indicazioni e approfondimenti sui margini e sui consumatori statunitensi – Home Depot (14 novembre – after-market), Target (15 novembre – after-market) e Walmart (16 novembre - 23: 00 AEDT)

- Aziende di Hong Kong – Tencent (15 novembre) e Alibaba (16 novembre) riportano gli utili trimestrali.

- ASX200 – Utili ANZ FY23 (13 novembre)

Relatori delle banche centrali

- RBA – Parla Kohler (13 novembre 10:30 AEDT)

- Fed – Questa settimana sono previsti 22 relatori della Fed. Coloro che interverranno dopo la stampa dell’IPC statunitense sarebbero più perspicaci.

- BCE - Questa settimana sono previsti 17 diversi relatori della BCE – vedere il programma qui sotto.

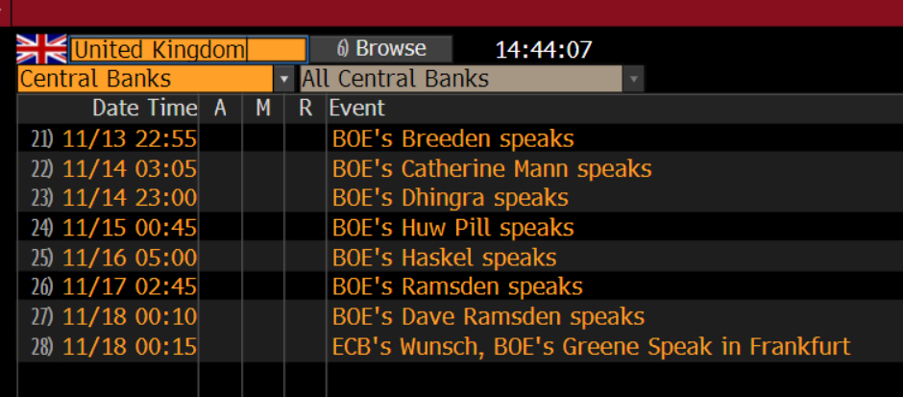

- BoE – sentiamo i membri della BoE Breeden, Mann, Dhingra, Huw Pill, Haskel, Ramsden e Greene

Related articles

Pepperstone non dichiara che il materiale qui fornito sia accurato, attuale o completo e pertanto non dovrebbe essere considerato tale. Le informazioni, sia da terze parti o meno, non devono essere considerate come una raccomandazione, un'offerta di acquisto o vendita, la sollecitazione di un'offerta di acquisto o vendita di qualsiasi titolo, prodotto finanziario o strumento, o per partecipare a una particolare strategia di trading. Non tiene conto della situazione finanziaria o degli obiettivi di investimento dei lettori. Consigliamo a tutti i lettori di questo contenuto di cercare il proprio parere. Senza l'approvazione di Pepperstone, la riproduzione o la ridistribuzione di queste informazioni non è consentita.