- عربي

- English

دليل المتداول من الأسبوع الحالي وحتى نهاية الشهر

فهم السوق | Learning Intelligence

تشتد قرارات التداول قرب نهاية الشهر مع تغيّر السيولة وتموضع المحافظ.

في الأسواق المالية، يظهر هذا السلوك عادةً عندما تتقاطع أرباح كبرى وتحركات العملات مع إغلاقات شهرية.

بدلًا من التمسك باتجاه سابق، يتعلّم المتداول المحترف مراقبة تدفقات نهاية الشهر لإدارة الانكشاف بذكاء.

الخلاصة:

نهاية الشهر اختبار لإدارة المخاطر والانضباط قبل البحث عن العائد.

لمزيد من المعرفة، يمكنك الاطلاع على قسم المعرفة لاحتراف التداول وبناء وتطوير الاستراتيجيات.

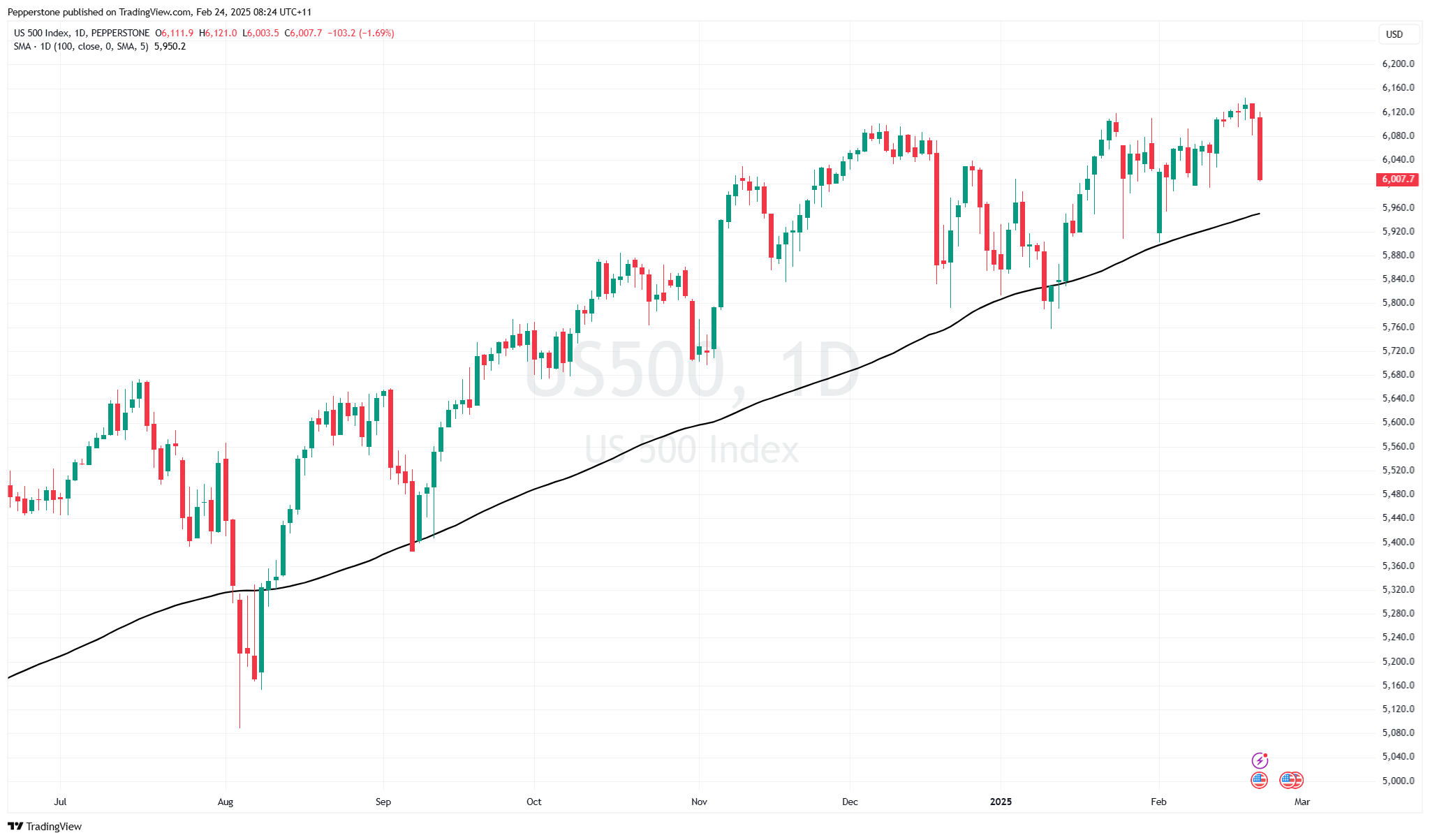

على الرغم من أن المؤشر NAS100 وS&P500 لا يزالان على مقربة من أعلى مستوياتهما التاريخية، إلا أن مديري الاستثمار قضوا معظم يوم الجمعة في بيع الأسهم الرابحة والمراكز الطويلة المربحة – مع تحول واضح بعيدًا عن النمو وأسهم الزخم العالي، والتحول نحو الأمان في السلع الأساسية والمرافق وسندات الخزانة الأمريكية. كان الطلب على التقلبات واضحاً أيضاً من حسابات التجزئة والمؤسسات، وفي حين أن انتهاء خيارات الخيارات (OPEX) وإعادة التوازن اليومية لصناديق الاستثمار المتداولة المعززة قد لعبت دورًا رئيسيًا في الحركات في ذلك اليوم، كان هناك طلب واضح على الحماية المستمرة للمحفظة. أغلق مؤشر VIX بزيادة +2.6 مؤشرات إلى 18.21٪، مع تداول 821 ألف خيار كول VIX مقابل 349 ألف خيار بوت.

أخذت الأسماء ذات الفائدة القصيرة العالية إلى الحظيرة، كما كان الحال مع شركات الولايات المتحدة الصغيرة أغلق Russell 2k بنسبة -2.94٪، بينما أغلق سلة Mag7 بنسبة -2.5٪، وكانت مسؤولة عن خصم أكبر حصة من نقاط المؤشر. فقدان المحبة لأسهم Mag7 هو عامل كبير وربما سنرى تلك العقلية السلبية تنعكس خلال الأسبوع، لكن ذلك سيتطلب من Nvidia أن تصيب الهدف بشكل جيد يوم الأربعاء في إصدار أرباحها Q425. لكن الآن، تتجه تدفقات المستثمرين المعتمدة على الزخم إلى الشرق نحو الصين/هونغ كونغ، وكذلك إلى المستفيدين من إنفاق الدفاع الأوروبي في الأسهم.

سبب البيع؟

لم يكن هناك سبب واحد وراء البيع يوم الجمعة، بل كان مزيجًا من التأثيرات السلبية، والتي تجمعت معًا كقوة مجمعة - تدفقات مبنية على OPEX، مؤشرات مديري الخدمات الأمريكية الأضعف (49.7)، زيادة توقعات التضخم من 5-10 سنوات في جامعة ميشيغان، تقارير عن فيروس كورونا جديد في وسائل الإعلام الصينية، مخاوف من موقف دفاعي أوروبي أكثر عزلة وشعور عام بأن لاعبي Mag7 يفتقرون إلى محفز قريب المدى.

كما يتحدث حقيقة أن S&P500 و NAS100 أغلقا عند أدنى مستويات الجلسة بصوت عالٍ، حيث كان تداول جلسة الجمعة يوم اتجاه واضح، حيث زادت أحجام العقود الآجلة للأسهم الأمريكية بشكل ملحوظ قبل فتح سوق الأسهم النقدي الأمريكي. من الواضح أن المشترين ببساطة غابوا، مع صناديق الشراء (صناديق التحوط إلخ) المائلة بشدة إلى 'من الأفضل بيع'، لقد شعر اللاعبون عاليو السرعة بأمر الكتاب من جانب واحد واستطاعوا تنفيذ البيع بتأثير أكبر.

مؤشرات الأسهم الأمريكية والعقود الآجلة تراقب مستويات الدعم الكبيرة

سيكون اختبار وكسر المتوسط المتحرك لـ100 يوم في عقود S&P500 الآجلة 5973، وعقود NAS100 الآجلة 21146 في بداية هذا الأسبوع محفزًا لحركة الأسواق، وبعدها نبدأ بالنظر في المستويات التي قد تبدأ فيها CTAs بتقليص مراكزها الطويلة - الضعف يولد الضعف. من ناحية أخرى، يجب أن نظل منفتحين على فكرة أنه بعد انتهاء OPEX، قد يعود فريق شراء الانخفاضات - من المحتمل أن تكون Nvidia في قلب هذا الانعكاس، وسيتوجب عليهم أن يقدموا لنا مبيعات Q425 بقيمة 38.5 مليار دولار وأن يوجهوا إلى مبيعات بقيمة 42.5 مليار دولار في Q126، مع تقديم شعور قوي بأن الهوامش قد تتحسن في الأرباع القادمة.

أضافت السلع أيضًا إلى المخاوف مع تراجع خام WTI بنسبة -3.1٪ واختبار الأدنى المستجدات لـ70.12 دولار – كسر هنا وسينهار الأداء الأخير في أسهم الطاقة. كان النحاس أيضًا تحت الرادار، حيث أغلق (يوم الجمعة) أدنى من الأدنى الأخير ويبدو أننا قد نرى المزيد من الانخفاض.

التنقل خلال الأسبوع المقبل - مخاطر الأحداث التي تحتل الصدارة

مستقبلًا، سيحتاج الثيران إلى مراقبة استمرارية التخلص من المخاطر في بدايات الأسبوع التجاري الجديد. نبدأ الأسبوع وقد رأينا استطلاعات الخروج من الانتخابات الألمانية التي لم تقدم مفاجآت حقيقية - تحالف CDU/CSU يقف دون الحصول على المقاعد اللازمة لأغلبية بسيطة ولذا سيحتاج إلى التواصل مع SPD أو الخضر كشريك ائتلافي - العملية بطيئة، وقد لا نحصل على إجابة حاسمة لمدة شهرين. سنرى إذا كان هناك أي رد فعل في عقود DAX الآجلة تفتح الساعة 11:10 AEDT ، لكن يبدو من غير المحتمل التغلب على القوى الأخرى العاملة في الأسواق.

تبدو آسيا معدة لبداية أضعف، مع النظر إلى اليابان بشكل ملحوظ أضعف، حيث أغلق مؤشر JPN225 أدنى من دعم الاتجاه الصاعد الذي حافظ عليه منذ نوفمبر - أشعر أن هذا هدف واضح لأولئك الذين يريدون 'بيع الضعف'. ستستمر أسهم الذكاء الاصطناعي/الإنترنت الصينية في أن تكون محورًا مركزيًا، لكن مع التقنيات الممتدة الآن، فإن هذه الأسهم صعبة المطاردة في المستويات الحالية.

من حيث مخاطر الأحداث - ستكون أرقام Nvidia في المركز، كما ستكون العناوين حول أوكرانيا وكيف ستحتاج الدول الأوروبية إلى التصعيد لملء الفراغ من الدعم المالي الأمريكي المستقبلي المنخفض. ضربتنا الصين ببيانات PMI، لكن تاريخ إصدار البيانات يقع يوم السبت - على أي حال، بيانات PMI مهمة حيث توجد علامات متزايدة على أن الزخم في الاقتصاد الصيني يتزايد، وهذا عامل رئيسي يقدم دفعات إضافية للأداء البارز للأسهم مؤخرًا - بيع السندات الصينية شاهد على هذا الرأي، حيث ارتفع العائد على السند الحكومي لمدة 5 سنوات من 1.32٪ إلى 1.58٪.

سيكون إصدار بيانات الناتج المحلي الإجمالي الأساسي في الولايات المتحدة يوم الجمعة الحدث الرئيسي للبيانات، على الرغم من أن مقياس التضخم المفضل لدى الاحتياطي الفيدرالي من المتوقع أن يعتدل إلى 2.6٪ على أساس سنوي (من 2.8٪) وإذا حدث ذلك فسيعزز التوجه السياسي للاحتياطي الفيدرالي - حيث توقف ممتد هو الحالة الأساسية، لكن الخطوة التالية لا تزال تعتبر قطعًا.

نسمع من مجموعة من متحدثي الاحتياطي الفيدرالي، الذين لا ينبغي أن يحركوا المؤشر بقوة على تسعير الأسعار الأمريكية، أو الدولار الأمريكي. لقد رأينا بعض القراءات المقلقة في البيانات المستندة إلى الاستطلاعات (جامعة ميشيغان) وارتفعت معدلات التضخم قصيرة الأجل بقوة، مما دفع الأسعار الحقيقية الأمريكية إلى الانخفاض الحاد (الدافع الكبير وراء بيع الدولار)، لكن من المهم أن تظل توقعات التضخم طويلة الأجل في الولايات المتحدة مستقرة بشكل جيد. من المحتمل أن تكون خطاب رئيسة الاحتياطي الفيدرالي في دالاس، لوري لوغان، يوم الثلاثاء الأكثر بصيرة حيث تتناول الميزانية العمومية للاحتياطي الفيدرالي - عامل يحظى بمزيد من الاهتمام في أعقاب محضر FOMC الأسبوع الماضي الذي أبرز أن بعض الأعضاء كانوا ينمذجون نهاية مبكرة لـ QT.

رد فعل الأسواق ستكون حساسة للأخبار السلبية

أسبوع يمكن فيه للسوق أن يستجيب بشكل معقول لأي نقطة بيانات اقتصادية. مع تزايد المخاوف بشأن النمو الأمريكي، أصبح رد فعل السوق الآن مائلة بشدة نحو أي انخفاض في نتائج البيانات. قد يؤدي انخفاض مفاجئ في تقرير ثقة المستهلك، أو في أي من استطلاعات PMI الإقليمية الأمريكية، أو السلع المعمرة، أو ربما حتى العديد من إصدارات بيانات السكن إلى تحفيز رد فعل في سوق لا تحتاج إلى أعذار لتقليل المخاطر.

بالنسبة لمتداولي العملات الأجنبية، بينما كانت عمليات البيع في الدولار الأمريكي مدفوعة تكتيكيًا بخلفية تعريفة أكثر اعتدالًا وعلامات على أن نمو الولايات المتحدة يُطرح للنقاش، في ظل تحسن الصورة الاقتصادية في الصين، فإن الانخفاض في معدلات الولايات المتحدة الحقيقية لمدة 2 و5 و10 سنوات هو المفتاح وراء عمليات بيع الدولار. إذا كسر هذا الأسبوع دون 2٪ في معدل الولايات المتحدة الحقيقي لمدة 10 سنوات (أي السند الحكومي لمدة 10 سنوات معدل للتضخم المتوقع) فمن المحتمل أن تستمر عمليات بيع الدولار.

"لم يتم إعداد المواد المقدمة هنا وفقًا للمتطلبات القانونية المصممة لتعزيز استقلالية البحث الاستثماري، وعلى هذا النحو تعتبر بمثابة وسيلة تسويقية. في حين أنه لا يخضع لأي حظر على التعامل قبل نشر أبحاث الاستثمار، فإننا لن نسعى إلى الاستفادة من أي ميزة قبل توفيرها لعملائنا.

بيبرستون لا توضح أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة ، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. لا يجب اعتبار المعلومات، سواء من طرف ثالث أم لا، على أنها توصية؛ أو عرض للشراء أو البيع؛ أو التماس عرض لشراء أو بيع أي منتج أو أداة مالية؛ أو للمشاركة في أي استراتيجية تداول معينة. لا يأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار. ننصح القراء لهذا المحتوى بطلب المشورة الخاصة بهم والإستعانة بخبير مالي. بدون موافقة بيبرستون، لا يُسمح بإعادة إنتاج هذه المعلومات أو إعادة توزيعها.

تداول العقود مقابل الفروقات والعملات الأجنبية محفوف بالمخاطر. أنت لا تملك الأصول الأساسية و ليس لديك أي حقوق عليها. إنها ليست مناسبة للجميع ، وإذا كنت عميلاً محترفًا ، فقد يؤدي ذلك إلى خسارة أكبر من استثمارك الأساسي. الأداء السابق في الأسواق المالية ليس مؤشرا على الأداء المستقبلي. يرجى النظر في المخاطر التي تنطوي عليها، والحصول على مشورة مستقلة وقراءة بيان الإفصاح عن المنتج والوثائق القانونية ذات الصلة (المتاحة على موقعنا على الإنترنت www.pepperstone.com) قبل اتخاذ قرار التداول أو الاستثمار.

هذه المعلومات غير مخصصة للتوزيع / الاستخدام من قبل أي شخص في أي بلد يكون فيه هذا التوزيع / الاستخدام مخالفًا للقوانين المحلية."