- عربي

- English

بينما يركز المشاركون في السوق على تسعير المخاطر المستقبلية، يمكن اكتساب رؤى قيمة من خلال التأمل في الماضي. إن فحص السلوكيات التاريخية، وتحركات الأسعار، والاتجاهات المتكررة يوفر أساسًا من المعرفة يمكن أن يعزز فهمنا للأسواق.

من خلال تحليل السلوكيات الماضية بشكل مدروس، يمكننا تحسين وجهة نظرنا والبيئة التي ننشر فيها استراتيجيات التداول الخاصة بنا، ونأمل في تحديد مسار أكثر وعيًا للعام المقبل.

العوامل التجارية التي أثرت على تفكيرنا في عام 2024

- التدفق والمعنويات هما ما يحرك الأسواق

- كن منفتح الذهن وكن عبداً للسعر

- المتداول بأثر رجعي؛ وضع تفسير لحركة السعر بعد حدوثها

- تحديد السلوكيات والأنماط القابلة للتكرار في الأسواق

- الخوف يبيع ولكن الأحداث عادة ما تنتهي بشكل إيجابي

- شراء الأسهم عند أعلى مستوياتها على الإطلاق يعمل

- مخاطر التركيز العالية جيدة ولكن العرض القوي أفضل

- تدفق رأس المال نحو النمو والابتكار والعائد المرتفع على حقوق الملكية

لذا اسمعني:

العوامل التجارية التي أثرت على تفكيرنا في عام 2024

• التدفق والمعنويات هما ما يحرك الأسواق

قد يُنظر إلى الاحتياطي الفيدرالي، وتوجيهات سياسة ترامب، والبيانات الاقتصادية البارزة على أنها المدخلات الأكثر أهمية التي توجه سعر المال والمعنويات في أسواق رأس المال. ومع ذلك، فإن التدفقات اليومية للمعاملات التي تمر عبر السوق هي التي تحرك السعر، ومستوى السعر واتجاهه ومعدل تغيره هو ما يحرك المعنويات، وفي النهاية السعر هو ما يتفاعل معه المتداولون.

بينما هذه العوامل ليست جديدة على عام 2024، فإن فهمنا لتأثير تدفقات المحافظ والتداول على التغيرات السعرية قصيرة الأجل قد زاد بالتأكيد على مدار العام. المعرفة والاحترام الجديد لهذه التدفقات - التي يكون الكثير منها غير واضح وغير مُبلغ عنه في الوقت الفعلي - يعزز فكرة أنه يمكن أن يكون من المفيد أن تكون متواضعًا تجاه حركة السعر وأن تتماشى مع الاتجاهات والزخم الأساسي في الأسواق.

مع وجود الكثير من حجم التداول اليومي عبر جميع الأسواق مدفوعًا بصناديق التردد العالي، وخيارات 0 DTE (أيام حتى انتهاء الصلاحية) وتدفقات التحوط اللاحقة من قبل المتعاملين، وإعادة التوازن لصناديق الاستثمار المتداولة ذات الرافعة المالية في نهاية اليوم، فإننا غالبًا ما نرى تحولات زخم يومية غير مبررة وحتى انعكاسات. يمكننا النظر في التدفقات التي نراها من مستشاري تداول السلع أو "CTA" (صناديق تتبع الزخم/الاتجاه النظامية)، وصناديق استهداف التقلبات وصناديق توازن المخاطر، والتي يمكن أن تعزز جميعها الزخم والاتجاهات في الأسواق.

• كن منفتح الذهن وكن عبداً للسعر

طوال عام 2024، رأينا ظروفًا اتجاهية مستمرة بشكل ملحوظ في العديد من أسواقنا الرئيسية، بما في ذلك الدولار الأمريكي، وS&P500، وNAS100، والعملات المشفرة، وNvidia، والذهب.

كثير من الذين لا يتبعون استراتيجية تداول قائمة على القواعد يتساءلون بشكل متكرر عن منطق الحركة المستمرة ويرون أن السوق مسعرة بشكل غير صحيح وأن الحركة الأخيرة غير مبررة، مما يؤدي غالبًا إلى اتخاذ المتداولين مواقف معاكسة للاتجاه.

في كثير من الحالات، كان لاتخاذ وجهة نظر معارضة لتجميع هذه التدفقات تأثير سلبي على رصيد الحساب. تذكر أن السعر يمثل الآراء الجماعية في السوق وتجمع جميع السلوكيات، سواء كانت عقلانية أو غير عقلانية. ومع ذلك، بالنسبة لأولئك الذين يتداولون بالرافعة المالية، إذا كان الجمع في السوق يتصرف ضد وجهة نظرك، فقد يكلفك ذلك.

إن الانفتاح على ما يعبر عنه الجمع هو أفضل دليل على المكان الذي قد يتجه إليه السوق، وبغض النظر عما يعتقده أي فرد، فإن التداول يتعلق بتقييم احتمالات المكان الذي من المحتمل أن يأخذ فيه الجمع السعر على مدى فترة زمنية.

• المتداول بأثر رجعي؛ وضع تفسير لحركة السعر بعد حدوثها

مرة أخرى، يعود الأمر إلى أن تكون منفتح الذهن وترى الحركة كما هي؛ تجميع جميع المعتقدات والآراء ومن ثم تصبح عبداً للسعر.

إذا كان عام 2024 قد علم متداولي الأسهم الأمريكية، والبيتكوين، والذهب أي شيء (وغالبًا متداولي الفوركس أيضًا)، فهو أن يتساءلوا عن "السبب" بشكل أقل، وأن يتماشى مع الاتجاهات الأساسية.

الذهب هو مثال رئيسي - حيث رأى اللاعبون في السوق حركة كبيرة في اليوم وحاول الأصوليون تفسير - بعد الحدث - ما الذي تسبب بالضبط في الحركة. غالبًا ما كان هذا التفسير يعود إلى أحد الأسباب المتعددة: ضعف معدلات الفائدة الحقيقية الأمريكية، زيادة تسعير تخفيضات الفائدة الضمنية من الفيدرالي، ضعف الدولار الأمريكي، شراء البنوك المركزية أو التحوط ضد التهور المالي الأمريكي أو القلق الجيوسياسي.

ومع ذلك، بعد فترة وجيزة، تلاشت المخاوف الجيوسياسية، وارتفعت معدلات الفائدة الحقيقية الأمريكية، وتم تسعير تخفيضات الفائدة الضمنية من الفيدرالي، وارتفع الدولار الأمريكي، ومع ذلك استمر الذهب في الارتفاع.

لقد رأينا طوال عام 2024 أن هناك فائدة قليلة جدًا في محاولة اختيار سبب قوي للحركة. دع السعر يوجهك، بدلاً من اختيار سبب للحركة بعد حدوثها.

• تحديد السلوكيات والأنماط القابلة للتكرار في الأسواق

من المفيد دائمًا فهم سبب اعتمادنا على نهج تقني أو حركة السعر أو حتى نهج كمي في التداول التقديري أو الآلي. في جوهرها، تتضمن معظم الاستراتيجيات تحديد التكرار بشكل ما. أي البحث عن السلوكيات والإجراءات القابلة للتكرار التي تقدم نتيجة احتمالية أعلى للتكرار.

لهذا السبب ينظر الكثيرون إلى الأنماط الفنية، وتحليل الشموع، والعلاقات الإحصائية بين الأسهم، أو على أساس الأصول المتقاطعة، أو السلوكيات المتسقة في السوق في وقت معين من اليوم، أو خلال إصدار بيانات رئيسية أو حتى خلال أرباح الشركات.

أفضل طريقة لتحديد السلوكيات القابلة للتكرار بشكل حقيقي هي استخدام ChatGPT أو التعلم الآلي، وفهم بشكل موضوعي ما إذا كانت هناك احتمالية أعلى لمجموعة من السلوكيات التي لوحظت في نمط ما للتكرار.

بالطبع، إذا كان الجميع ينظرون إلى نفس الشيء، فإن الفرص هي أن أي ميزة قد نحصل عليها في المستقبل ستضيع. ومع ذلك، أرى أن التكرار هو جوهر التداول الفني أو حركة السعر أو التداول الكمي وهو سبب لبدء التفكير في كيفية مساعدة ChatGPT وGenAI في التداول في عام 2025.

• الخوف يبيع ولكن الأحداث عادة ما تنتهي بشكل إيجابي

لا يوجد شيء خاطئ بطبيعته في التفكير في النتائج السلبية، والاستعداد لأسوأ السيناريوهات والتعرف على نقاط الزناد التي تقدم احتمالية أعلى لحدوثها.

تبدأ هذه السيناريوهات عادةً كقلق عام في السوق، ثم تتطور مع تدهور ظروف السيولة، وتقليل الرافعة المالية، والاندفاع لشراء التقلبات وتجار الخيارات الذين يغطون التعرضات - كل ذلك يتسبب في تشوهات كبيرة في الأسواق.

ومع ذلك، بعد حدوث "الإثارة" الأولية، يدرك السوق مرارًا وتكرارًا نتيجة إيجابية، وبعد انعكاس على شكل حرف V في السعر والأسواق تتسلق "جدار القلق"، سرعان ما تُنسى القصة. طوال عام 2024، تم إعادة تسعير دعوات الركود في الولايات المتحدة، التي كانت مدفوعة جزئيًا بمنحنى العائد المقلوب، مع مرونة الاقتصاد الأمريكي وحتى الاستثنائية مرة أخرى كموضوع رئيسي لعام 2024.

على سبيل المثال، أدت المخاوف المتزايدة من فك تجارة الحمل الممولة بالين الياباني المملوكة بكثافة إلى تحركات شديدة في 5 أغسطس في الين الياباني، وNKY225 والعديد من الأسواق الثقيلة بالتكنولوجيا. ومع ذلك، بينما كان البعض لا يزال يروج للكارثة، بدأ جمهور شراء الانخفاض في العمل، وسرعان ما تلاشت السلبية.

يمكننا إضافة المخاوف الدائمة بشأن الاقتصاد الصيني، واستدامة مستويات الديون الأمريكية والتهور المالي، والوضع السياسي الفرنسي والآن مع سياسة التعريفات الجمركية لترامب - الحقيقة هي أنه بينما نرى نوبات قصيرة الأجل من القلق الشديد والتقلبات، فإن هذه الأمور عادة ما تحل بشكل إيجابي.

• شراء الأسهم عند أعلى مستوياتها على الإطلاق يعمل

ليس من السهل أبدًا شراء أي مؤشر أسهم رئيسي يتداول عند نسبة السعر إلى الأرباح العالية لعدة سنوات، خاصةً إذا كان عند أعلى مستوى له في 52 أسبوعًا، ناهيك عن أعلى مستوى له على الإطلاق. ومع ذلك، بينما قد يشهد عام 2025 نهاية السوق الصاعدة للأسهم الأمريكية، ما تعلمناه في عام 2024 هو أن المتداولين يجب ألا يخافوا من شراء S&P500، أو Dow، أو حتى ASX200 أو DAX الألماني عند أعلى مستوياتها على الإطلاق.

في الواقع، حقق S&P500 55 أعلى مستوى له على الإطلاق في عام 2024، وإذا استبعدنا التصفية الشديدة التي شوهدت في أوائل أغسطس، كان الحد الأقصى للتراجع في عام 2024 هو 5.9% في أبريل، مع حد أقصى للتراجع في الربع الرابع بلغ 3.1% فقط.

• المخاطر العالية التركيز جيدة ولكن العرض القوي أفضل

ما أثار الإعجاب خلال الزيادة بنسبة 27% منذ بداية العام في S&P500 كان النهج المتزايد باستمرار في تدوير حيازات المحافظ داخل القطاعات والأنماط والعوامل.

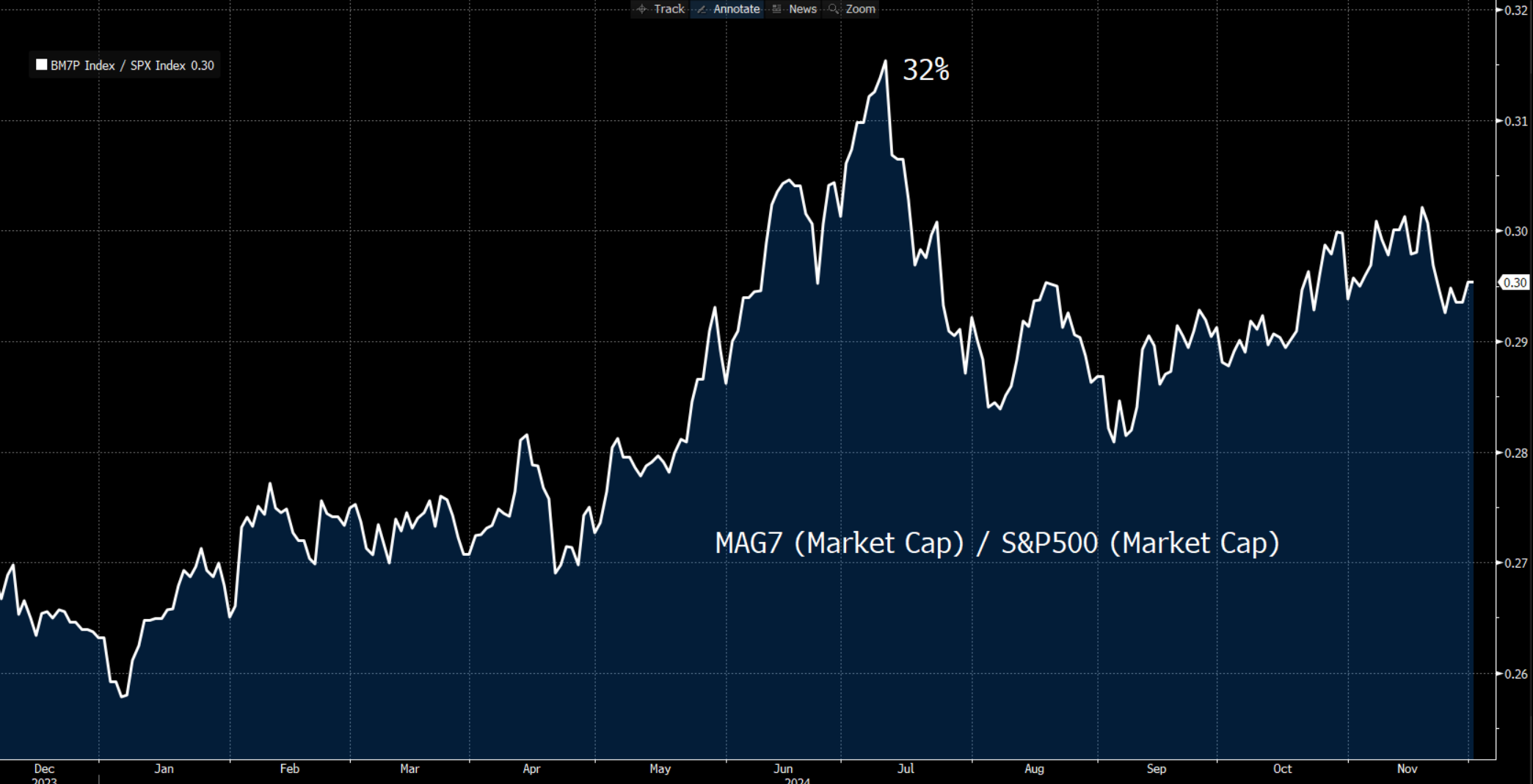

بالتأكيد، كانت هناك فترات طوال عام 2024 حيث زادت المخاوف من مخاطر التركيز، حيث شكلت القيمة السوقية لأسهم MAG7 نسبة 32% من إجمالي القيمة السوقية لمؤشر S&P500. ومع ذلك، قدم S&P500 بعضًا من أفضل أعماله عندما كانت مخاطر التركيز وضعف عرض السوق واضحة.

ما كان واضحًا هو أنه عندما أصبحت أسماء MAG7 (مثل Nvidia وMeta وAmazon) ساخنة جدًا أو تغيرت الموضوعات الاستثمارية، انتقل مديرو الاستثمار إلى القيمة، والدفاعيات عالية الجودة وحتى المناطق الحساسة دوريًا في السوق. أدى هذا النهج النشط للغاية في تدوير حيازات المحافظ داخل القطاعات والعوامل إلى تقليل التقلبات والحد من تراجع المؤشر ويجب أن يُنظر إليه على أنه تجسيد لسوق صاعدة صحية.

ما إذا كان هذا سيستمر في عام 2025 لم يتضح بعد، ولكن ما لم نرَ أخبارًا تغير بشكل جذري حالة الاستثمار في التكنولوجيا الكبيرة/الذكاء الاصطناعي في الولايات المتحدة، فإن لدي مخاوف محدودة بشأن مخاطر التركيز في أسواق الأسهم الأمريكية.

• تدفق رأس المال نحو النمو والابتكار والعائد المرتفع على حقوق الملكية

هناك سبب وراء أداء الدولار الأمريكي الجيد طوال معظم عام 2024، ولماذا تفوق S&P500 وDow وNAS100 على المؤشرات الرئيسية الأخرى بفارق كبير. على سبيل المثال، تفوق S&P500 منذ بداية العام على EU Stoxx بنسبة 26 نقطة مئوية، وعلى الصين بنسبة 14.8 نقطة مئوية، وعلى اليابان بنسبة 19.7 نقطة مئوية.

يجذب المستثمرون نمو الأرباح، لكنهم يريدون أيضًا الاستفادة من حيث يكون الناتج المحلي الإجمالي المحلي هو الأقوى وحيث يكون هناك أقل قدر من المخاطر المتصورة. ليس فقط أن الاقتصاد الأمريكي في وضع قوي نسبيًا، ولكن الاحتياطي الفيدرالي قد دعم المخاطر بالتزامه بتخفيف الأسعار عند أي علامات أخرى على الهشاشة في سوق العمل. كما أن المستثمرين الأمريكيين والدوليين قد انجذبوا إلى الكمية الكبيرة من الشركات الأمريكية عالية الجودة والمبتكرة، مع مستويات واسعة من العوائد العالية على حقوق الملكية التي لا يمكن مطابقتها في أي أسواق أسهم عالمية أخرى.

ما إذا كانت هذه التفضيل لـ "شراء الأسهم الأمريكية" ستستمر في عام 2025 لم يتضح بعد، وربما تصبح التقييمات العالية نسبيًا أكثر من عائق أمام تفوق الأسهم الأمريكية. ومع ذلك، عندما نأخذ في الاعتبار التأثير الإيجابي المحتمل لإلغاء القيود، وتخفيض الضرائب، والدعم المالي في أواخر عام 2025، من الصعب الرهان ضد هذا الاتجاه الذي استمر لعقدين من الزمن لتفوق الأسهم الأمريكية.et against this two-decade trend of US equity outperformance.

التطلع إلى عام 2025 الكبير

ليس لدي شك في أن عام 2025 سيستمر في تعليم جميع الذين ينشطون في الأسواق - نحن دائمًا نتعلم، ودائمًا متواضعون ومنفتحون على التحديات التي توضع أمامنا. هذه بعض العوامل التي التقطتها على طول الطريق. هناك بالطبع، العديد من العوامل الأخرى ولا تتردد في التواصل معي حول ما لفت انتباهك وكيف سيؤثر على طريقة تفكيرك في الأسواق في عام 2025.

"لم يتم إعداد المواد المقدمة هنا وفقًا للمتطلبات القانونية المصممة لتعزيز استقلالية البحث الاستثماري، وعلى هذا النحو تعتبر بمثابة وسيلة تسويقية. في حين أنه لا يخضع لأي حظر على التعامل قبل نشر أبحاث الاستثمار، فإننا لن نسعى إلى الاستفادة من أي ميزة قبل توفيرها لعملائنا.

بيبرستون لا توضح أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة ، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. لا يجب اعتبار المعلومات، سواء من طرف ثالث أم لا، على أنها توصية؛ أو عرض للشراء أو البيع؛ أو التماس عرض لشراء أو بيع أي منتج أو أداة مالية؛ أو للمشاركة في أي استراتيجية تداول معينة. لا يأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار. ننصح القراء لهذا المحتوى بطلب المشورة الخاصة بهم والإستعانة بخبير مالي. بدون موافقة بيبرستون، لا يُسمح بإعادة إنتاج هذه المعلومات أو إعادة توزيعها.

تداول العقود مقابل الفروقات والعملات الأجنبية محفوف بالمخاطر. أنت لا تملك الأصول الأساسية و ليس لديك أي حقوق عليها. إنها ليست مناسبة للجميع ، وإذا كنت عميلاً محترفًا ، فقد يؤدي ذلك إلى خسارة أكبر من استثمارك الأساسي. الأداء السابق في الأسواق المالية ليس مؤشرا على الأداء المستقبلي. يرجى النظر في المخاطر التي تنطوي عليها، والحصول على مشورة مستقلة وقراءة بيان الإفصاح عن المنتج والوثائق القانونية ذات الصلة (المتاحة على موقعنا على الإنترنت www.pepperstone.com) قبل اتخاذ قرار التداول أو الاستثمار.

هذه المعلومات غير مخصصة للتوزيع / الاستخدام من قبل أي شخص في أي بلد يكون فيه هذا التوزيع / الاستخدام مخالفًا للقوانين المحلية."