- عربي

- English

فهم السوق | Learning Intelligence

عندما تأتي بيانات التضخم مطابقة للتوقعات، لماذا ترتفع الأسهم بدل أن تبقى دون تغيير؟

بأسلوب سهل وسلس، بدلًا من الاكتفاء بقراءة العنوان الرقمي للتضخم، يتعلّم المتداول المحترف مراقبة ردّة فعل الأسواق، وتوقعات الفائدة، ودور أسهم التكنولوجيا في قيادة الزخم.

الخلاصة: ليست البيانات وحدها ما يحرّك السوق، بل الفرق بين ما كان متوقعًا وما تم تسعيره مسبقًا.

لمزيد من المعرفة، يمكنك متابعة قسم التعلّم لبناء قاعدة معرفية قوية وتطوير استراتيجيات تداول بذكاء.

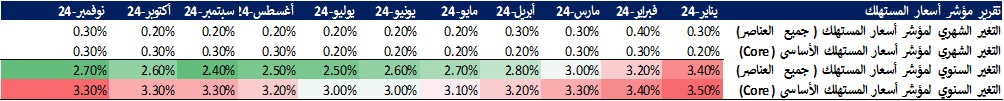

مؤشر أسعار المستهلكين لشهر نوفمبر 2024 أظهر ارتفاعاً شهرياً بنسبة 0.3%، وهو ما يتوافق مع توقعات المحللين. هذه النتيجة تأتي في وقت يشهد فيه الاقتصاد الاميركي استمرار لمسار الهبوط تدريجياً من بيئة نسب الفائدة المرتفعة ، مما يعزز الثقة في الاستقرار الاقتصادي والنمو المستقبلي. بشكل عام، التغيرات الشهرية في مؤشر الأسعار تواصل الإشارة إلى تضخم معتدل، حيث سجل مؤشر أسعار المستهلك الأساسي زيادة بنسبة 0.3% مقارنة بالشهر السابق، ما يعكس توازناً بين الاستهلاك المحلي والأثر المحدود للارتفاعات في بعض القطاعات مثل الطاقة.

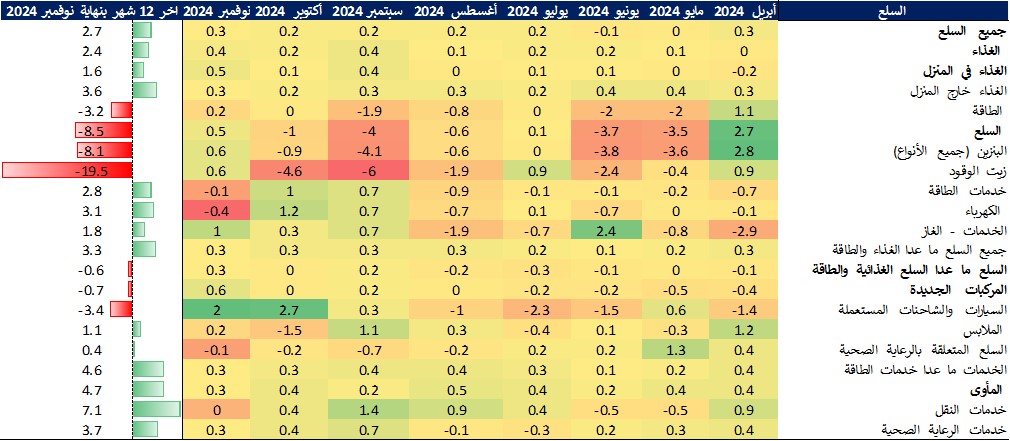

النمو السنوي لمؤشر أسعار المستهلكين (جميع العناصر) سجل 2.7% في نوفمبر، مما يعكس تراجعاً طفيفاً مقارنة بشهر أكتوبر (2.6%)، وهو ما يساهم في دعم معنويات المستثمرين المتفائلة بشأن مستقبل الاقتصاد. من جانب آخر، يعكس التغير السنوي لمؤشر أسعار المستهلك الأساسي 3.3%، ما يعزز الانطباع بأن التضخم تحت السيطرة ويقدم تأكيدات على استقراراً ملحوظاً في الديناميكيات الاقتصادية. فيما يخص القطاعات المختلفة، شهدت السلع الغذائية زيادة ملحوظة في الأسعار بلغت 0.4% لشهر نوفمبر، في حين سجلت أسعار الطاقة انخفاضاً بنسبة 3.2%، ما يساهم في الحد من الضغوط التضخمية العامة. على الرغم من هذا التباين في النتائج، يظل النمو في مختلف القطاعات متماثلاً نسبياً مع التوقعات ، وهو ما يعزز المعنويات الإيجابية للسوق الاميركي ككل بالتحرك الى نهاية السنة.

هذا بدوره يمهد الطريق للفيدرالي ويجعل مهمته سهلة لتخفيض الفائدة الاسبوع المقبل ب 25 نقطة اساس ، وهو ما سيكون الاجتماع الثالث على التوالي الذي يتم فيه تخفيص الفائدة ليكون مجمل الخفض هذا السنة الى 100 نقطة اساس. منحنى خفض الفائدة كان – ولا يزال – داعم لتقييم الشركات ومعنويات المتداولين وايضا توقعات استمرار النمو في ارباح الشركات والمتزامن مع سوق العمل التي الذي يستمر في اظهار مؤشرات توظيف ايجابية. هذا العوامل تدعم بعضها البعض لتفسير النظرة الايجابية الحالية للاسهم الاميركية والمنعكسة ايضا في حركة الاسعار الزخم الصعودي خصوصا في شركات التقنية حيث سجل الناسداك 100 لاسهم التقنية قمة تاريجية جديدة عند مستويات 21,784 في جلسة التداولات الماضية. بالترافق مع قرار الفيدرالي ، بنظر المتداولين الى توقع الفيدرالي مستقبل مستويات الفائدة خلال السنة القادمة وبالرغم من ان الفيدرالي لا يزال مصمم على التوجه ‘التدريجي’ للخفض والمبني على البيانات الاقتصادية واهمها بيانات سوق العمل ، الا انه يمكن النظر في سيناريو الخفض مره واحده فقط كل اجتماعين للفيدرالي خلال السنة القادمة وذلك بسبب مخاوف الضغوط التضخمية التي قد تطرأ على الاقتصاد خلال السنة القادمة الصادرة من السياسية المالية كالرسوم الجمركية للادارة الاميركية الجديدة.

بالنظر الى العملات ، مؤشر الدولار DXY يزيد الى المكاسب لليوم الثالث على التوالي – وبدعم من بيانات مؤشر اسعار المستهلك – الى مستويات 106.80 في مقابل انخفاص EURUSD الى مستويات 1.0504 لذات الفترة وهو ما يشرح جزئيا الحركة على مؤشر الدولار ولكن العوامل الاقتصادية الكلية في منطة اليورو لا تزال مصدر قلق لمستقبل النمو الاقتصادي وهو ما يشير الى خفض اسعار الفائدة بشكل اسرع من الفيدرالي الاميركي وهذا بدور يشكل استمرار المعنويات السوقية التي تميل الى استمرار قوة الدولار مقابل العملات الرئيسة الاخرى. وبشكل مشابه ، USDJPY يعزز موقعه فوق مستويات 150 والى مستوى 152 بعد تضاؤل احتمال رفع الفائدة من قبل BoJ خلال الاجتماع القادم وايضا يفسر ولو بشكل جزئي الحركة على مؤشر الدولار. من المرجح استمرار معنويات المتداولين التي تميل الى تفصيل الدولار مقابل العملات الاخرى خلال الفترة القادمة مع مراقبة البيانات الاقتصادية الكلية التي قد تغير من التوجهات الحالية.

في سوق المعادن ، تفاعل الذهب ايجابياً مع بيانات اسعار المستهلكين وتجاوز مستويات 2,700 خلال الجلسة ليصل الى مستويات 2725 حيث ساعدت البيانات الاقتصادية للعمل كمحفز لاسعار المعدن الاصفر والذي قد عانى من الافتقار الى المحفزات خلال الفترة الماضية حيث كان يتداول الذهب في نطاق ضيق بين 2,620-2,660 استمر ل10 جلسات متتالية. قرار الفيدرالي الاسبوع القادم سيكون العامل المحفز التالي ولو ان احتمال التخفيض ب25 نقطة اساس هو الاحتمال المسيطر وهو ما قد انعكس على اسعار الذهب بالفعل الى المستويات الحالية ، ولكن تشكيل التوقعات الاقتصادية لمسار اسعار الفائدة خلال السنة المقبلة قد تحمل في طياتها محفزات لتحرك سعر الذهب وخصوصا بما يتعلق بمستويات الفائدة المتوقعة من خلال اعضاء الفيدرالي مقارنة بتوقعات السوق.

بنظرة مستقبلية ، من المرجح ان يحتفظ المستثمرون بالمعنويات الايجابية بالتقدم الى قرار الفيدرالي الاسبوع القادم وايضا الى نهاية العام ليكون العام الحالي متميز في الاداء حيث سجل SPX ارتفاع ب28% هذا العام الى الان. ولكن لاتزال تحركات السياسة النقدية في الولايات المتحدة من قبل الفيدرالي ، بنك اليابان BoJ وايضا البنك المركزي الاوروبي ECB تجعل الفترة المتبقية من الشهر الحالي مهمة لتحديد التوجهات للعام القادم وقياس المخاطر وفقاً للبيانات المصدرة وتوقعات النمو من البنوك المركزية. قد يكون تاثير اجتماعات البنوك المركزية متركزاً أكثر على سوق العملات بدرجة اكبر خلال الفترة القصيرة القادمة ولكن لا شك ان ترابط الاسواق لا يزال حاضر.

"لم يتم إعداد المواد المقدمة هنا وفقًا للمتطلبات القانونية المصممة لتعزيز استقلالية البحث الاستثماري، وعلى هذا النحو تعتبر بمثابة وسيلة تسويقية. في حين أنه لا يخضع لأي حظر على التعامل قبل نشر أبحاث الاستثمار، فإننا لن نسعى إلى الاستفادة من أي ميزة قبل توفيرها لعملائنا.

بيبرستون لا توضح أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة ، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. لا يجب اعتبار المعلومات، سواء من طرف ثالث أم لا، على أنها توصية؛ أو عرض للشراء أو البيع؛ أو التماس عرض لشراء أو بيع أي منتج أو أداة مالية؛ أو للمشاركة في أي استراتيجية تداول معينة. لا يأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار. ننصح القراء لهذا المحتوى بطلب المشورة الخاصة بهم والإستعانة بخبير مالي. بدون موافقة بيبرستون، لا يُسمح بإعادة إنتاج هذه المعلومات أو إعادة توزيعها.

تداول العقود مقابل الفروقات والعملات الأجنبية محفوف بالمخاطر. أنت لا تملك الأصول الأساسية و ليس لديك أي حقوق عليها. إنها ليست مناسبة للجميع ، وإذا كنت عميلاً محترفًا ، فقد يؤدي ذلك إلى خسارة أكبر من استثمارك الأساسي. الأداء السابق في الأسواق المالية ليس مؤشرا على الأداء المستقبلي. يرجى النظر في المخاطر التي تنطوي عليها، والحصول على مشورة مستقلة وقراءة بيان الإفصاح عن المنتج والوثائق القانونية ذات الصلة (المتاحة على موقعنا على الإنترنت www.pepperstone.com) قبل اتخاذ قرار التداول أو الاستثمار.

هذه المعلومات غير مخصصة للتوزيع / الاستخدام من قبل أي شخص في أي بلد يكون فيه هذا التوزيع / الاستخدام مخالفًا للقوانين المحلية."