行业领先的流动性

流动性——交易中的重要考虑因素

无论是哪种账户类型,可能最重要的考虑因素都是显示的买卖价格与报价时的流动性状况。流动性决定了交易者可以按报价增减仓位的容易程度,流动性好则可以无需移动订单簿以下一个最佳价格成交。

由于做市商或流动性提供者在指定交易价格所提供的可成交数量不足,导致在更差的价格实际成交,被称为“滑点”,这导致交易者支付更大的点差。

这种情况发生的频率比许多人想象的要高得多,尤其是对于零点差模式的小型经纪商而言。如果交易者寻求0.1手或更多的成交量,可能会发现交易实际成交的价格与平台上的报价完全不同。

在大多数情况下,交易者不会调和差异,但这种滑点会增加投资组合的成本,特别是对于交易规模较大的交易者而言。这说明定价缺乏透明度,可能损害客户对经纪商的信任。

一个例子说明 Pepperstone 的差别

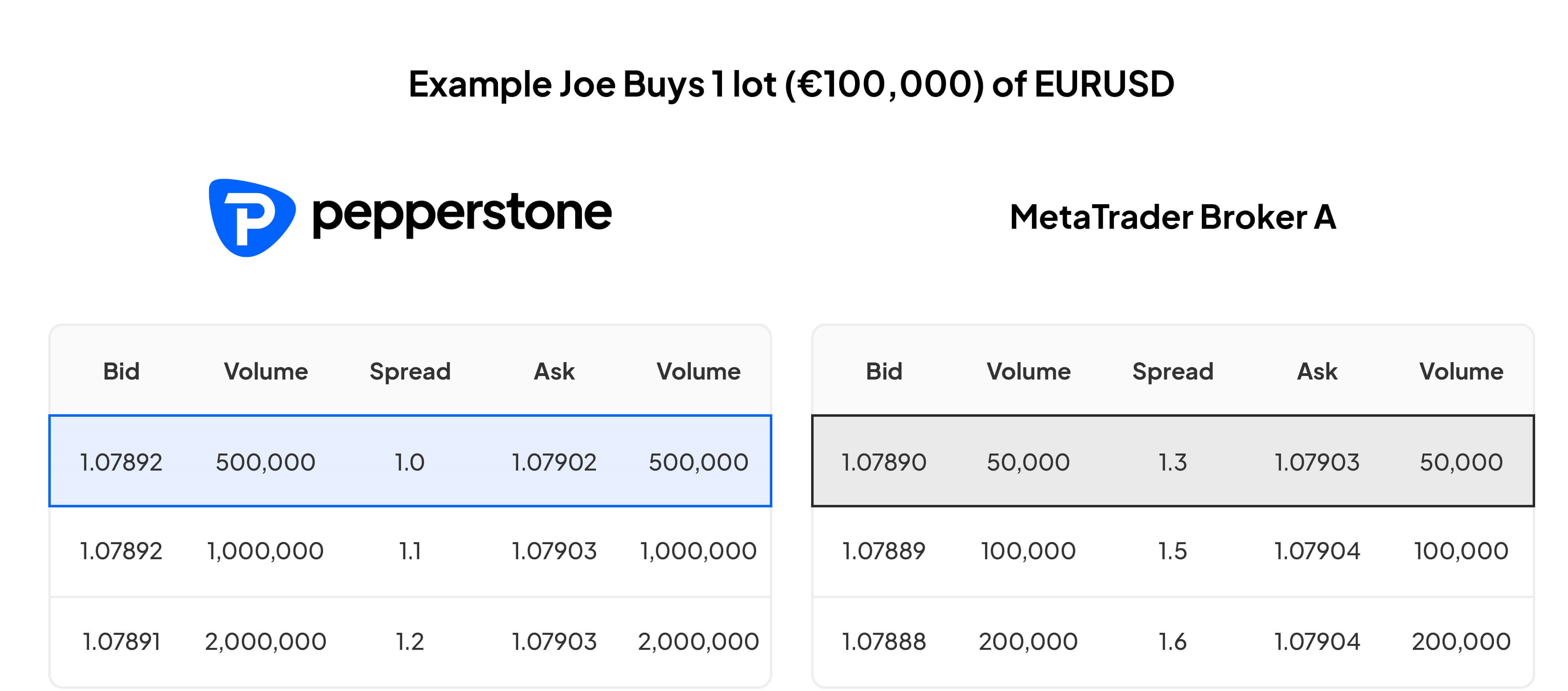

假设 Joe 想购买 1 手(100,000 欧元)的欧元/美元。通过 Pepperstone,Joe 的订单以报价 1.07902 执行。但对于经纪商 A,订单以成交量加权平均价格 (VWAP) 1.07904 成交,该价格偏离报价。这是因为经纪商 A 的流动性很薄弱,仅提供50,000美元的顶部账面点差。由于 Joe 购买了 1 手(100,000 欧元),交易的剩余部分(50,000 手)转移到订单簿的第二层,二层提供 100,000 手交易量,剩余 50,000 手交易量以该点差成交。

The above table is for illustration purposes only.

在Pepperstone平台上,1手订单以1.07902的报价价格执行。然而,在经纪商A平台上,由于没有足够的交易量来满足1手的请求,所以该订单将以1.07904的成交加权平均价格(VWAP)来完成,而不是报价价格。

尽管这看似微小的差异,但它凸显了一个事实,Joe认为自己进行交易的价格与实际成交价可能因流动性的变化而不同。

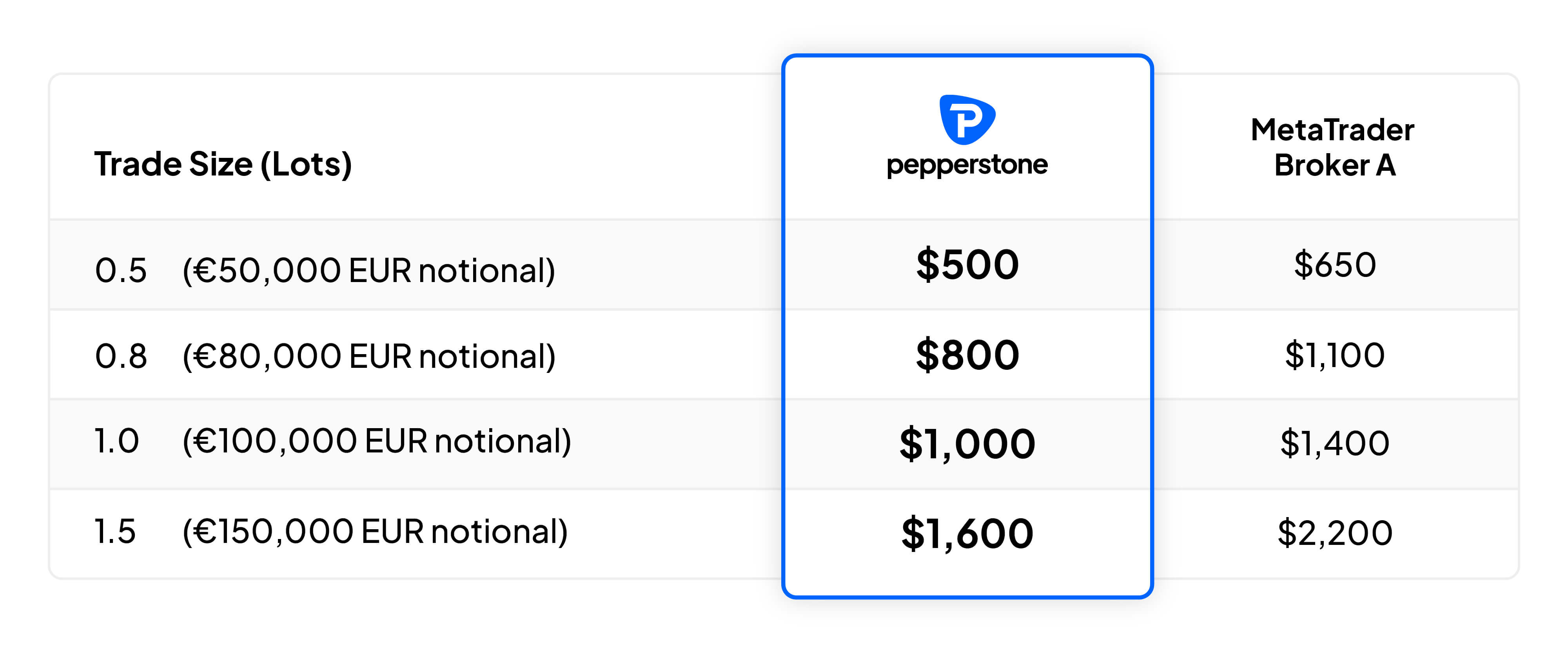

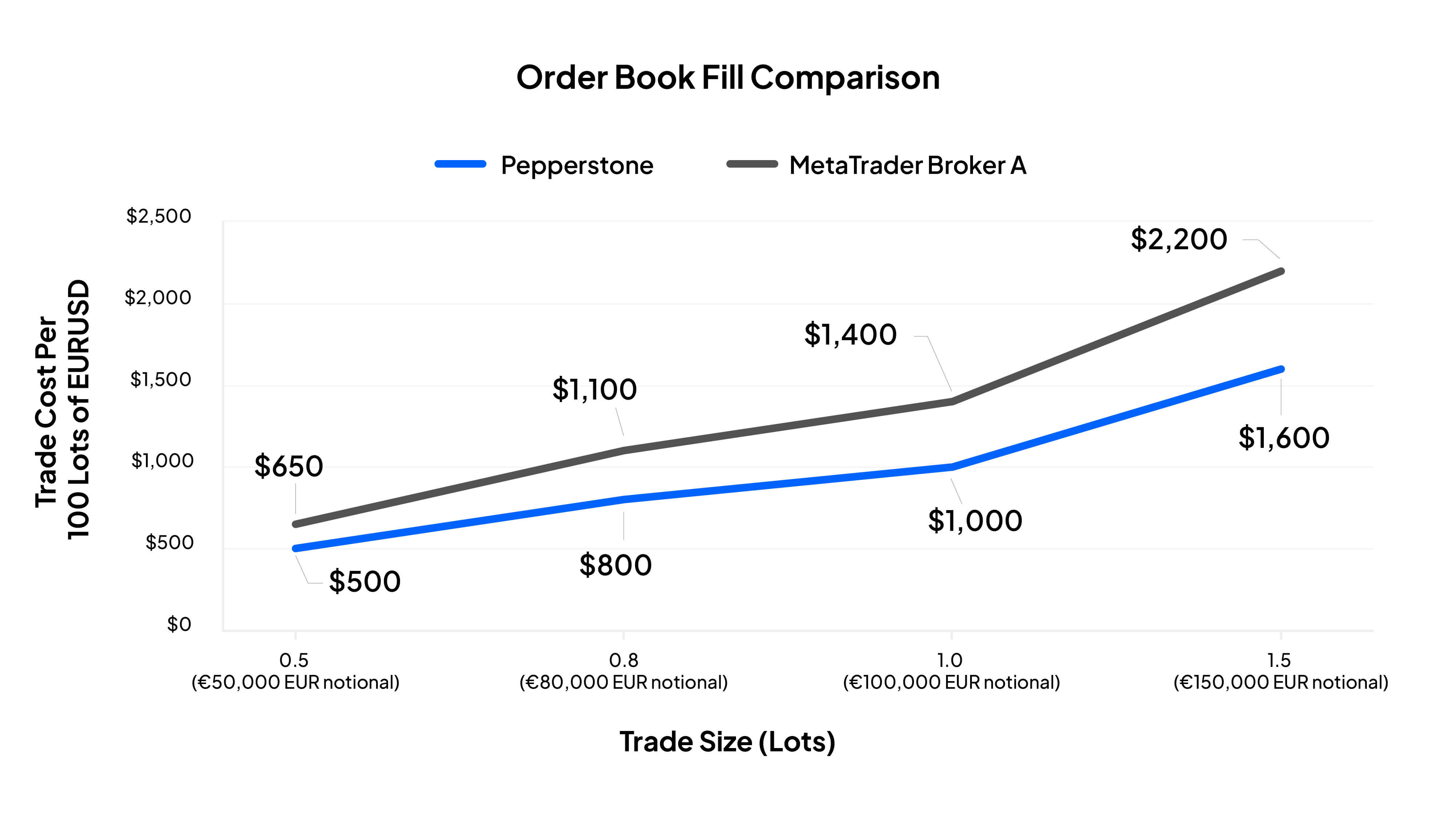

想象一下这种情景在100次交易中的表现。虽然价格和买卖价差会有所变动(以这个例子为基础),而且流动性会在每次交易中有所不同,但如果我们推算出这个示例中的参数,就可以看出随着时间的推移,这种情况会如何演变。

The above table is for illustration purposes only.

The above table is for illustration purposes only.

Pepperstone在报价价格方面拥有卓越的流动性(也被称为顶级流动性),被认为是业内最佳之一。通常情况下,如果交易者想要进行较大规模的交易,他们以所报价格开仓和平仓的机会会比许多其他经纪商更大。