Der Tag der Präsidentschaftswahl steht vor der Tür

WO WIR STEHEN – Die Märkte waren am Montag größtenteils gedämpft, die Aktienmärkte kamen ins Wanken und der Dollar verlor etwas an Boden, da die Aufmerksamkeit weiterhin stark auf die Präsidentschaftswahl gerichtet ist.

In diesem Sinne kam es im Vorfeld des „großen Tages“ zu größeren Bewegungen. Diese Dynamik zeigte sich am deutlichsten im Treasury-Markt, wo die Renditen von 7- bis 30-jährigen Staatsanleihen im Laufe des Tages um über 10 Basispunkte abrutschten und so den gesamten Ausverkauf am Freitag zunichte machten.

Dennoch lässt sich aus einem chaotischen Handelstag vor der Wahl nicht wirklich viel Nutzen ziehen. Wenden wir uns also dem zu, was uns in den nächsten 24 bis 48 Stunden erwartet.

SCHAUEN SIE VORAUS – Der Wahltag steht endlich vor der Tür – hier ein paar Gedanken darüber, wie sich der nächste Tag entwickeln könnte.

Zunächst ein Blick auf die aktuelle Situation.

Die Unsicherheit im Vorfeld der Wahl hat dazu geführt, dass die überwiegende Mehrheit der Marktteilnehmer in den letzten Wochen zu einer neutraleren Haltung übergegangen ist, was zur Erklärung der aufeinanderfolgenden wöchentlichen Rückgänge beim S&P 500 und der anderswo beobachteten Positionsausgleichung beiträgt. Verständlicherweise hat es in letzter Zeit auch an Überzeugung gefehlt, da nur wenige versucht haben, ihre YTD PnL wegen einer unglaublich ausgewogenen Wahl aufs Spiel zu setzen, da das Risikomanagement zur Priorität geworden ist und dies auch bleiben sollte.

Apropos: In landesweiten Meinungsumfragen liegen laut RealClearPolitics-Durchschnitt Trump und Harris bei 48,5 % bzw. 48,4 % gleichauf – deutlich innerhalb der Fehlergrenze. Angesichts der Mechanismen des Wahlkollegiums wird die Wahl wahrscheinlich von den sieben Swing States (Arizona, Georgia, Michigan, Nevada, North Carolina, Pennsylvania und Wisconsin) entschieden. Auch hier liegen die beiden Kandidaten in fast allen Umfragen deutlich innerhalb der Fehlergrenze.

Die Wettquoten, die zu einem zunehmend nützlichen Barometer für die Erwartungen geworden sind, deuten auf einen leichten Vorteil für Trump hin. Polymarket geht davon aus, dass das Rennen bei 59 % gegenüber 41 % liegt, während Kalshi (eine auf US-Bürger beschränkte Website) mit 57 % gegenüber 43 % ein knapperes Rennen hat, wenn auch immer noch zugunsten von Trump. Welche Kennzahl auch immer verwendet wird, das Rennen scheint zu knapp, als dass man es mit einem hohen Maß an Überzeugung sagen könnte.

Kommen wir zum Wahlabend selbst.

Die Wahllokale werden ab 19:00 Uhr ET (Mitternacht am Mittwochmorgen in London) geschlossen. Ab diesem Zeitpunkt werden Nachrichtenagenturen und Fernsehsender in jedem Bundesstaat das Rennen ansagen. Diesen Anrufen werden die Märkte im Laufe der Nacht die größte Aufmerksamkeit schenken, wobei die Anrufe in den oben genannten Swing-States von größter Bedeutung sind.

Zumindest zu Beginn der Wahlnacht, wenn das endgültige Ergebnis bekannt sein dürfte, wird es wahrscheinlich wichtiger sein als wer der Wahlsieger sein könnte. Je länger sich der Prozess hinzieht, desto größer wird die Unsicherheit und desto stärker dürfte sich die Risikostimmung folglich verschlechtern.

Was den konkreten Zeitplan betrifft, so wurde das Rennen 2020 offiziell erst am Samstag nach dem Wahltag ausgerufen, obwohl die Pandemie das Verfahren erschwerte. Im Jahr 2016 wurde das Wahlergebnis am Mittwoch gegen 2:30 Uhr ET/7:30 Uhr GMT bekannt gegeben.

Wie bereits erwähnt, sind Swing States von entscheidender Bedeutung (Stimmen des Wahlkollegiums in Klammern):

- Arizona (11 Stimmen): Wahllokale schließen um 21:00 Uhr ET/2:00 Uhr GMT, die Auszählung beginnt eine Stunde später; Im Jahr 2020 wurde der Bundesstaat um 2:50 Uhr ET/7:50 Uhr GMT angerufen

- Georgia (16 Stimmen): Die Wahllokale schließen um 19:00 Uhr ET/Mitternacht GMT, die Auszählung beginnt sofort mit Briefwahlzetteln und vorgezogenen Stimmzetteln; Im Jahr 2020 war das Rennen zu knapp, als dass man es hätte sagen können, bevor das Gesamtergebnis der Wahlen bekannt gegeben worden wäre

- Michigan (15 Stimmen): Die Wahllokale enden um 21:00 Uhr ET/2:00 Uhr GMT, wobei die Auszählung voraussichtlich am Mittwoch um 12:00 Uhr ET/17:00 Uhr GMT abgeschlossen sein wird; Im Jahr 2020 wurde das Rennen am Tag nach dem Wahltag um 18:00 Uhr ET/23:00 Uhr GMT ausgetragen

- Nevada (6 Stimmen): Wahllokale schließen um 22:00 Uhr ET/3:00 Uhr GMT, die Auszählung beginnt erst, wenn die Wahllokale schließen; Im Jahr 2020 wurde der Staat erst am Samstag aufgerufen

- North Carolina (16 Stimmen): Die Wahllokale schließen um 19:30 Uhr ET/12:30 Uhr GMT, die Auszählung hat bereits begonnen, obwohl die Auswirkungen des Hurrikans Helene einige Briefwahlzettel verzögern könnten; Im Jahr 2020 war der Staat zu nah dran, um anzurufen, bevor das Gesamtwahlergebnis bekannt gegeben wurde

- Pennsylvania (19 Stimmen): Die Wahllokale schließen um 20:00 Uhr ET/1:00 Uhr GMT, bis zum Wahltag selbst werden keine Stimmzettel bearbeitet oder gezählt; Im Jahr 2020 wurde der Bundesstaat am Samstag angerufen und teilte Biden mit, dass er über die 270 Stimmen des Wahlkollegiums verfüge, die zur Sicherung der Präsidentschaft erforderlich seien

- Wisconsin (10 Stimmen): Die Wahllokale enden um 21:00 Uhr ET/2:00 Uhr GMT, wobei die Auszählung voraussichtlich am Mittwoch um 12:00 Uhr ET/17:00 Uhr GMT abgeschlossen sein wird; Im Jahr 2020 wurde der Bundesstaat am Mittwoch um 14:00 Uhr ET/19:00 Uhr GMT angerufen

Lassen Sie uns nun die potenziellen Marktauswirkungen jedes potenziellen Gewinners der Präsidentschaftswahlen aufschlüsseln.

Ein Sieg von TRUMP würde wahrscheinlich dazu führen, dass sich die Märkte auf das Thema der Reflation konzentrieren, wobei Steuersenkungen das Wachstum ankurbeln dürften und die Einführung von Zöllen zu einem möglichen Wiederaufleben des Inflationsdrucks führen könnte. Was die ersten Marktreaktionen angeht, würde man Folgendes erwarten:

- Der USD steigt, insbesondere gegenüber den Währungen, die Zöllen unterliegen könnten, wie MXN, CNH und EUR

- Abwärtstrend bei den Staatsanleihen, vor allem am langen Ende der Kurve, da die Wachstums- und Inflationserwartungen wieder steigen

- Im Großen und Ganzen besteht Aufwärtspotenzial für Aktien angesichts der Erwartung einer geringeren regulatorischen Belastung, wobei die Sektoren Energie und Verteidigung wahrscheinlich eine Outperformance erzielen werden

In der Zwischenzeit würde ein HARRIS-Sieg ein Thema der Kontinuität darstellen. In Bezug auf die ersten Marktreaktionen würde man wahrscheinlich Folgendes sehen:

- USD-Schwäche, da Trump-bezogene Absicherungen aufgelöst werden und handelsempfindliche Währungen aufatmen

- Abwärtstrend beim Finanzministerium, wenn auch nicht im gleichen Ausmaß wie bei einem Trump-Sieg, aufgrund von Wetten, dass die Fiskalpolitik expansiver werden wird

- Ein kurzfristiger Abwärtstrend bei den Aktienkursen ist auf Bedenken hinsichtlich der Möglichkeit einer strengeren Regulierung zurückzuführen, allerdings dürften etwaige Einbrüche kurzfristig aufgefangen werden, während Sektoren wie saubere Energie und Technologie eine Outperformance erzielen könnten

Natürlich werden die oben genannten Szenarien zu einem erheblichen Teil auch von der Zusammensetzung des Kongresses abhängen. Hier stehen alle 435 Sitze im Repräsentantenhaus sowie 34 Sitze im Senat zur Wahl. Umfragen auf Bundesstaatsebene sind zwar ebenfalls unglaublich knapp, deuten jedoch darauf hin, dass die Demokraten die Kontrolle über das Repräsentantenhaus und die Republikaner (GOP) die Kontrolle über den Senat abgeben.

Persönlich würde ich die möglichen Wahlergebnisse wie folgt einordnen, beginnend mit der höchsten Wahrscheinlichkeit:

- Trump-Präsidentschaft, gespaltener Kongress – 'gespaltene rote Regierung'

- Harris-Präsidentschaft, geteilter Kongress – 'Geteilte blaue Regierung'

- Trump-Präsidentschaft, GOP-Kongress – 'Rote Welle'

- Harris-Präsidentschaft, Demokratischer Kongress – 'Blaue Welle'

Wichtig ist, dass jedes Ergebnis des „gespaltenen Kongresses“ die potenziellen Abwärtsrisiken im Finanzkomplex wahrscheinlich erheblich begrenzen wird, da ein gespaltener Kongress für jeden Präsidentschaftskandidaten gelten würde, der eine deutliche Lockerung der Haushaltspolitik anstrebt.

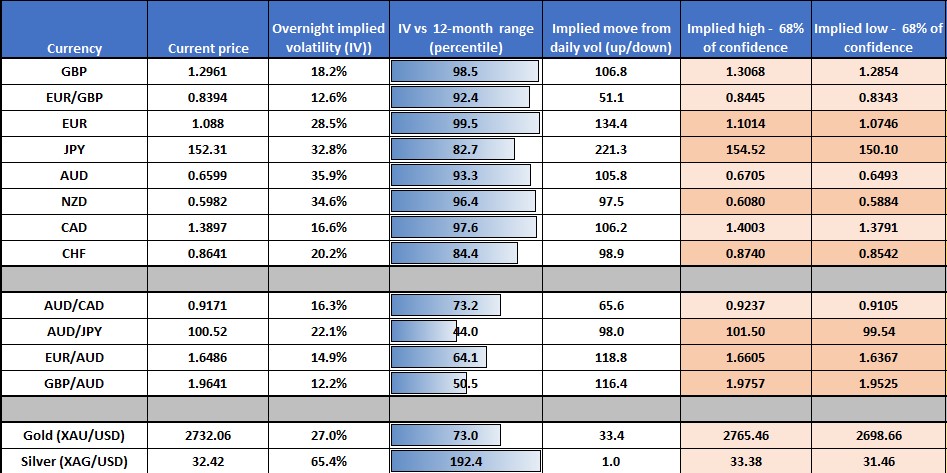

Als Anhaltspunkt dafür, was die Märkte derzeit in Bezug auf wahrscheinliche Handelsspannen einpreisen, können wir die implizite Volatilität über Nacht verwenden:

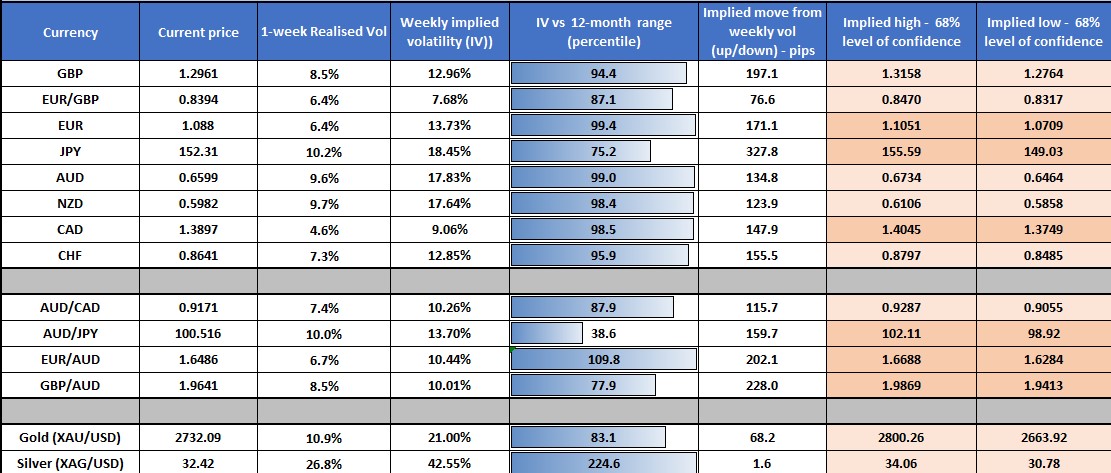

Wir können auch herauszoomen und Wochenvolumina als Leitfaden für mögliche Schritte nach der Wahl verwenden, obwohl dies natürlich auch die FOMC-Entscheidung vom Donnerstag abdeckt:

Wenn wir einen Schritt zurücktreten: Verändert die Wahl die längerfristigen Makro- oder Marktaussichten?

Hier würde ich behaupten, dass die Antwort ein klares „Nein“ ist. Sicherlich sollten im Fall von Aktien die drei Säulen meiner langjährigen Hausse – solides Gewinnwachstum, starkes Wirtschaftswachstum und der energische „Fed-Put“ – bestehen bleiben, unabhängig von der parteipolitischen Zugehörigkeit desjenigen, der das Weiße Haus innehat.

Das hier bereitgestellte Material wurde nicht gemäß den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit von Anlageforschung erstellt und wird daher als Marketing-Kommunikation betrachtet. Obwohl es keiner Einschränkung des Handels vor der Verbreitung von Anlageforschung unterliegt, werden wir nicht versuchen, einen Vorteil zu erlangen, bevor wir es unseren Kunden zur Verfügung stellen.

Pepperstone stellt nicht dar, dass das hier bereitgestellte Material genau, aktuell oder vollständig ist, und sollte daher nicht als verlässlich angesehen werden. Die Informationen, ob von Dritten oder nicht, sollten nicht als Empfehlung betrachtet werden; oder als Angebot zum Kauf oder Verkauf; oder als Aufforderung zum Kauf oder Verkauf von Wertpapieren, Finanzprodukten oder Instrumenten; oder zur Teilnahme an einer bestimmten Handelsstrategie. Es berücksichtigt nicht die finanzielle Situation oder Anlageziele der Leser. Wir raten allen Lesern dieses Inhalts, ihren eigenen Rat einzuholen. Ohne die Zustimmung von Pepperstone ist die Vervielfältigung oder Weiterverbreitung dieser Informationen nicht gestattet.