- لغة عربية

- English

- 简体中文

- 繁体中文

- ไทย

- Español

- Tiếng Việt

- Português

لهذا السبب يجب أن يجذب تزايد منحدر الدب - حيث ترتفع العوائد في النهاية الطويلة بسرعة أكبر من نظرائها في النهاية الأمامية - انتباهًا أكبر مما يبدو حاليًا.

بينما تُظهر تلك الرؤية للمنحنى بأكمله الانحدار الدب في السؤال، يجعل التكبير في جزء منه الأمور أكثر وضوحًا بعد. على سبيل المثال، خذ فارق العائد بين 3 أشهر و10 سنوات أدناه.

بالطبع ، الشيء الأكثر أهمية بين كل هذا هو ما قد تعنيه التحكم في الدببة في الواقع ، وآثاره المحتملة. في هذا السياق ، يجب علينا الغوص في الحفرة التي هي الأنابيب المالية ، والسيولة.

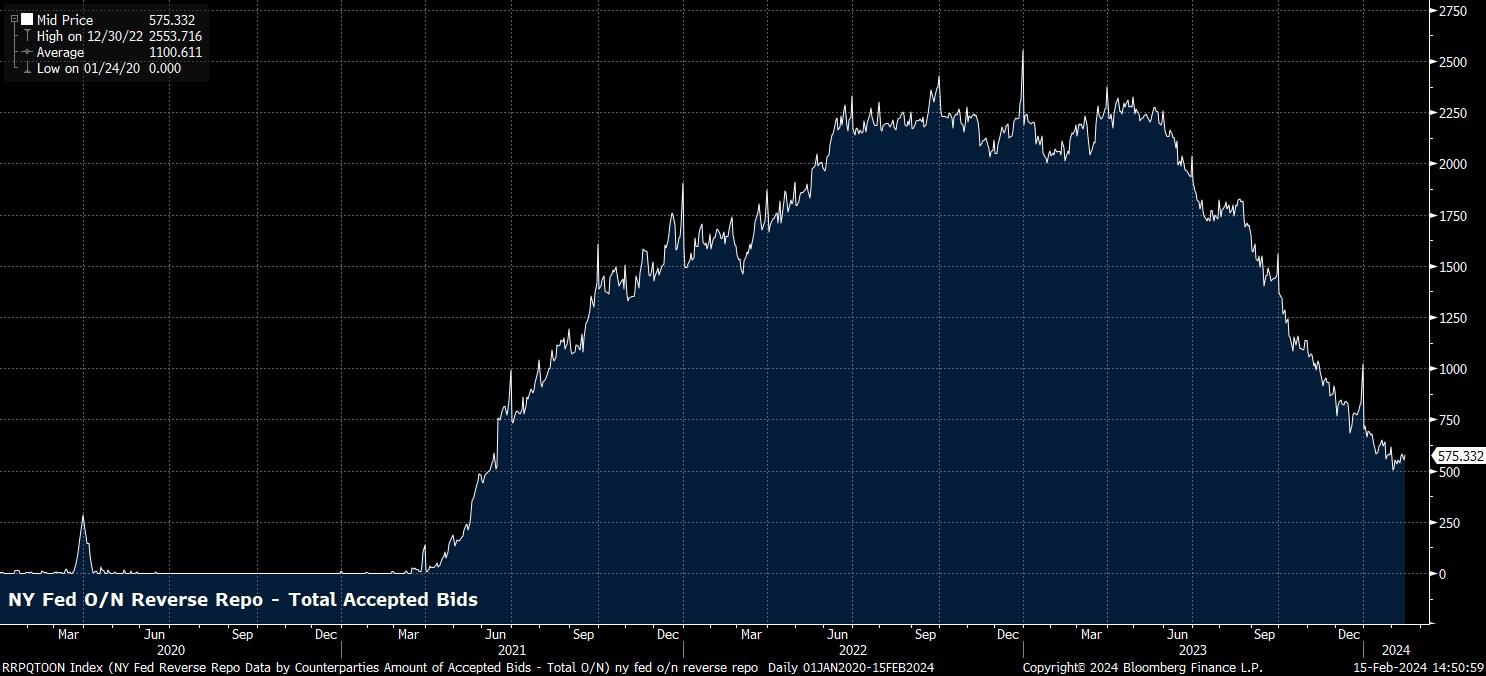

ببساطة ، إذا استمر التسلسل الزائد للدببة ، كما قد يتوقع المرء باستمرار مع تثبيت أسعار الجبهة من قبل سياسة الاحتياطي الفيدرالي ، ومن غير المرجح أن تقل الأسعار حتى الربيع ، فيجب أن يستمر ذلك في زيادة جاذبية الديون على المدى القصير (على سبيل المثال الفواتير) ، بشكل خاص بالنسبة لصناديق السوق النقدية ، مما يؤدي بدوره إلى نفاد أسرع لمرافق إعادة الشراء الليلية للاحتياطي الفيدرالي ، الاستخدام الذي انخفض بالفعل إلى ربع أعلى مستوى له.

هذا، بشكل عام، يؤدي إلى استنزاف السيولة من السوق. يؤدي هذا الانخفاض في السيولة إلى نتيجتين - أولاً ، زيادة في فرص الاضطراب المالي المحتمل ، خاصة مع استمرار تأثير زيادات الفائدة السابقة في هذا الدورة؛ وثانياً ، كونه عائقاً محتملاً لأصول أكثر مخاطرة لمواجهته ، مع الارتباط الوثيق بين أداء الأسهم والسيولة الباقية واحد ، كما يظهر ذلك في الرسم البياني أدناه.

ومع ذلك ، على الرغم من أن هذه الاعتبارات القريبة الأجل مهمة ، إلا أن هناك بعض العوامل ذات الأثر الطويل الأمد التي يجب أيضًا أن تؤخذ في الاعتبار ، خاصة مع انعقاد لجنة السوق المفتوحة للبدء في مناقشات أكثر رسمية حول عملية تقليل الأصول والتشديد الكمي (QT) في اجتماع مارس.

يظل التركيز لصانعي السياسات على ضمان بقاء الاحتياطيات فوق ما يطلق عليه "LCLoR" - أدنى مستوى مريح من الاحتياطيات ، بلغة بسيطة. بينما يصعب تحديد مستوى مثل هذا ، ربما يكون مستحيلاً ، فإنه من المهم ملاحظة أن وتيرة أسرع لعملية تقليل الأصول المؤقتة قد تؤدي إلى مستوى أعلى من الاحتياطيات البنكية. بدوره ، قد يؤدي هذا إلى فرضية البنك المركزي للتشديد الكمي لفترة أطول ، مما يسمح للخلفية السيولية الحالية الضعيفة بالاستمرار ، وربما يمثل تحدياً للمخاطر نتيجة لذلك.

Related articles

لا تُمثل Pepperstone أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. البيانات، سواء كانت من جهة ثالثة أو غيرها، لا يجب اعتبارها توصية؛ أو عرض لشراء أو بيع؛ أو دعوة لعرض لشراء أو بيع أي أمان، منتج مالي أو صك؛ أو المشاركة في أي استراتيجية تداول معينة. لا تأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار الخاصة بهم. ننصح أي قارئ لهذا المحتوى بطلب نصيحته الخاصة. بدون موافقة Pepperstone، لا يُسمح بإعادة إنتاج أو إعادة توزيع هذه المعلومات.