مؤشر أسعار المستهلك (CPI)؟

في ظل الاهتمام المتزايد بالتضخم، يبرز تأثير الارتفاع الكبير في أسعار السلع والخدمات اليومية على الجميع. ويُعد مؤشر أسعار المستهلك المقياس المعتمد لهذا التغير، فيما يهدف هذا الدليل إلى مساعدة المتداولين على اتخاذ قرارات تداول محسوبة فيما يتعلق بالتضخم.

مؤشر أسعار المستهلك (CPI) هو مقياس للتغير المتوسط في أسعار السلع والخدمات التي يدفعها المستهلكون عبر الزمن. يتم حسابه بواسطة مكتب إحصاءات العمل (BLS) كمقياس للتضخم. وعادةً ما يتم إصداره في يوم الأربعاء الثاني من كل شهر تقريبًا ويشير إلى الشهر السابق.

للحصول على وصول إلى مصادر الأخبار التي توفر إصدارات بيانات في الوقت المناسب، يمكنك استخدام منصات تجميع مجانية مثل PiQ التي توفر أكثر من 100 مصدر معلومات مثل رويترز وبلومبيرغ.

تعريف مؤشر أسعار المستهلك (CPI)؟

يعرّف مكتب إحصاءات العمل (BLS) مؤشر CPI بأنه مقياس يدرس متوسط التغير بمرور الوقت في الأسعار التي يدفعها المستهلك في المناطق السكنية مقابل سلة من المنتجات والخدمات المقدمة للمستهلك. ويعد مؤشر أسعار المستهلك (CPI) أحد المؤشرات الأكثر شيوعًا للتضخم ويعكس التغيرات في تكلفة المعيشة.

ما هي مكونات سلة مؤشر أسعار المستهلك؟

يقيس مؤشر أسعار المستهلك التغيرات السعرية لسلة ثابتة من السلع والخدمات. تتضمن هذه السلة فئات مثل الطعام والمشروبات، السكن، الملابس، النقل، الرعاية الطبية، الترفيه، التعليم والاتصالات، وغيرها من السلع والخدمات. يقوم مكتب إحصاءات العمل بتحديث السلة بصفة دورية لتعكس التغيرات في عادات إنفاق المستهلكين.

كيف يتم حساب مؤشر أسعار المستهلك؟

يعتمد المؤشر على أسعار سلة ثابتة من السلع والخدمات، حيث يتم تحديد أسعار السلع والخدمات في فترة الأساس لتساوي 100. تتم مقارنة أسعار الفترة الحالية بأسعار فترة الأساس لحساب المؤشر. ثم يُستخدم التغير النسبي في المؤشر كمقياس للتضخم.

ما هو تأثير مؤشر أسعار المستهلك (CPI) على الأسواق المالية؟

يمكن لمؤشر أسعار المستهلك (CPI) أن يؤثر على السياسة النقدية، وأسعار الفائدة، وقيمة العملة. كما يؤثر أيضًا على الأجور، والإنفاق الاستهلاكي، والنمو الاقتصادي. يمكن أن يؤدي التضخم المرتفع إلى عدم استقرار اقتصادي، بينما قد يشير التضخم المنخفض أو السلبي (الانكماش) إلى اقتصاد ضعيف.

إليك الطرق الرئيسية التي يؤثر بها مؤشر أسعار المستهلك على الأسواق المالية:

أسعار الفائدة والسياسة النقدية

يعد مؤشر أسعار المستهلك مؤشرًا اقتصاديًا رئيسيًا يؤثر على قرارات الاحتياطي الفيدرالي بشأن أسعار الفائدة. قد يؤدي التضخم المرتفع (ارتفاع مؤشر أسعار المستهلك) إلى دفع الاحتياطي الفيدرالي لرفع أسعار الفائدة لإبطاء الاقتصاد، بينما قد يؤدي التضخم المنخفض إلى خفض أسعار الفائدة لتحفيز النمو. تؤدي التغيرات في توقعات أسعار الفائدة بناءً على بيانات مؤشر أسعار المستهلك إلى تقلبات في أسعار السندات والأسهم مع تعديل المستثمرين لتوقعاتهم.

تتبع أداة Fedwatch من CME التغيرات في توقعات أسعار الفائدة. ويتم احتساب سعر فائدة الأموال الفيدرالية المضمّن في العقود المستقبلية بناءً على المعادلة 100 - سعر العقد. تُظهر هذه الأداة توقعات السوق (معبر عنها بعبارات احتمالية كنسبة مئوية) لسعر فائدة الأموال الفيدرالية في الاجتماعات المستقبلية.

أسواق السندات

لدى مؤشر أسعار المستهلك (CPI) تأثير كبير على عوائد السندات. غالبًا ما يؤدي ارتفاع التضخم إلى زيادة العوائد، حيث يطالب المستثمرون بتعويض أكبر عن انخفاض القوة الشرائية لمدفوعات السندات المستقبلية. قد يزداد الطلب على سندات الخزانة المحمية من التضخم (TIPS) مع ارتفاع مؤشر أسعار المستهلك، حيث توفر هذه المنتجات حماية من التضخم.

يمتلك بنك الاحتياطي الفيدرالي في سانت لويس آلاف الرسوم البيانية على موقع FRED (قاعدة بيانات الاقتصاد الفيدرالي)، والتي تتيح للمستخدمين رسم جميع البيانات الاقتصادية والأسواق.

الأسواق المالية

يمكن للتضخم أن يؤثر على أرباح الشركات. يؤدي التضخم المرتفع إلى زيادة تكاليف الشركات، مما يقلص هوامش الأرباح ما لم تتمكن الشركات من تمرير هذه التكاليف للمستهلكين. تختلف ردود فعل القطاعات تجاه التضخم، فمثلاً قد يتفوق قطاع السلع الاستهلاكية الأساسية والمرافق في بيئات التضخم المرتفع بسبب قدرته على تمرير التكاليف، بينما قد يعاني قطاع النمو مثل التكنولوجيا بسبب ارتفاع معدلات الخصم على الأرباح المستقبلية.

عندما يتسارع تضخم أسعار المستهلك، فإنه غالبًا ما يتزامن مع فترات تراجع في سوق الأسهم. وكان هذا واضحًا بشكل خاص خلال فترة الركود التضخمي في أوائل ومنتصف السبعينيات، وكذلك بين عامي 1987 و1988، التي شهدت الانهيار الشهير لسوق الأسهم.

أسواق العملات

يمكن أن يؤدي ارتفاع التضخم إلى خفض قيمة العملة مع انخفاض القوة الشرائية. ومع ذلك، إذا أدى ارتفاع التضخم إلى ارتفاع أسعار الفائدة، فقد ترتفع قيمة العملة بسبب زيادة الطلب على الاستثمارات ذات العوائد الأعلى. يتابع متداولو العملات بيانات مؤشر أسعار المستهلكين (CPI) عن كثب للتنبؤ بإجراءات البنوك المركزية واتخاذ قرارات مدروسة.

أسواق السلع

تعتبر السلع مثل الذهب والنفط حساسة لبيانات التضخم. يُنظر إلى الذهب غالباً كوسيلة للتحوط ضد التضخم، لذلك قد يؤدي ارتفاع مؤشر أسعار المستهلكين إلى زيادة الطلب على الذهب. من ناحية أخرى، يمكن أن يؤثر التضخم على أسعار النفط بشكل مباشر (من خلال زيادة تكاليف الإنتاج) وبشكل غير مباشر (من خلال تغييرات السياسة النقدية). وتميل أسعار النفط إلى أن يكون لها تأثير كبير على مؤشر أسعار المستهلكين، على الرغم من أن تقديرات بنك الاحتياطي الفيدرالي في سانت لويس تشير إلى أن الارتباط بين أسعار النفط والتضخم أصبح أقل مباشرة مما كان عليه في السبعينيات. تقدر نسبة الارتباط بـ 0.27 بين التغيرات في سعر النفط والتضخم. بمعنى آخر، قد يتسبب ارتفاع مستمر بنسبة 10% في أسعار النفط في ارتفاع مؤشر أسعار المستهلكين بنسبة 2.7%. يُستخدم النفط بشكل أساسي في النقل. لذلك، عندما ترتفع أسعار النفط، ستتأثر جميع السلع التي يتم نقلها بارتفاع تكاليف النقل. بالإضافة إلى ذلك، إذا ارتفعت أسعار المنتجين بسبب ارتفاع أسعار النفط، فقد يؤدي ذلك إلى تأثيرات لاحقة، مثل زيادة أسعار البنزين التي قد تشجع العمال على المطالبة بزيادات في الأجور. لذلك، فإن ارتفاع أسعار النفط يساهم في زيادة توقعات التضخم.

ما هي العلاقة بين التضخم وأسعار الفائدة؟

تعد العلاقة بين التضخم وأسعار الفائدة أساسية في النظرية الاقتصادية والسياسة النقدية. يمكن قياس هذه العلاقة من خلال عدة مفاهيم وآليات رئيسية:

السياسة النقدية

تستخدم البنوك المركزية أسعار الفائدة كأداة رئيسية للتحكم في التضخم. يتم ذلك أساسًا عن طريق رفع أسعار الفائدة لمكافحة التضخم المرتفع، حيث يجعل ذلك الاقتراض أكثر تكلفة ويجعل الادخار أكثر جاذبية، مما يقلل من الإنفاق الاستهلاكي والاستثمار التجاري. يساعد هذا الانخفاض في الطلب على خفض التضخم. وبالعكس، عندما يكون التضخم منخفضًا أو خلال فترات الركود الاقتصادي، قد تقوم البنوك المركزية بخفض أسعار الفائدة. يجعل تخفيض الأسعار الاقتراض أرخص ويجعل الادخار أقل جاذبية، مما يشجع على الإنفاق والاستثمار، ويمكن أن يساعد في زيادة الطلب ورفع معدلات التضخم.

التوقعات واستهداف التضخم

تتأثر العلاقة بين أسعار الفائدة والتضخم أيضًا بتوقعات التضخم. إذا توقع الناس ارتفاع التضخم، فمن المحتمل أن يطلبوا أجورًا أعلى وينفقوا بسرعة أكبر، مما يعزز التضخم. تحاول البنوك المركزية إدارة التوقعات من خلال إجراءات مثل التوجيه المستقبلي. يستخدم الاحتياطي الفيدرالي "رسم النقاط" في ملخص التوقعات الاقتصادية لتوجيه التوقعات. تتبع العديد من البنوك المركزية إطار عمل يستهدف التضخم، حيث تحدد معدل تضخم معين، مثل 2٪. وتقوم بتعديل أسعار الفائدة للحفاظ على التضخم ضمن هذا النطاق المستهدف، في محاولة لتعزيز الاستقرار والتنبؤ في الاقتصاد.

أسعار الفائدة الحقيقية مقابل الاسمية

أسعار الفائدة الاسمية هي أسعار الفائدة المعلنة على القروض والمدخرات، غير المعدلة وفقًا للتضخم. أما أسعار الفائدة الحقيقية فهي أسعار الفائدة الاسمية المعدلة وفقًا للتضخم. سعر الفائدة الحقيقي هو مؤشر مهم للسلوك الاقتصادي لأنه يعكس التكلفة الحقيقية للاقتراض والعائد الحقيقي على الاستثمار.

كيف يمكننا تحليل اتجاهات التضخم؟

يمكن للمتداولين تتبع اتجاهات التضخم من خلال التحقق بانتظام من موقع مكتب إحصاءات العمل للحصول على أحدث الإصدارات، وكذلك الاشتراك في تنبيهات الأخبار أو التقويمات الاقتصادية للبقاء على اطلاع.

توجد أيضًا مقاييس أخرى لتوقعات التضخم متاحة من بنك نيويورك الفيدرالي وجامعة ميشيغان. يقدم مسح بنك نيويورك الفيدرالي لتوقعات المستهلكين قراءة شهرية لتوقعات التضخم من المستهلكين قبل عام. بينما يقدم مسح جامعة ميشيغان للمستهلكين مكونًا طويل الأجل للتضخم لمدة 5 سنوات يستخدمه الاحتياطي الفيدرالي عند حساب مؤشره الربعي للتوقعات المشتركة للتضخم.

ما هي الاتجاهات التاريخية في معدلات التضخم؟

يساعد فهم الاتجاهات التاريخية في وضع الظروف الاقتصادية الحالية في سياقها وتقييم فعالية السياسات المتبعة. تؤثر اتجاهات التضخم على جميع جوانب الاقتصاد، من القوة الشرائية للمستهلكين إلى قرارات الاستثمار والسياسة النقدية. كانت هناك عدة فترات من الصدمات التضخمية منذ الحرب العالمية الثانية تشترك في أوجه تشابه قوية مع البيئة الحالية.

السبعينيات كانت عقدًا اتسم بارتفاع التضخم أو الركود التضخمي بسبب النمو الاقتصادي الراكد. تضمنت العوامل الرئيسية صدمات النفط (حظر النفط عام 1973 والثورة الإيرانية عام 1979) التي أدت إلى ارتفاع أسعار النفط، مما ساهم بشكل كبير في معدلات التضخم. تأخر الاحتياطي الفيدرالي في الرد، وكانت السياسة النقدية فضفاضة جدًا لمكافحة التضخم المتسارع.

بلغ التضخم ذروته في أوائل الثمانينيات حيث وصلت المعدلات إلى أرقام مزدوجة. قام رئيس الاحتياطي الفيدرالي في ذلك الوقت، بول فولكر، بتنفيذ سياسة نقدية شديدة التقييد (رفع معدلات الفائدة) للسيطرة على التضخم، مما أدى إلى ركود اقتصادي حاد.

أدى الأزمة المالية العالمية 2007-2009 إلى فترة من الانكماش حيث نفذت البنوك المركزية سياسات نقدية عدوانية وخفضت معدلات الفائدة إلى الصفر، بل وحتى إلى النطاق السلبي في محاولة لمنع الانكماش. وظلت معدلات التضخم منخفضة حتى جائحة كوفيد-19. في البداية، أدت الجائحة إلى ضغوط انكماشية بسبب الإغلاقات، لكن معدلات التضخم بدأت في الارتفاع بشكل حاد في عام 2021 بسبب اضطرابات سلسلة التوريد وزيادة الطلب والتحفيز المالي والنقدي غير المسبوق.

ارتفعت معدلات التضخم إلى أعلى مستوياتها منذ عقود في عام 2022، حيث استمرت مشكلات سلسلة التوريد، وازداد الطلب مع بدء الاقتصادات في إعادة الفتح بعد الجائحة، كما أثر الصراع بين روسيا وأوكرانيا بشكل كبير على أسعار النفط والمواد الغذائية. وقد أظهرت معدلات التضخم علامات على الاستقرار مؤخرًا، لكنها لا تزال مصدر قلق كبير. ولا تزال البنوك المركزية في معركة مستمرة لتحقيق توازن بين السيطرة على التضخم ودعم النمو الاقتصادي.

ما هي العوامل التي تؤثر على اتجاهات التضخم؟

تتأثر اتجاهات التضخم بتفاعل معقد من العوامل التي تشمل ضغوط الطلب، والظروف العرضية، والتأثيرات الخارجية. يساعد فهم هذه العوامل على التنبؤ باتجاهات التضخم وتأثيراتها المحتملة على الاقتصاد.

عوامل الطلب

يحدث التضخم الناتج عن الطلب عندما يتجاوز الطلب الكلي في الاقتصاد العرض الكلي. تشمل العوامل الرئيسية التي تؤثر على جانب الطلب ما يلي:

النمو الاقتصادي: عندما ينمو الاقتصاد بسرعة، يمكن أن يؤدي ارتفاع الطلب على السلع والخدمات إلى زيادة الأسعار. ويمكن للثقة القوية لدى المستهلكين وزيادة الإنفاق أن تدفع هذا النوع من التضخم.

السياسة النقدية: تؤثر البنوك المركزية على التضخم من خلال التحكم في معدلات الفائدة والمعروض النقدي. فعند تخفيض معدلات الفائدة، تصبح القروض أرخص، مما يحفز الإنفاق والاستثمار، ويمكن أن يزيد من التضخم.

السياسة المالية: يمكن أن تؤثر سياسات الإنفاق الحكومي والضرائب على التضخم. فزيادة الإنفاق الحكومي وتخفيض الضرائب يمكن أن يعزز الطلب الكلي، مما يؤدي إلى ارتفاع الأسعار.

ثقة المستهلكين: يمكن أن تؤدي مستويات الثقة العالية لدى المستهلكين إلى زيادة الإنفاق والاقتراض، مما يؤدي إلى ارتفاع الطلب والأسعار.

عوامل العرض

يحدث التضخم الناتج عن التكلفة عندما ترتفع تكاليف الإنتاج، مما يؤدي إلى ارتفاع أسعار السلع والخدمات. تشمل العوامل الرئيسية لجانب العرض ما يلي:

تكاليف الإنتاج: يمكن أن تؤدي الزيادات في تكاليف المواد الخام والأجور ومدخلات أخرى إلى ارتفاع الأسعار.

اضطرابات سلسلة التوريد: يمكن أن تؤدي الأحداث مثل التوترات الجيوسياسية والكوارث الطبيعية أو الجائحات الأخيرة إلى تعطيل سلاسل التوريد، مما يؤدي إلى نقص وارتفاع الأسعار.

التطورات التكنولوجية: يمكن أن تقلل التحسينات التكنولوجية من تكاليف الإنتاج وتخفض التضخم، ولكن اضطرابات التكنولوجيا قد يكون لها تأثير معاكس.

التنظيم والضرائب: يمكن أن تؤدي زيادة التنظيم وارتفاع الضرائب إلى زيادة تكاليف الإنتاج، مما يساهم في التضخم.

العوامل الخارجية

يمكن أن تؤثر العوامل الخارجية أو العالمية أيضًا على التضخم المحلي:

أسعار الصرف: يمكن أن تؤثر تغييرات أسعار الصرف على أسعار السلع والخدمات المستوردة. فالعملة المحلية الضعيفة تجعل الواردات أغلى، مما يساهم في التضخم، بينما العملة الأقوى يكون لها تأثير معاكس.

أسعار السلع العالمية: يمكن أن تؤثر أسعار السلع مثل النفط والمعادن والمنتجات الزراعية بشكل كبير على التضخم. فالديناميات العالمية للعرض والطلب، بالإضافة إلى الأحداث الجيوسياسية، يمكن أن تسبب تقلبات في أسعار السلع.

التجارة الدولية: يمكن أن تؤثر التغيرات في سياسات التجارة والتعريفات والعلاقات التجارية الدولية على تكلفة السلع المستوردة والمصدرة، مما يؤثر على التضخم.

كيف يمكن استخدام المؤشرات الفنية لتحليل بيانات التضخم؟

من المستحسن استخدام مؤشرات متعددة مثل المؤشرات الأساسية والفنية للحصول على صورة أوضح قبل الالتزام بعملية تداول. إليك كيفية استخدام المؤشرات الفنية لتحليل بيانات التضخم:

تحليل الاتجاه

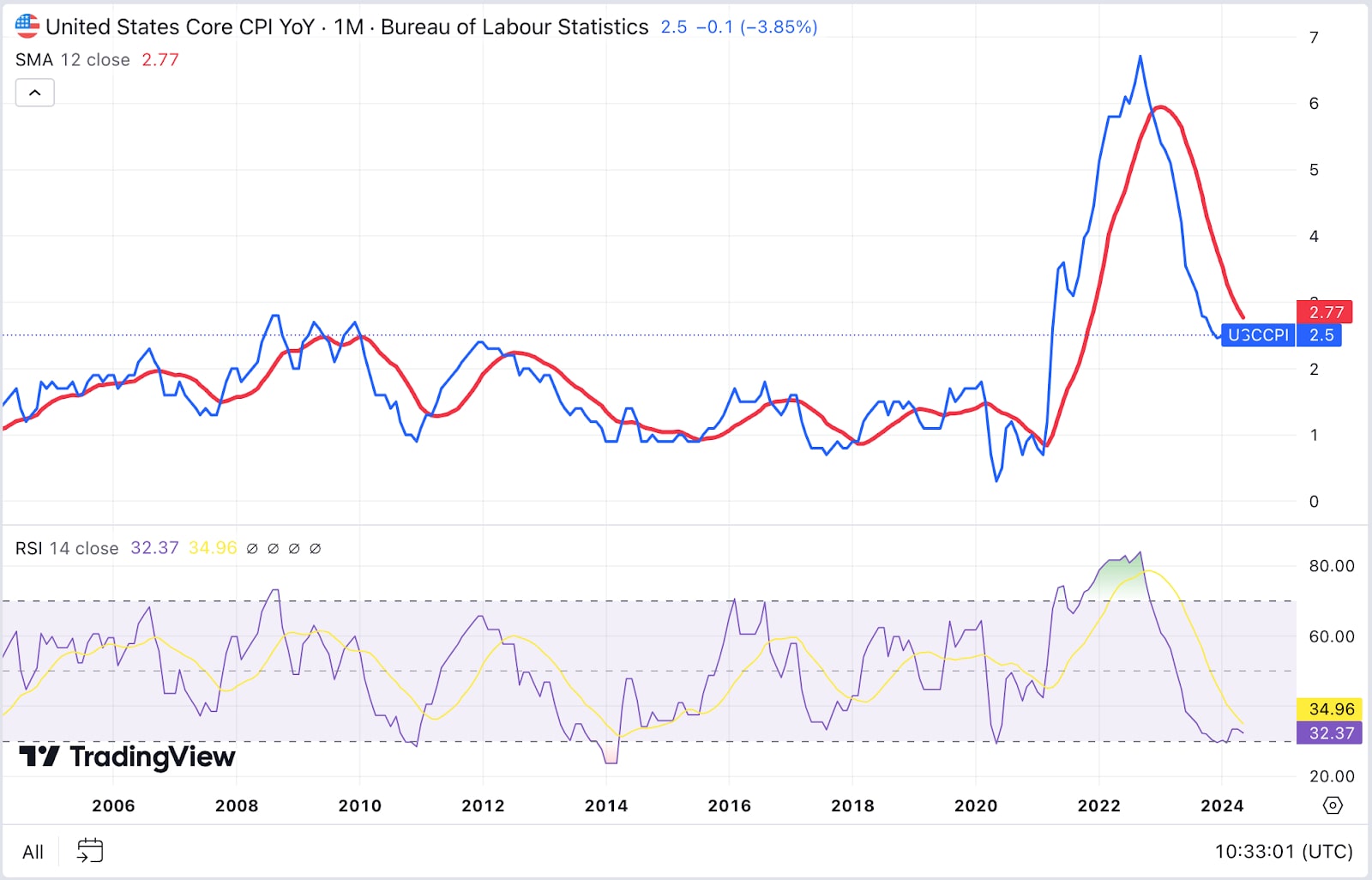

المتوسطات المتحركة (MA):المتوسط المتحرك البسيط (SMA): يحسب متوسط بيانات التضخم خلال فترة محددة. على سبيل المثال، يمكن أن يسهم متوسط التضخم على مدى 12 شهرًا في تخفيف التقلبات قصيرة الأجل ويبرز الاتجاهات طويلة الأجل.

المتوسط المتحرك الأسي (EMA): مشابه للـSMA ولكنه يعطي وزنًا أكبر للبيانات الحديثة، مما يجعله أكثر استجابة للمعلومات الجديدة، ويكون مفيدًا في تحديد التغيرات الأخيرة في اتجاهات التضخم.

التقارب والتباعد للمتوسطات المتحركة (MACD): يستخدم متوسطين متحركين (عادةً الـEMA لمدة 12 و26 يومًا) لتحديد التغيرات في الزخم. قد يشير تقاطع خط MACD فوق خط الإشارة إلى ارتفاع التضخم، بينما يمكن أن يشير التقاطع أسفل الخط إلى انخفاض التضخم.

مؤشرات الزخم

مؤشر القوة النسبية (RSI): يقيس سرعة وتغيرات حركة الأسعار. مؤشر RSI الذي يتجاوز 70 قد يشير إلى حالات تشبع شرائي (وقد يشير أيضًا إلى ارتفاع التضخم)، في حين أن RSI الذي يقل عن 30 قد يشير إلى حالات تشبع بيعي (وقد يشير إلى انخفاض التضخم).

مذبذب الستوكاستيك: يقارن سعر الإغلاق المعين لبيانات التضخم بنطاق أسعاره على مدار فترة زمنية معينة. يقدم إشارات لاحتمالية انعكاس الاتجاه عندما يتجاوز المؤشر مستويات محددة (مثل أعلى من 80 أو أقل من 20).

مؤشرات التقلب

بولينجر باندز (Bollinger Bands): تتكون من متوسط متحرك وخطين للانحراف المعياري. عندما تتحرك معدلات التضخم خارج حدود البولنجر، قد يشير ذلك إلى أن معدلات التضخم تشهد تقلبات عالية وقد تعود إلى المتوسط.

المتوسط الحقيقي الحقيقي (ATR): يقيس تقلبات السوق من خلال تفكيك النطاق الكامل لأسعار الأصل في تلك الفترة. ارتفاع ATR على بيانات التضخم يشير إلى زيادة في تقلبات معدلات التضخم.

ملحوظة: دليل أكثر تفصيلًا حول جميع مؤشرات التداول المذكورة أعلاه.

ما هي استراتيجيات التداول الفعالة خلال صدور بيانات مؤشر أسعار المستهلك (CPI)؟

يمكن أن يكون التداول حول إصدارات مؤشر أسعار المستهلك (CPI) مربحًا ولكنه يتطلب استراتيجية مدروسة جيدًا، وتنفيذًا سريعًا، وإدارة فعالة للمخاطر. من خلال دمج التحليل الأساسي والاستراتيجيات الفنية وإدارة المخاطر الحذرة، يمكن للمتداولين التنقل في التقلبات والاستفادة المحتملة من تحركات السوق الناتجة عن بيانات مؤشر أسعار المستهلك. تحديد وتداول الأصول التي لها علاقات قوية مع بيانات التضخم:

العملات: غالبًا ما تؤثر بيانات التضخم بشكل كبير على أسواق العملات. على سبيل المثال، يمكن أن يؤدي CPI الأعلى من المتوقع إلى قوة الدولار الأمريكي حيث تتوقع الأسواق زيادة في أسعار الفائدة من قبل الاحتياطي الفيدرالي.

السلع: يمكن أن تدفع التضخم أسعار السلع للارتفاع. على سبيل المثال، غالبًا ما يرتفع سعر الذهب خلال فترات التضخم العالي حيث يسعى المستثمرون للبحث عن وسيلة للتحوط.

الأسهم: قد تكون بعض القطاعات مثل السلع الاستهلاكية والموارد المائية أقل حساسية للتضخم، بينما قد تتأثر الأسهم النمو بسبب ارتفاع أسعار الفائدة.

من المهم ملاحظة أن هذه إرشادات عامة وقد يختلف رد الفعل وفقًا للسياق الاقتصادي الذي يتم فيه تقديم الأرقام.

بمجرد تحديد الأصل المراد تداوله، ضع في اعتبارك الاستراتيجيات التالية لبدء التداول:

قبل الإصدار: تحليل التوقعات الإجماعية ومشاعر السوق. إذا كان من المتوقع أن يكون مؤشر أسعار المستهلك أعلى من التوقعات، فكر في اتخاذ مراكز شراء في الأصول التي تستفيد من التضخم، مثل السلع. استخدم مخططًا لمدة 90 دقيقة لتحديد النقاط العالية والمنخفضة (استراتيجية الاستراتيجية) قبل 10-15 دقيقة من الإصدار. على الرغم من أن أطر الزمن هي مسألة تفضيل. في مثل هذا السيناريو، توضع أوامر البيع أسفل المنخفض (أقل من النطاق ناقص واحد بيب) وأوامر الشراء فوق العالي (أعلى من النطاق زائد واحد بيب) على المخطط باستخدام أوامر OCO. تُستخدم هذه الاستراتيجية لدخول صفقات جديدة للاستفادة من ارتفاعات التقلب.

أثناء الإصدار: تنفيذ استراتيجية الاختراق، بوضع أوامر شراء فوق وأوامر بيع تحت مستويات المقاومة والدعم الرئيسية. بعد رد الفعل الأولي: مراقبة حركة السعر بحثًا عن علامات المبالغة. ضع في اعتبارك استراتيجية العودة إلى المتوسط إذا بدا أن الحركة الأولية مبالغ فيها. استخدم أوامر وقف الخسارة للحماية من الحركات المعاكسة وقلل من أحجام مراكزك لإدارة المخاطر بشكل فعال.

كيف يمكن للمرء أن يستعد لإعلانات مؤشر أسعار المستهلكين (CPI)؟

كيفية اتخاذ قرارات التداول المدروسة

البحث - البحث في الأسواق ومتابعة تدفق الأخبار. استخدم منصات مثل PiQ وX. كلما زادت فهمك لما يجعل أسعار الأصول تتقلب، زادت فرصك في تحديد فرص التداول.

الواقعية - كن واقعياً وتعلم كيفية فهم المخاطر والمكافآت لكل صفقة. لدى المتداولين الناجحين هدف للربح والخسارة قبل دخولهم في صفقة. مارس على حساب تجريبي.

المخاطر - احسب مستوى تحمل المخاطر لديك. تتوفر أدوات إدارة المخاطر على منصات التداول الخاصة Pepperstone. انظر أيضًا إلى خمس قواعد حول إدارة المخاطر.

التسجيل - احتفظ بمجلة تداول ورقية أو مجانية عبر الإنترنت مثل TradeBench. تعلم من الخبرة. يمكن أن تكون المجلة مفصلة كما هو مطلوب، ولكن على الحد الأدنى، يجب أن تغطي سبب الصفقة، هدف الربح/الحد الأقصى للخسارة، ومستويات الدخول/الخروج.

الأساسية - اجعلها بسيطة. لا حاجة لخوارزميات معقدة أو سيناريوهات نظرية الألعاب. يمكن أن تكون استراتيجية بسيطة وسهلة التنفيذ وفقًا لتحمل المخاطر وأهداف التداول مربحة تمامًا، إن لم تكن أكثر.

تقدم Pepperstone معاينات شاملة للمساعدة في الاستعداد لجميع الأحداث الرئيسية التي تحرك الأسواق، بما في ذلك CPI. تابع محللي Pepperstone الكبار، كريس ويستون (@ChrisWeston_PS) ومايكل براون (@MrMBrown) على X (تويتر) للحصول على رؤى حول مختلف المحاذير التي يجب الانتباه إليها في الإصدارات. من المفيد أيضًا أن يكون لديك "ورقة غش" كدليل مرجعي سريع عند التداول في اليوم.

المادة المقدمة هنا لم يتم إعدادها وفقًا للمتطلبات القانونية المصممة لتعزيز استقلالية أبحاث الاستثمار، وبالتالي تعتبر اتصالاً تسويقيًا. على الرغم من أنها ليست خاضعة لأي حظر على التعامل قبل نشر أبحاث الاستثمار، إلا أننا لن نسعى للاستفادة قبل تقديمها لعملائنا. لا تمثل Pepperstone أن المواد المقدمة هنا دقيقة أو حالية أو كاملة، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. المعلومات، سواء كانت من طرف ثالث أو لا، لا تعتبر توصية؛ أو عرض للشراء أو البيع؛ أو solicitation لعقد شراء أو بيع أي ورقة مالية أو منتج مالي أو أداة؛ أو المشاركة في أي استراتيجية تداول معينة. لا تأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار. ننصح أي قارئ لهذه المحتوى بالبحث عن نصيحة خاصة بهم. دون موافقة Pepperstone، لا يُسمح بإعادة إنتاج أو توزيع هذه المعلومات.