- لغة عربية

- English

- 简体中文

- 繁体中文

- ไทย

- Español

- Tiếng Việt

- Português

التداول ضمن النطاقات: أبرز مخاطر الأسواق في الأسبوع المقبل

وعلى مدار الأسبوع، قد تُحرّك عناوين الاجتماع أو الاتصال المرتقب بين شي وترامب درجةً من شهية المخاطرة. كذلك يبدأ مجلس الشيوخ الأميركي مناقشة مشروع «الفاتورة الجميلة الكبرى»، حيث لا يُرجَّح أن يمرّ التشريع بسلاسة مماثلة لمجلس النواب. يدرك متداولو السندات الأميركية أن أقل من خمسة أسابيع تفصلهم عن استحقاق 4 يوليو؛ ومع احتدام الجدل حول حجم الإيرادات المستقبلية من الرسوم، يظل مسار عوائد سندات الخزانة لأجل 10 و30 عاماً محط انقسام واضح.

تقرير الوظائف غير الزراعية: مركز الثقل هذا الأسبوع

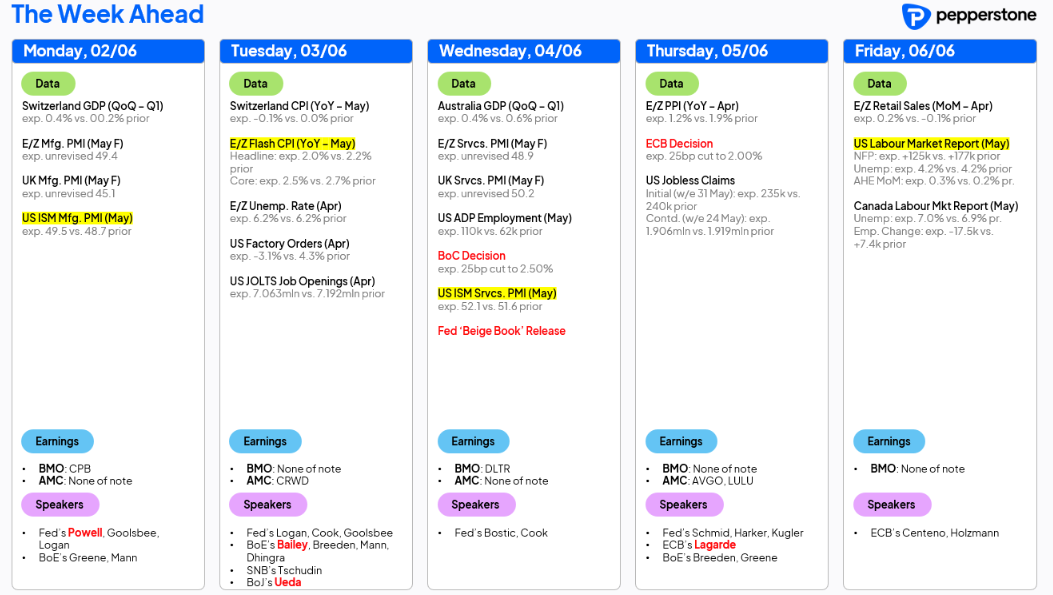

على صعيد المخاطر المجدولة القادرة على تحريك الأسعار، يتصدّر سوق العمل الأميركي الاهتمام. تقرير فرص العمل (JOLTS) يوم الثلاثاء هو أول البيانات، حيث يتوقع الإجماع تراجع الوظائف الشاغرة إلى 7.06 ملايين. التمعّن في تفاصيل التقرير خصوصاً معدل التسريح سيكون حاسماً إذا ارتفع فوق مستوى 1% المسجَّل في أبريل.

الأنظار تتجه بعد ذلك إلى تقرير الوظائف غير الزراعية يوم الجمعة. يُقدِّر الإجماع إضافة 125 ألف وظيفة (بنطاق توقعات بين 105 و190 ألفاً). تحقق هذا الرقم سيعكس تباطؤاً في التوظيف مقارنة بمتوسط الثلاثة أشهر البالغ 154 ألفاً ومتوسط الستة أشهر عند 193 ألفاً؛ في حين ستلقي المراجعات للإصدارات السابقة بظلالها على قراءة السوق. أما معدل البطالة فمن المرجح أن يستقر عند 4.2%. ومع ارتفاع طلبات إعانات البطالة المستمرة لأعلى مستوى منذ سبتمبر 2021، يظل خطر المفاجأة الصعودية نحو 4.3% أو أكثر قائماً.

بيانات الاستطلاع وخطابات الاحتياطي الفيدرالي

في الداخل أيضاً، قد تحرّك قراءات ISM التصنيعي والخدمي الإبرة، لكن وسط تدفق الأنباء السريع حول الرسوم الجمركية بات السوق أقل حساسية لبيانات المسوح المرنة، ما يعني أن تحرّكاً قوياً يتطلب مفاجأة كبيرة في أي من القراءتين. وسنستمع هذا الأسبوع إلى باقة من مسؤولي الفيدرالي؛ فالأجندة تضم تصريحات لكريستوفر والر ورئيس المجلس جيروم باول. مع ذلك، قد يكون زخم السوق أشد تجاه مداخلات الأعضاء المتحدثين بعد صدور تقرير الوظائف، لا سيّما إذا جاءت قراءة NFP أضعف بكثير من المتوقع.

المركزي الأوروبي يتّجه لخفض الفائدة وبنك كندا يميل للإبقاء على معدل 2.75%

بعيداً عن الولايات المتحدة، يترقب المتعاملون صدور مؤشر أسعار المستهلكين لمنطقة اليورو يوم الثلاثاء، أي قبل اجتماع البنك المركزي الأوروبي (الخميس) بثمانٍ وأربعين ساعة. تسعير العقود الآجلة يُظهر أن خفضاً بمقدار 25 نقطة أساس مُسعَّر بالكامل، فيما تُقدَّر الفائدة النهائية للدورة التيسيرية عند 1.55%، ما يعكس توقّعَيْن إضافيَيْن لتخفيض بمقدار 25 نقطة أساس، مع نقاش محتدم حول فرصة خفض ثالث.

بنك كندا يجتمع الأربعاء ويرجَّح أن يُبقي سعر الفائدة عند 2.75%، وإن كان احتمال مفاجأة السوق بخفضٍ قدره 25 نقطة أساس قائماً—وهو سيناريو تُعطيه مقايضات الفائدة على الدولار الكندي احتمالاً نسبته 22%.

في أستراليا، يصدر محضر اجتماع مايو للبنك الاحتياطي الأسترالي يوم الثلاثاء، يليه ناتج محلي إجمالي للربع الأول يوم الأربعاء؛ الإجماع يُشير إلى نمو رُبعي قدره 0.4%، ما يرفع المعدل السنوي إلى 1.5% (مقابل 1.3% في الربع الرابع 2024). ومع تسعير مقايضات الفائدة الأسترالية احتمالاً نسبته 71% لخفض بمقدار 25 نقطة أساس في اجتماع يوليو، يحتاج نمو الناتج المحلي الإجمالي إلى تجاوز 2% حتى يَحدَّ من رهانات السوق على هذا الخفض.

بيئة التداول: سيناريوهات الأسبوع

على مستوى مؤشرات الأسهم، تُظهر الرسوم البيانية اليومية والأسبوعية حالة توطيد وانكماش نطاقي في معظم الأسواق النقدية والعقود الآجلة الرئيسية. رغم إدراكي لحجم المخاطر الواجب إدارتها، أرجّح استمرار التداول داخل هذه النطاقات؛ لكنني أبقى مرناً ومستعداً للتحرّك إذا اخترق أي مؤشر نطاقه وأعطى إشارة لبدء اتجاه جديد. يبرز مؤشر HK50 في هذا السياق؛ إذ كان الأسوأ أداءً بين البورصات الكبرى خلال الأسبوع الماضي، منهياً جلسة الجمعة عند قاع نطاقه الحديث ما يشير إلى أن أي كسرٍ للحاجز السفلي قد يستدعي إعادة تسعير حادة لمعنويات المخاطرة تجاه الأسهم الصينية.

يُظهر التدقيق في مؤشر S&P 500 أنّ المتوسط المتحرّك لعشرين يوماً كان مستوى الدفاع الأساسي الذي يعتمد عليه المشترون في كل تراجع أخير، بينما تتعرّض الارتفاعات لعمليات جني أرباح قرب مستوى 6000 في عقود المؤشر الآجلة وهو سقف النطاق الحالي، ويشكّل العقبة التي يتعيّن على مراكز الشراء تجاوزها إذا أرادت اختبار القمة التاريخية عند 6168.

أمّا حَمَلة المراكز القصيرة في الأسهم الأميركية، فيطمحون إلى إغلاق عقود S&P 500 الآجلة دون المتوسط المتحرّك لعشرين يوماً ودون 5828 وهو قاع 23 مايو وخط العنق في نموذج القمة المزدوجة.

في سوق تقلبات الأسهم، أغلق مؤشر VIX النقدي يوم الجمعة عند 18.57%، أي في الشريحة الرابعة عشرة من نطاقه على مدى 12 شهراً، ومتوافق تماماً مع متوسطه السنوي. واستقرّ التقلب الضمني لعقود الخيار الأسبوعية عند-the-money على المؤشر نفسه عند 15.6%، وهو مستوى يترجم إلى حركة متوقعة قدرها ±2.2% خلال أسبوع (بمستوى ثقة 68.2%). وفي بيئة تجمع بين انخفاض التقلب المحقَّق والضمني وتماسك حركة الأسعار، تميل الاستراتيجيات القائمة على العودة إلى المتوسط والتداول داخل النطاق إلى التفوّق، كما تبرز فرص التداول التكتيكي Long/Short مثل شراء NASDAQ-100 وبيع HK50 بوصفها ملائمة لهذه الظروف.

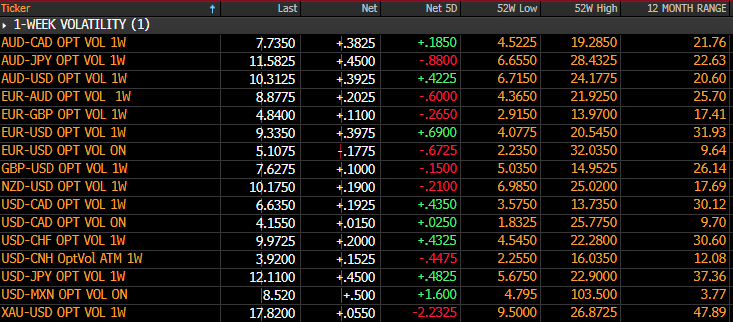

على صعيد العملات، تقدّم مؤشر الدولار الأميركي 0.3% في الأسبوع الماضي؛ إذ أقفل زوج EURUSD منخفضاً 0.1%، وGBPUSD 0.6%، بينما ارتفع USDJPY 1%. هذه التحركات الأسبوعية المحدودة دفعت نطاق التقلب المحقَّق لخمسة أيام في جميع عملات مجموعة العشر إلى ما دون الشريحة الخامسة والثلاثين من نطاقاتها على مدار 12 شهراً.

التقلب الضمني للأسبوع الواحد في سوق الصرف:

من منظور استراتيجي، عندما يكون التقلب الضمني لعقود الخيارات لأسبوع أو لشهر واحد على أزواج الدولار في الشرائح الدنيا، بينما تظل النطاقات الأسبوعية مرتفعة نسبياً والإعدادات الفنية تشير إلى تحرّك عرضي، فإننا نعدّ ذلك خلفية مثالية لتوظيف استراتيجيات الارتداد نحو المتوسط داخل اليوم.

يُعَدّ AUDUSD النموذج الأوضح لاستراتيجية الارتداد نحو المتوسط داخل نطاق محدّد في سوق عملات مجموعة العشر؛ إذ يقف التقلب المحقَّق لأسبوع واحد عند الشريحة 17 من نطاقه خلال 12 شهراً، ويصاحبه انكماش في عرض نطاق بولينجر. بناءً عليه، يبيع المتعاملون الارتفاعات قرب 0.6500 ويقتنصون الانخفاضات عند القيعان حول 0.6350. ومع صدور بيانات JOLTS وISM التصنيعي/الخدمي وتقـرير الوظائف غير الزراعية (NFP) هذا الأسبوع، تزداد حساسية الدولار الأميركي في سياق متعدد الأصول. وبرغم تمسّك السوق بتسعير الفائدة الأميركية وتموضُع المضاربين، أرى أنّ الدولار والأسهم الأميركية معرّضان لهبوط أشد في حال صدور بيانات ضعيفة مقارنة بأي مكاسب محتملة جرّاء بيانات أقوى من المتوقع.

أما في أسواق السلع، فقد أنهى الذهب الأسبوع على تراجع بنسبة 2%، شأنه شأن عقود خام الحديد، بينما سجّل برنت هبوطاً أسبوعياً بنحو 3.5%. ويظلّ التقلب المحقَّق لأسبوع واحد في الذهب مرتفعاً نسبياً عند 15.7% (الشريحة 33 من نطاق 12 شهراً)، في حين يتداوَل التقلب الضمني لأسبوع واحد بعلاوة عند 17.76% ما يُترجَم إلى حركة متوقَّعة خلال الأسبوع المقبل تبلغ ±2.5% أو نحو 83 دولاراً، واضعاً نطاقاً ضمنياً بين 3,206 و3,371 دولاراً للأوقية.

لا تُمثل Pepperstone أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. البيانات، سواء كانت من جهة ثالثة أو غيرها، لا يجب اعتبارها توصية؛ أو عرض لشراء أو بيع؛ أو دعوة لعرض لشراء أو بيع أي أمان، منتج مالي أو صك؛ أو المشاركة في أي استراتيجية تداول معينة. لا تأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار الخاصة بهم. ننصح أي قارئ لهذا المحتوى بطلب نصيحته الخاصة. بدون موافقة Pepperstone، لا يُسمح بإعادة إنتاج أو إعادة توزيع هذه المعلومات.