- لغة عربية

- English

- 简体中文

- 繁体中文

- ไทย

- Español

- Tiếng Việt

- Português

- Монгол хэл

اضطرابات التعريفات الجمركية: التداول مع بدء العد التنازلي إلى "يوم التحرر"

ومع اشتداد حدة الأجواء وازدياد الضغوط في أسواق رأس المال، يتساءل العديد من المتعاملين: هل حان الوقت للاستعداد لرياح عاتية من حالة عدم اليقين قد تعصف بالأسواق؟ وفي المقابل، قد يرى آخرون أن هذا المجهول المعلوم قد يتحوّل في النهاية إلى مجرد جولة أخرى من الزخم الإخباري الصاخب الذي لا ينجح في إحداث تغييرات جذرية—على الأقل ما لم تظهر البيانات الاقتصادية بوادر ضعف في الاقتصاد أو تنامي مخاطر الركود في الولايات المتحدة.

بإمكاننا طرح افتراضات بشأن مدى تشدّد لهجة التصريحات حول الرسوم الجمركية والتصريحات العلنية من ترامب وبيسنت ولوتنيك وماسك، وتأثير تلك المواقف المحتمل على الاستهلاك والتضخم وثقة قطاع الأعمال. ومع ذلك، فإن الأثر الفعلي لتلك الرسوم الجديدة قد لا يظهر بوضوح في البيانات الاقتصادية إلا بعد مرور بعض الوقت.

تسعير الرسوم الجمركية يشكّل تحديًا هائلًا

إن القدرة على إدراج أثر الرسوم الجمركية ضمن التوقعات الاقتصادية المستقبلية وفي الأسواق تُعدّ مهمة معقدة للغاية. وليس السبب فقط في تعدّد السياسات الجمركية التي ينبغي مراعاتها - مثل الرسوم المتبادلة، ورسوم ضريبة القيمة المضافة المطابِقة، والرسوم الجمركية الشاملة، والرسوم الموجّهة لدول محددة (الصين، والولايات المتحدة والمكسيك وكندا بموجب اتفاقية USMCA) - بل أيضًا لأن علينا فهم الأطر القانونية والمواعيد المحتملة للتطبيق. كما يجب تسعير ما إذا كانت التعريفات ستُفرض دفعة واحدة أو بشكل تدريجي/متدرج، في حين يُعدّ رد فعل الدولة المستهدفة عاملاً أساسيًا سيحدد قرار ترامب بزيادة أو تخفيض أو حتى تأجيل المقترحات الأولية.

بعد 2 أبريل، سيشهد المشهد السياسي والاقتصادي مفاوضات مكثفة ترافقها عناوين إخبارية صاخبة للغاية، الأمر الذي سيزيد من صعوبة قياس المخاطر وتحديد درجة اليقين في السوق. ومع تكرار سيناريوهات تأجيل الرسوم أو إلغائها في عام 2025، على الرغم من إصرار ترامب وآخرين على اعتبار “يوم التحرر” محطة فاصلة، سيتساءل الكثيرون عمّا إذا كان الوضع هذه المرة مختلفًا أم سيتكرر نمط التأجيل أو التخفيف.

التداول مع تدفق المخاطر – السعر هو الأساس الوحيد

يبدو أن حالة عدم اليقين التي تتجلّى في الأسواق، إضافةً إلى احتمالية صدور تصريحات أو عناوين مفاجئة على امتداد هذا الأسبوع وقبيل 2 أبريل، قد تُحدّ من شهية الشراء لدى المستثمرين، وتشجّع المزيد من تخفيف التعرض المفرط في المحافظ الاستثمارية. وهذا ما قد يدعم فرص ارتفاع الدولار الأمريكي خلال هذا الأسبوع، خصوصًا مع احتفاظ المستثمرين (الأموال الحقيقية وحسابات الرافعة المالية في سوق الصرف الأجنبي) بمراكز دولارية مرتفعة نسبيًا.

ما زال كلٌّ من زوجي EURUSD وGBPUSD يبدو ضعيفًا في الأطر الزمنية الأعلى، ويتجلى هذا الانعكاس في الزخم قصير المدى؛ وسنرى ما إذا كان ذلك سيستمر فيما نترقّب صدور سلسلة من البيانات الاقتصادية الهامة من الاتحاد الأوروبي والمملكة المتحدة هذا الأسبوع. أما USDJPY فيتطلع لاختراق أعلى لمستوى مقاومة القناة السعرية، علمًا بأن الرسم البياني اليومي يُظهر أن متعاملي الصرف كانوا يميلون إلى البيع عند أي صعود فوق 149.35 والشراء عند هبوطه دون 148.60.

تتحرك عوائد سندات الخزانة الأمريكية ضمن نطاقات ضيقة، حيث تتداول السندات لأجل 10 سنوات بين 4.35% و4.15%، ولأجل سنتين بين 4.10% و3.85%. وفي سوق الأسهم، يشهد مؤشر NAS100 نطاقًا مشابهاً لسندات الخزانة، إذ يتداول بين 19,900 و19,200، بينما يتحرك مؤشر US500 بين 5700 و5550. ويعني تجاوز أيٍّ من هذه الحدود إغلاقًا محتملاً يؤدي إلى انطلاق اتجاه واضح قبل 2 أبريل، إلا أن احتمالية استمرار النطاق المحدود والتحركات الجانبية خلال هذا الأسبوع تبقى قائمة.

في أسواق التقلب (Volatility)

تشهد التقلبات الضمنية لعملات مجموعة العشر (G10 FX implied volatility) ارتفاعًا (أركز على خيارات استحقاق الأسبوعين)، لكنّها ليست بالمستويات التي توحي بأن المتداولين يتوقعون تحركات حادة للدولار الأمريكي. وفي المقابل، نلحظ تراجعًا في مستوًى من التقلبات الضمنية في أسواق الأسهم عبر هيكل آجال الخيارات، مع غياب واضح لطلبات التحوّط في خيارات البيع على مؤشر S&P500 التي تستحق بعد 2 أبريل. انخفض مؤشر الخوف (VIX) دون مستوى 20%، فيما وصلت التقلبات الضمنية لشهر واحد على S&P500 إلى 16.7%، وهي أقل بنحو 4 نقاط مئوية عن التقلبات المحققة لمؤشر S&P500 في العشرين يومًا الماضية (21%). سننتظر كيف ستتطور الأوضاع خلال هذا الأسبوع، وما إذا كان سيطرأ تغيير على انحراف خيارات البيع مقابل الشراء (Put-Call Skew) مع سعي المتداولين لتعزيز الحماية بعقود البيع؛ إذ قد يمثّل ذلك مؤشرًا مهمًا للمعنويات المستقبلية في السوق.

مؤشرات الأسهم في الاتحاد الأوروبي وهونغ كونغ والصين

قد تواجه مؤشرات الأسهم في الاتحاد الأوروبي وهونغ كونغ والصين مخاطر هبوطية أكبر في الأجل القريب خلال هذا الأسبوع مقارنةً بمؤشرات ASX200 الأسترالي وNKY225 الياباني وUS500 الأمريكي. هذه الأسواق حققت مؤخرًا أداءً متفوقًا، حيث ضخ المستثمرون أموالًا كبيرة في مراكز شراء قصيرة الأجل. وعلى الرغم من توظيف جزء كبير من رأس المال ضمن رؤية هيكلية بعيدة المدى، فإن المستثمرين الأكثر حساسية للأسعار قد يعمدون إلى تقليص انكشافهم بشكل أكبر إذا فرضت تحركات الأسعار ذلك.

الذهب

ما زال الذهب يمثل وسيلة تحوّط واضحة في مواجهة أي تداعيات محتملة للرسوم الجمركية، وبخاصة إذا رفع الغموض المحيط بالرسوم من احتمالية الركود في الولايات المتحدة. ورغم تعدد العوامل الإيجابية الأخرى التي دفعت بالذهب إلى مستويات تفوق 3000 دولار للأوقية، فإن هذه العوامل لم تختفِ. صحيح أن هناك احتمالًا لتشكل قمة سعريّة حادة أو موجة من جني الأرباح، لكن يبقى عدم اليقين حليفًا للذهب، ومن المحتمل أن تكون أي تراجعات هذا الأسبوع محدودة ضمن نطاق 2970/2950 دولار للأوقية.

النحاس

لا يشهد النحاس حجم تداول من العملاء مماثلًا لما نراه في الذهب، لكن الجميع يلاحظ الزخم الذي حققه النحاس مؤخرًا، فهو يُعد من أفضل الأسواق أداءً من حيث تعديل المخاطر في عام 2025. ومع ذلك، لا يزال السعر يعكس حالة من عدم اليقين في حركته، وسط صراع واضح بين المشترين والبائعين سيتواصل على مدى هذا الأسبوع.

المخاطر الرئيسية التي ينبغي أخذها بالاعتبار

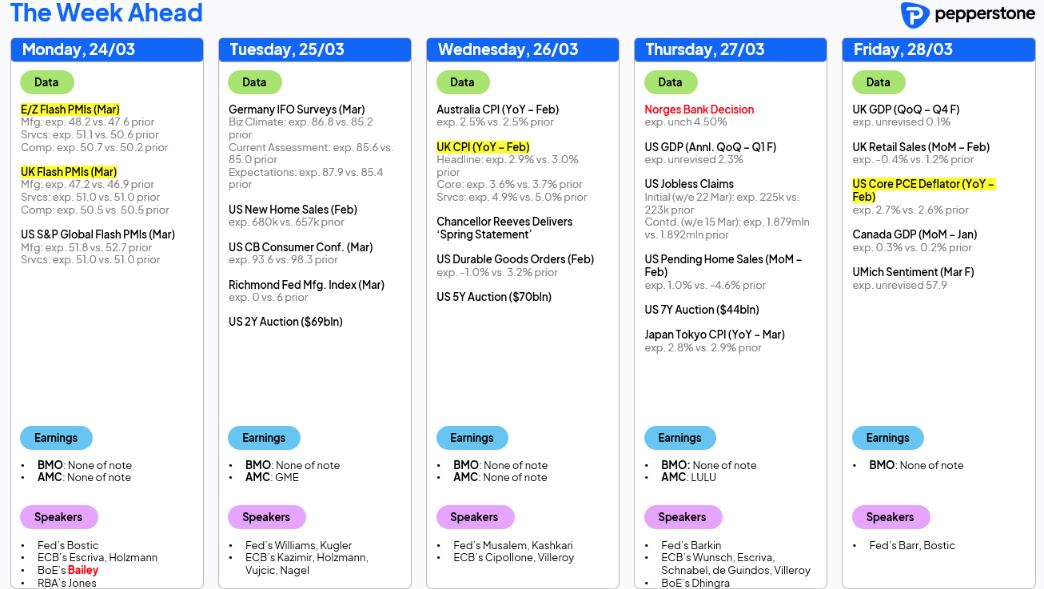

إلى جانب العاصفة الجمركية الوشيكة، هناك أيضًا عدد من المحركات الأساسية المجدولة التي قد تؤثر على معنويات السوق وعلى حركة الأسعار في مختلف فئات الأصول، وينبغي على المتداولين إيلاءها الاهتمام. سنشهد صدور مؤشرات مديري المشتريات (PMIs) في كل من الاتحاد الأوروبي والمملكة المتحدة والولايات المتحدة، وقد يؤدي ذلك إلى تذبذب أكبر في اليورو والجنيه الإسترليني فور الإعلان عن قراءات قطاعي الخدمات والتصنيع اليوم. كذلك سنرى قراءات التضخم في أستراليا واليابان (طوكيو) والمملكة المتحدة والولايات المتحدة، والتي سيكون لها دور في تشكيل توقعات تسعير مبادلات أسعار الفائدة. حاليًا، تسعّر السوق احتمالية بنسبة 65% لخفض بنك إنجلترا (BoE) الفائدة في اجتماعه المقبل في مايو، بينما تُرجّح خفض الاحتياطي الفيدرالي (Fed) مرة أخرى في يونيو.

بالنسبة لبنك الاحتياطي الأسترالي (RBA)، قد ينتظر حتى اجتماع مايو ليُخفض الفائدة النقدية بمقدار 25 نقطة أساس إضافية، مع إعطاء سوق المبادلات الأسترالية احتمالًا بنسبة 75% لذلك. قد يبرر البعض الانتظار برغبة البنك في الحصول على رؤية أوضح حول تطورات الرسوم الجمركية، إضافة إلى صدور بيانات مؤشر أسعار المستهلكين (CPI) للربع الأول في أستراليا (المقرر في 30 أبريل). بالنسبة للجنيه الإسترليني، فمن المتوقع أن تكون مبيعات التجزئة و”البيان الربيعي” للحكومة البريطانية على رأس الأحداث المؤثرة هذا الأسبوع، كما سيلقي محافظ بنك إنجلترا، بايلي (Bailey)، كلمة يوم الثلاثاء.

وعلى صعيد اجتماعات البنوك المركزية لهذا الأسبوع، ينعقد اجتماع بنك النرويج (Norges Bank) يوم الخميس، ومن المرجّح أن يُبقي على سعر الفائدة عند 4.50%؛ وهو عامل مهم لمتداولي العملات الأجنبية نظرًا لقوة الكرونة النرويجية (NOK) مؤخرًا وما أظهرته من اتجاهات ثابتة في الزوج EURNOK وأزواج الكرونة الأخرى. كما يعقد بنك المكسيك (Banxico) اجتماعه يوم الخميس أيضًا، حيث يُتوقع أن يُقدم على خفضٍ للفائدة بمقدار 50 نقطة أساس لتصل إلى 9%.

لا تُمثل Pepperstone أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. البيانات، سواء كانت من جهة ثالثة أو غيرها، لا يجب اعتبارها توصية؛ أو عرض لشراء أو بيع؛ أو دعوة لعرض لشراء أو بيع أي أمان، منتج مالي أو صك؛ أو المشاركة في أي استراتيجية تداول معينة. لا تأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار الخاصة بهم. ننصح أي قارئ لهذا المحتوى بطلب نصيحته الخاصة. بدون موافقة Pepperstone، لا يُسمح بإعادة إنتاج أو إعادة توزيع هذه المعلومات.