- لغة عربية

- English

- 简体中文

- 繁体中文

- ไทย

- Español

- Tiếng Việt

- Português

دفتر المتداول للأسبوع: انعكاس الدولار ومخاطر الأحداث الرئيسية

لقد اكتسبنا معلومات جديدة قيّمة حول وظيفة رد الفعل غير المتماثلة للاحتياطي الفيدرالي، والتي ستدفع المتداولين إلى تسعير تقلب يومي أعلى نسبيًا حول قراءات سوق العمل القادمة، ولا سيما بيانات الوظائف غير الزراعية الأمريكية (NFP) المنتظرة في 3 أكتوبر. ورغم ثقل هذا الأسبوع بالبيانات والتحركات القوية في قطاع التكنولوجيا الأمريكي، فإن مستويات التقلب عبر الأصول المختلفة ما تزال مقموعة.

تقلب مؤشر S&P500 لعشرين يومًا يتحقق عند 7.2% فقط، وهو ليس بعيدًا عن أدنى مستوياته منذ بداية العام عند 6.28%. لذلك، ليس من الصعب تفسير لماذا يعجز مؤشر VIX عن تجاوز 17% في وقت تكون فيه تغيّرات الإغلاق اليومي للمؤشر ضيقة للغاية. الأمر نفسه ينطبق على تقلبات العملات الأجنبية، حيث بلغ مؤشر تقلب عملات مجموعة العشر (مثل JPM G10 FX vol) نسبة 6.99%، وهو أدنى مستوى منذ يوليو 2024. أما تقلب سندات الخزانة الأمريكية (مؤشر MOVE) فقد أغلق يوم الجمعة عند 72.5%، وهو أدنى مستوى منذ يناير 2024.

عند النظر إلى جدول الأحداث الكلية المعروفة للأسبوع المقبل، ومع الأخذ في الاعتبار أن بيع التقلبات واستراتيجيات العوائد الطويلة (long carry) شكّلت تجارة مربحة للغاية للعديد من المؤسسات الاستثمارية – خصوصًا على أساس معدل المخاطر – يبدو من غير المرجح أن تمتلك أحداث هذا الأسبوع القدرة على تغيير هذا التوجه.

لا توجد مؤشرات قوية تدعو للاعتقاد بأن الزخم التصاعدي المستمر في الأسهم الأمريكية والذهب لن يستمر، حيث تبقى أي تراجعات محدودة وسرعان ما تحظى بدعم واضح.

يُعتبر مؤشر Russell 2000 ربما المؤشر الأمريكي الوحيد الذي يثير بعض المخاوف من الناحية الفنية، حيث إن التكوين الحالي يوحي بمخاطر محددة. كما أن التركيز سيكون أيضًا على مؤشر هونغ كونغ HK50، خاصة إذا استمر الدولار الأمريكي في الصعود، وهو ما قد يدفع المؤشر لكسر القاع المسجَّل الأسبوع الماضي عند 26,280 نقطة.

فعلى الرغم من الارتفاع القوي الذي شهدناه الأسبوع الماضي في مؤشر الشركات الصغيرة الأمريكية (Russell 2000) وتسجيله قممًا تاريخية جديدة يوم الجمعة، فإن المشترين لم ينجحوا في دفع المؤشر للإغلاق الأسبوعي فوق القمم السابقة. الرسم البياني الأسبوعي يقدّم سياقًا أوضح لهذه الحالة ؛ فالمؤشر قد يدخل في مرحلة تجميع على المدى القصير ضمن نطاق يتراوح بين 2460 و2400 نقطة، لكن استمرار الاتجاه الصاعد الذي بدأ منذ قيعان أبريل يتطلب عودة الزخم الشرائي بقوة.

أما بالنسبة لمسار الدولار الأمريكي فهو أقل وضوحًا، وأصبح موضوع نقاش متزايد بين المتداولين. يجب إبقاء الذهن منفتحًا لاحتمال أن يمتد الزخم الإيجابي للدولار الذي ظهر في نهاية الأسبوع الماضي. ومع تدفق ضخم من إصدارات سندات الخزانة الأمريكية هذا الأسبوع، إلى جانب سلسلة من خطابات مسؤولي الفيدرالي، فإن عوائد السندات الأمريكية قد تكون المحرك الأساسي لتدفقات الدولار. وسيولي المتداولون اهتمامًا أيضًا لتسعير عقود المبادلة/الفائدة الأمريكية لمعرفة ما إذا كان بإمكان السوق دفع معدل الفائدة النهائي المتضمن فوق مستوى 3%.

الرسوم البيانية الأسبوعية لأزواج EURUSD، AUDUSD، USDCHF، USDJPY بالإضافة إلى مؤشر الدولار (DXY) تُظهر رفضًا واضحًا عند مستويات قمم وقيعان سابقة مهمة. الشموع ذات الذيول الطويلة في هذه الانعكاسات توحي بأن ما حدث كان في معظمه نتيجة إحباط مراكز البيع على الدولار (USD shorts) واستسلامها بعد اجتماع الفيدرالي، مع وجود جيوب من عمليات الشراء العضوية من متداولين أكثر عدوانية.

إذا واصل الدولار البناء على هذه الحركة في بداية الأسبوع، فقد ترتفع احتمالية أن يكون قد سجّل قاعًا يمكن التداول عليه. وبينما كنت أميل في البداية إلى بيع قوة الدولار في نهاية الأسبوع الماضي، أفضّل الانتظار حتى يظهر السوق بوضوح نية جماعية لدفع العملة الأمريكية للانخفاض مجددًا.

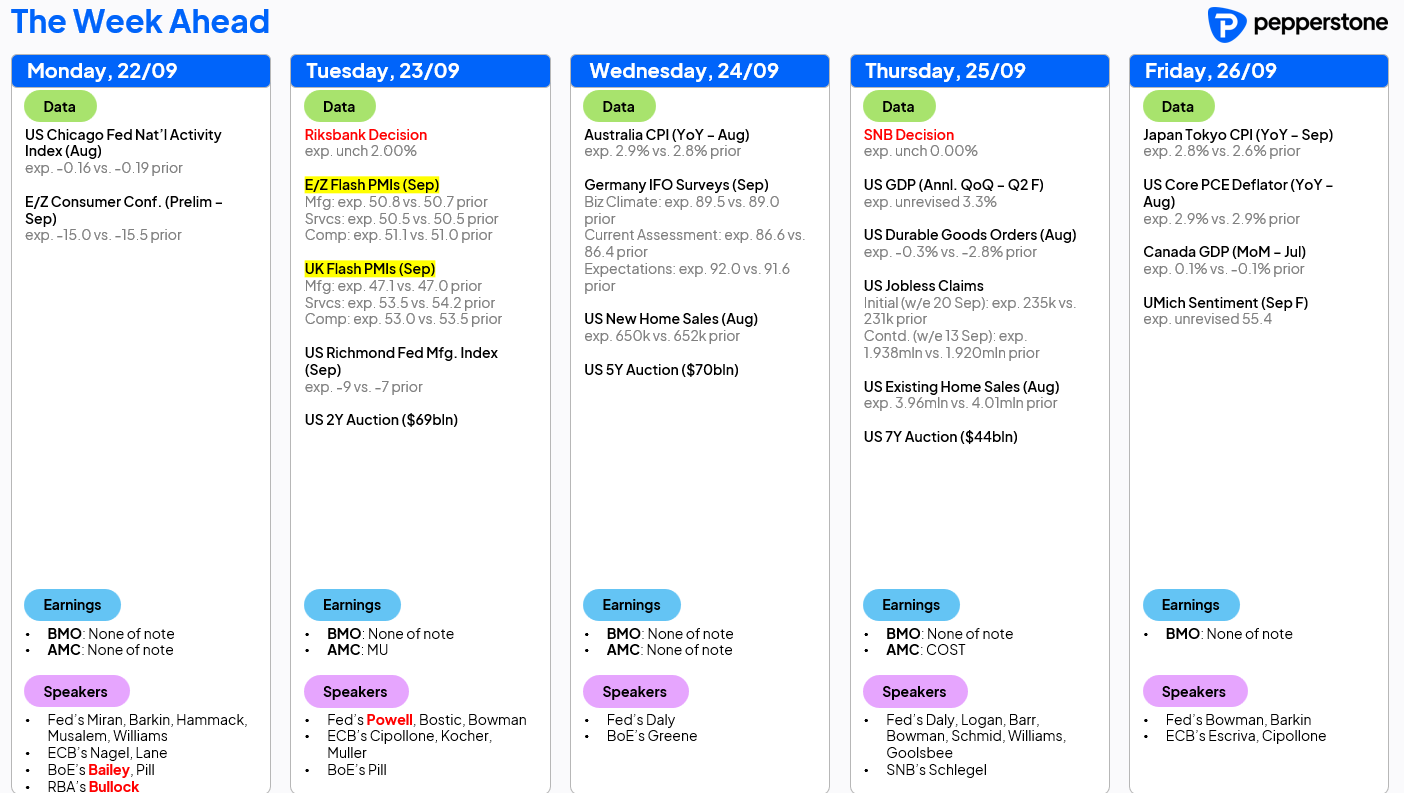

نظرة عامة على مخاطر الأحداث: أبرز المخاطر (المجدولة) للأسبوع المقبل

أسبوع مزدحم بخطابات الفيدرالي – من المقرر أن يكون أسبوعًا نشطًا للغاية مع 18 خطابًا منفصلًا لأعضاء الفيدرالي. التركيز الرئيسي سيكون على كلمة جيروم باول يوم الثلاثاء، لكننا سنستمع أيضًا إلى أصوات أعضاء 2025 مثل ويليامز، بومان، موسالِم، ميران، غولسبي، شمد، وبار. ملاحظات ستيفن ميران في جلسة اليوم قد تكون لافتة، خصوصًا بعد أن تحدث يوم الجمعة، حيث سيعرض بشكل أوضح حجته لخفض الفائدة بمقدار 150 نقطة أساس هذا العام مع مخاطر ركود محدودة – وربما تمهيدًا لطرح نفسه كمرشح لرئاسة الفيدرالي؟

مؤشر أسعار نفقات الاستهلاك الشخصي الأساسي (PCE) لشهر أغسطس في الولايات المتحدة (الجمعة) – المؤشر المفضل للفيدرالي لقياس التضخم متوقع عند 0.3% شهريًا و2.7% سنويًا (من 2.6%). مع حساسية الفيدرالي لبيانات سوق العمل، فإن أي انحراف كبير عن التوقعات قد يحرك أسعار الفائدة الأمريكية أو يرفع تقلبات الأسواق.

الدخل والإنفاق الشخصي في الولايات المتحدة (الجمعة) – النماذج تشير إلى نمو الدخل بنسبة 0.3% شهريًا والإنفاق بنسبة 0.5%. مع تزايد المخاوف بشأن دخول الأسر الحقيقية وفقدان القوة الشرائية وصعوبة إيجاد وظائف، فإن هذه البيانات ستجذب الكثير من الانتباه وقد تضغط على المعنويات إذا جاءت دون المتوقع.

الميزان التجاري الأمريكي للسلع (الخميس) – عادةً ما يكون تأثير هذا الإصدار ضعيفًا على الأسواق، لكنه سيؤثر على توقعات الناتج المحلي الإجمالي للربع الثالث، والذي يقدره نموذج الاحتياطي الفيدرالي في أتلانتا حاليًا عند 3.3%.

اجتماعات البنوك المركزية – تعقد ريكس بنك (الثلاثاء)، والبنك الوطني السويسري (الخميس)، وبنك المكسيك (الجمعة) اجتماعاتها. من بين هذه البنوك، من المتوقع أن يتحرك بنك المكسيك بخفض 25 نقطة أساس. عقود المبادلة الخاصة بالكورونا السويدية تضع احتمالًا عند 30% لخفض من ريكس بنك، ما قد يولّد تقلبات في أزواج USDSEK وNOKSEK.

مؤشرات مديري المشتريات (PMIs) في الولايات المتحدة وأوروبا والمملكة المتحدة – التوقعات تشير إلى تحسن المؤشرات المركبة مقارنة بيوليو. ربما لن تكون محركًا رئيسيًا للأسعار اليومية، لكنها تظل مخاطرة يجب مراقبتها.

مؤشر أسعار المستهلك الشهري في أستراليا (أغسطس) – متوقع عند 2.9% سنويًا (من 2.8%). بينما يبقى مؤشر الربع الثالث (المقرر 29 أكتوبر) العامل الحاسم لاجتماع بنك الاحتياطي الأسترالي في نوفمبر، فإن بيانات أغسطس قد تشكل التوقعات. قراءة أعلى من المتوقع لن تُخرج خفض نوفمبر من الطاولة، لكنها قد تخفّض احتمالاته الضمنية من ~79% إلى 60–65% وترفع الدولار الأسترالي أمام العملات، مع وضع ضغوط سلبية على مؤشر الأسهم ASX200.

إصدارات الخزانة الأمريكية – ستطرح الخزانة سندات بقيمة 183 مليار دولار من فئات عامين وخمسة وسبعة أعوام هذا الأسبوع. مستويات الطلب ستؤثر على عوائد السندات الأمريكية وبالتالي على اتجاه الدولار.

سعر الفائدة الأساسي للقروض في الصين لمدة عام و5 أعوام (الاثنين) – يُعد مرجعًا لغالبية القروض التجارية. ورغم التوقعات بمزيد من التحفيز هذا العام، يُرجح على نطاق واسع أن يبقي بنك الشعب الصيني الفائدة لعام واحد عند 3% ولخمسة أعوام عند 3.5%.

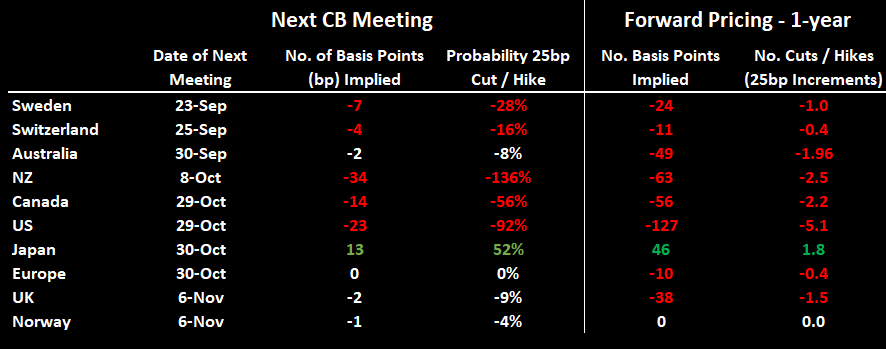

مراجعة أسعار الفائدة للبنوك المركزية

استعراض توقعات السوق والاحتمالات الضمنية لتغيير السياسة (المستخلصة من تسعير عقود المبادلة) في الاجتماعات المقبلة للبنوك المركزية، إضافة إلى تسعير التغييرات التراكمية في الفائدة خلال 12 شهرًا مقبلة.

لا تُمثل Pepperstone أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. البيانات، سواء كانت من جهة ثالثة أو غيرها، لا يجب اعتبارها توصية؛ أو عرض لشراء أو بيع؛ أو دعوة لعرض لشراء أو بيع أي أمان، منتج مالي أو صك؛ أو المشاركة في أي استراتيجية تداول معينة. لا تأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار الخاصة بهم. ننصح أي قارئ لهذا المحتوى بطلب نصيحته الخاصة. بدون موافقة Pepperstone، لا يُسمح بإعادة إنتاج أو إعادة توزيع هذه المعلومات.