- لغة عربية

- English

- 简体中文

- 繁体中文

- ไทย

- Español

- Tiếng Việt

- Português

تداعيات التصعيد التجاري وعودة التعريفات الجمركية إلى الواجهة

شهدت الأسواق المالية تقلبات مع عودة التعريفات الجمركية إلى الواجهة، مما دفع المستثمرين إلى إعادة تقييم مراكزهم في مواجهة بيئة تجارية غير مستقرة وسريعة التغير وفق المستجدات الصادرة من البيت الابيض. فبعد فترة من التكيف مع الأخبار الجمركية، أجبر التصعيد الجديد الأسواق على إعادة ضبط ردود أفعالها، وهو ما انعكس جليًا في عمليات تصفية واسعة النطاق للمراكز الطويلة، خاصة في أسهم النمو والزخم العالي مثل Nvidia التي تراجعت 8% خلال الجلسة. هذا التراجع أدى إلى زيادة التقلبات الضمنية في الأسواق الأمريكية، حيث انخفضت شهية المستثمرين للمخاطرة، ما أدى إلى تراجع واضح عن شهية الشراء في العقود الآجلة لمؤشر ستاندر اند بورز 500 في ظل تزايد حالة عدم اليقين. لقد فضل العديد من المستثمرين اصحاب الاستراتيجيات النظامية الى تخفيض مراكزها في الأصول ذات المخاطر العالية، مما ساهم في الضغط السلبي على الأسهم.

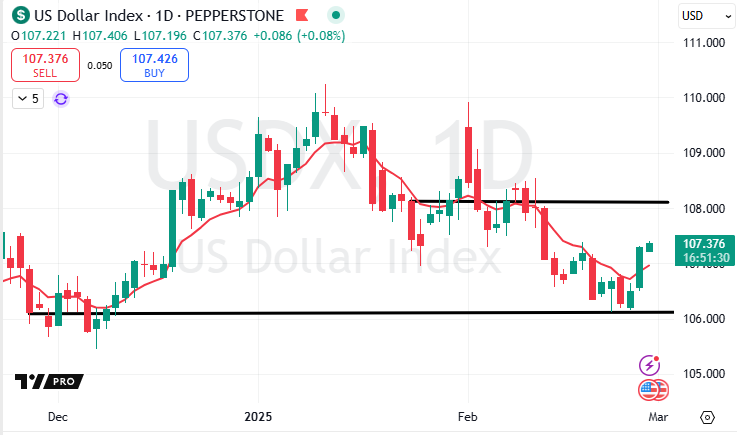

في ظل هذه التطورات، شهد الدولار الأمريكي طلبا قويًا كهروب للاموال الى ملاذ اّمن. تم تقليص المراكز البيعية قصيرة الأجل على الدولار وأضاف المستثمرون مراكز طويلة جديدة بعد عودة مؤشر الدولار DXYالى اختبار لمستويات 107. التصعيد التجاري لعب دورًا رئيسيًا في دعم العملة الأمريكية، حيث أعلنت الولايات المتحدة عن التعريفات الجمركية (إضافية)على الواردات الصينية بنسبة 10% اعتبارًا من 4 مارس. هذا القرار عزز مخاوف الأسواق ودفع باللجوء إلى الدولار، وهو ما زاد الضغط على اليوان الصيني.

ينتظرالمستثمرون رد الفعل الصيني، سواء على مستوى السياسة النقدية أو من خلال إجراءات انتقامية على الواردات الأمريكية. بنك الصين الشعبي قد يميل الى اعادة التفكير في التعامل مع الضغوط الاقتصادية المتزايدة وقد يكون تخفيص قيمة العملة احد الطرق – وهو ما تم استعماله في فترة التعريفات الجمركية الاولى. وعلى الصعيد السياسي، احتمالية فرض تعريفات مضادة من الصين على الواردات الأمريكية وارد وبقوة ، وهو ما قد يضيف مزيدًا من التذبذبات في أسواق العملات. بالتوازي مع ذلك، امتد تأثير التوترات التجارية إلى أسواق أخرى، حيث عادت الولايات المتحدة وأكدت تعريفات بنسبة 25% على المكسيك وكندا بدءًا من 4 مارس، مما أدى إلى ضعف في عملات هذه الدول. و في المقابل، نددت كندا بهذه الإجراءات وأعلنت عن نيتها الرد، مما زاد من الضغوط على الدولار الكندي. كما أن تحديد 2 أبريل كموعد نهائي للتعريفات الانتقامية (Reciprocal)يخلق نافذة زمنية مهمة لتسعير المخاطر المستقبلية ولو انها ليست فترة طويلة للاسواق للتأقلم مع ذلك بشكل سلس.

في ظل هذا المشهد المتوتر والرؤية المستقبلية الضبابية، تحركت أسواق الأسهم الأمريكية الى الهبوط، لا سيما في قطاع التكنولوجيا الذي يمر بموجة بيع وبقيادة الشركات صاحبة الوزن الاكبر كنفيديا، وسط تدفقات مالية عالية في أسواق الخيارات وهو ما يعطي انباع بان الكثير من المتداولين يستعدون لحماية مراكزهم وادارة المخاطر وفقاً لممستجدات وبشكل غير مفاجئ تتجه الاموال حريعة الحركة إلى التحول نحو القطاعات الدفاعية مثل الطاقة والسلع غير المعمرة. ومن جهة أخرى، الذهب يتعرض لضغوط بيعية ملحوظة دفعته الى مستويات مطلع الشهر عند 2860 دولار للاوقية.

أما في الأسواق الآسيوية، فقد كان التفاعل متوسط الأثر وليس حاد ، مما يشير إلى أن المستثمرين في آسيا لم يبالغوا في رد الفعل تجاه التعريفات الأمريكية الجديدة. لكن على المدى المتوسط، فإن احتمالية تدفق رؤوس أموال من الأسواق الأمريكية إلى الأسواق الآسيوية قد تكون محدودة، حيث لا يزال قطاع التكنولوجيا الصيني تحت الضغط. في النهاية، يظل التركيز منصبًا على بيانات التضخم الأمريكية، حيث يترقب المستثمرون بيانات مؤشر نفقات الاستهلاك الشخصي الأساسي (PCE)، والذي يُتوقع أن يسجل 2.6% على اساس سنوي. مع تزايد التقلبات والمخاطر الكلية، قد يتجه بعض المستثمرين إلى تبني نهج "الشراء عند الهبوط"، لكن الزخم الفني السلبي للأسواق يزيد من احتمالية استمرار الضغط البيعي على الأصول الخطرة.

بالمختصر ، التصعيد التجاري الأمريكي، سواء تجاه الصين أو المكسيك وكندا، بات يشكل عامل ضغط رئيسي على الأسواق، حيث أدى إلى إعادة تسعير المخاطر وإعادة توزيع رأس المال والاستثمارات. الدولار الأمريكي لا يزال المستفيد الأكبر، في حين أن الأصول عالية المخاطر، مثل أسهم التكنولوجيا، تتعرض لضغوط متزايدة. الأسواق الآسيوية أظهرت بعض المرونة، لكنها تبقى عرضة لتأثيرات القرارات السياسية والبيانات الاقتصادية المقبلة. يظل التضخم الأمريكي وبيانات مؤشر نفقات الاستهلاك الشخصي المرتقبة اليوم مفتاحًا رئيسيًا لفهم لقياس الضخوط التضخمية وتوجهات الاحتياطي الفيدرالي المستقبلية.

لا تُمثل Pepperstone أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. البيانات، سواء كانت من جهة ثالثة أو غيرها، لا يجب اعتبارها توصية؛ أو عرض لشراء أو بيع؛ أو دعوة لعرض لشراء أو بيع أي أمان، منتج مالي أو صك؛ أو المشاركة في أي استراتيجية تداول معينة. لا تأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار الخاصة بهم. ننصح أي قارئ لهذا المحتوى بطلب نصيحته الخاصة. بدون موافقة Pepperstone، لا يُسمح بإعادة إنتاج أو إعادة توزيع هذه المعلومات.