- لغة عربية

- English

- 简体中文

- 繁体中文

- ไทย

- Español

- Tiếng Việt

- Português

مفاتيح المزاج الاستثماري: بيانات المنتجين ومبيعات التجزئة

انشغلت الأسواق العالمية بموجة من البيانات والأحداث التي عززت من ديناميكية المزاج الاستثماري القائم منذ ارقام الوظائف غير الزراعية، فبيانات التضخم الأميركية لشهر يوليو جاءت بمزيج مختلط؛ التضخم العام ارتفع بنسبة 0.2% على أساس شهري، مطابقًا للتوقعات، بينما التضخم الأساسي سجّل 0.3% شهريًا و3.1% سنويًا متجاوزًا التوقعات عند 3.0%، في إشارة إلى استمرار بعض الضغوط السعرية الكامنة.

ورغم أن التركيز الابعد وبما يجب أن يكون على القراءة الأساسية، فإن الأسواق اختارت رد فعل فوري مائل للتيسير، حيث ارتفعت الأسهم الأميركية إلى مستويات قياسية جديدة في جلسة الامس وواصلت ردة فعل منذ بيانات التضخم في وقت سابق هذا الاسبوع، وهو ما يوحى بأن المستثمرين يتعاملون مع البيانات باعتبارها تمهيد لمرحلة نقدية أكثر مرونة.

في الأفق القريب، يترقب السوق اليوم صدور بيانات مؤشر أسعار المنتجين الأميركي PPI، والمتوقع أن يسجل ارتفاعًا سنويًا إلى 2.5% من 2.3% في القراءة السابقة. أهمية هذا المؤشر تكمن في كونه مقياساً مبكر لضغوط الأسعار في مراحل الإنتاج، أي قبل أن تصل إلى المستهلك النهائي. فإذا جاءت الأرقام أعلى من المتوقع، فإنها قد تشير إلى احتمال انتقال هذه الضغوط إلى مؤشر أسعار المستهلكين في الأشهر المقبلة، ما قد يحد من مساحة الفيدرالي للمناورة في خفض الفائدة. أما إذا جاءت أضعف، فسوف تعزز السرد التيسيري الذي تدعمه الأسواق حاليًا، وربما تدفع إلى إعادة تسعير أكثر جرأة لمسار الخفض.

إلى جانب البيانات، تلقت الأسواق دفعة إضافية من الجانب السياسي حيث ان وزير الخزانة الأميركي سكوت بيسنت دعا بشكل علني إلى خفض الفائدة بمقدار نصف نقطة مئوية في اجتماع الفيدرالي المقبل، وهو تدخل في السياسية النقدية ولكن يبدو مرحب به لانه يدفع باتجاه التسيرالنقدي ولكن ربما من زاوية جديدة وهي تمسية مرشحين لخلافه جيروم باول . التقارير عن أسماء بارزة محتملة لقيادة الفيدرالي بعد نهاية ولاية جيروم باول، وهو ما يضيف عنصرًا من عدم اليقين إلى المسار المستقبلي للسياسة النقدية ولكن على الاقل بداية عملية لتسمية خليفة. من هذه الاسماء منها ، "ريك" احد قياديات شركة ادارة الاصول الاكبر بلاكروك ، وايضا كبير استراتجيي الابحاث في جفريز وهو بنك استثماري بالاضافة الى اسماء تم تسميتها سابقاً مثل كيفين ولذلك يبدو ان قائمة المرشحين تطول ولكن على الاقل هناك شيء يبنى بشكل نظامي بعيدا عن تهديدات ترامب.

هذه التكهنات حول القيادة الجديدة مهمة لأنها قد تعني تحولًا في فلسفة إدارة التضخم والنمو، وربما انفتاحًا أكبر على سياسات داعمة للنمو حتى في مواجهة تضخم معتدل. الأسواق، بطبيعتها الاستباقية، بدأت في وضع سيناريوهات مبكرة لما قد يعنيه تغيير القيادة، من حيث تسارع وتيرة الخفض وهو ما قد يكون اقل بنحو 100 نقط اساس خلال عام أو تعديل أهداف التضخم على المدى المتوسط.

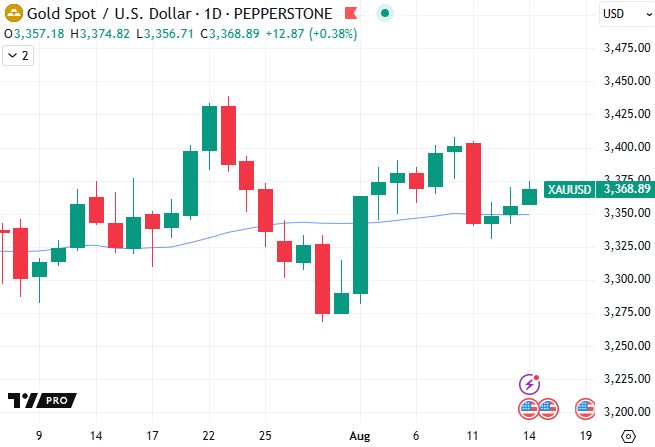

الذهب استفاد من هذه التوليفة ، دولار أضعف ورغبة المستثمرين في التحوط أمام مزيج من التيسير النقدي المحتمل وضغوط الأسعار وليسجل مكاسب بعد ترك مكاسب اخبار التعريفات على ذهب سويسرا بنهاية الاسبوع الماضي وعودة التداول عند مستويات متوسط ال20 يوم وهو النطاق الذي تم الاشارة له بكونه مناطق تجمع للتموضعفي المعدن الاصفر.

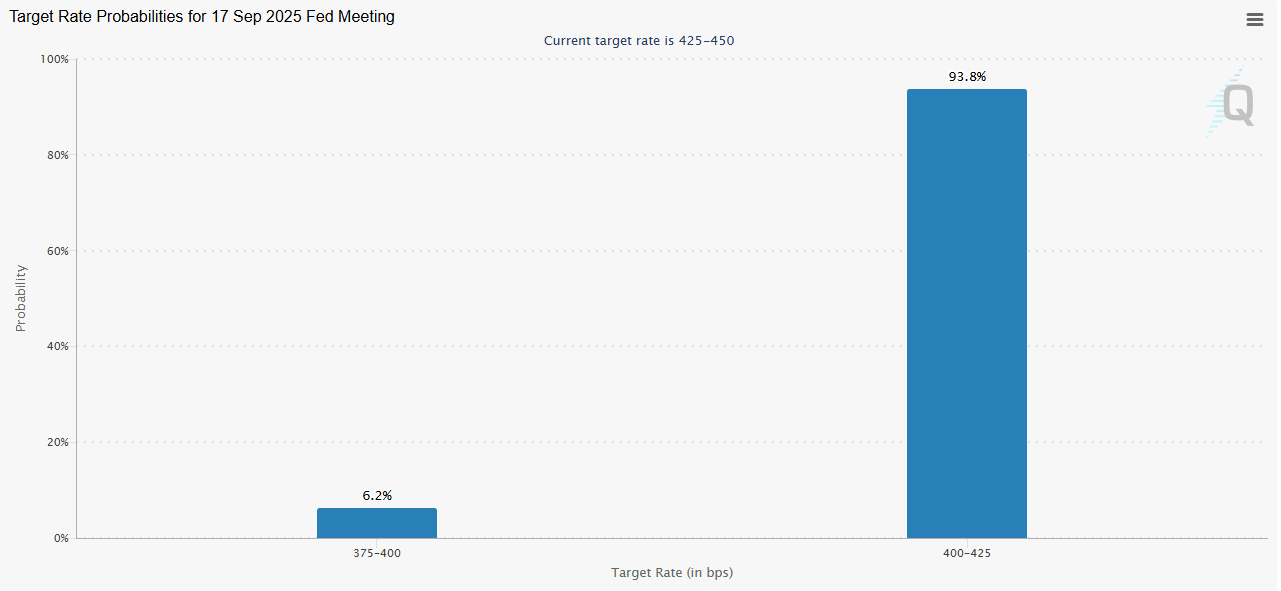

لكن المعنويات وسلوك المتداولين لن يتوقف عند CPI وPPI ، فغدا بيانات مبيعات التجزئة الأميركية ستجذب الاهتمام واللتي تحمل وزن خاص في هذا التوقيت. السبب أن مبيعات التجزئة ليست مجرد مقياس للنشاط الاستهلاكي، بل هي أيض مرآة لمعنويات المستهلكين، الذين يمثل إنفاقهم العمود الفقري للناتج المحلي الأميركي. الضعف في هذه الأرقام قد يشير إلى تراجع الثقة وبدء تباطؤ في دورة الإنفاق، ما قد يبرر خفضًا أسرع للفائدة لدعم النشاط. وفي المقابل، إذا جاءت قوية واعلى من التوقعات البالغة نمو بمقدار نصف النسبة المئوية، فقد تعطي الأسواق سبب لتخفيف حدة تسعير الخفض البالغ 25 نقطة اساس هذا الصباح نحو 93% في اسعار المقايضة، وربما إعادة التفكير في المدى الذي يمكن أن يذهب إليه الفيدرالي في التيسير.

الصورة الاكبر تكشف أن الأسواق تتحرك على ثلاثة محاور مترابطة. المحور الاول، مسار السياسة النقدية الأميركية الذي يبدو أقرب من أي وقت مضى إلى انعطافة تيسيرية، خاصة إذا جاءت بيانات PPI ومبيعات التجزئة في صالح هذا الاتجاه ولكن بالتأكيد ان بيانات الوظائف ستكون الأهم. ثانيًا، الديناميكيات السياسية والمؤسسية التي قد تغير شكل القيادة في الفيدرالي وتعيد تقديم اجندة جديدة للساحة الاقتصادية. ثالثًا، المزيج المستمر من إشارات التضخم المتناقضة، حيث يتراجع المؤشر العام لكن تظل المكونات الأساسية أكثر صلابة مما يرغب به صانعو السياسة.

في هذا السياق، يتحرك المستثمرون بين التفاؤل الحذر مع متابعة ارقام طلبات الاعانة اليوم والمتوقعه عند 225 الف والرهان على سيناريوهات محفوفة بالمفاجآت، مدركين البيانات الاقتصادية اليوم أو الغد يمكن أن تقلب المزاج بسرعة، وأن الطريق إلى نهاية العام سيظل مرهون بقدرة الأسواق على قراءة هذه الإشارات المتشابكة بدقة والتفاعل معها بمرونة.

لا تُمثل Pepperstone أن المواد المقدمة هنا دقيقة أو حديثة أو كاملة، وبالتالي لا ينبغي الاعتماد عليها على هذا النحو. البيانات، سواء كانت من جهة ثالثة أو غيرها، لا يجب اعتبارها توصية؛ أو عرض لشراء أو بيع؛ أو دعوة لعرض لشراء أو بيع أي أمان، منتج مالي أو صك؛ أو المشاركة في أي استراتيجية تداول معينة. لا تأخذ في الاعتبار الوضع المالي للقراء أو أهداف الاستثمار الخاصة بهم. ننصح أي قارئ لهذا المحتوى بطلب نصيحته الخاصة. بدون موافقة Pepperstone، لا يُسمح بإعادة إنتاج أو إعادة توزيع هذه المعلومات.