Liquidez profunda

Liquidez: una consideración importante en el trading

Obtener un precio peor porque la oferta de un creador de mercado o un proveedor de liquidez para transactar al precio cotizado es insuficiente se llama 'deslizamiento' y resultará en que el trader pague un spread más amplio.

Esto sucede con mucha más frecuencia de lo que muchos creerían, especialmente por parte de brokers más pequeños que utilizan un modelo de cero spread. Donde los traders que buscan un llenado en 0.1 de un lote o más pueden ver que su llenado real en la transacción es completamente diferente al precio cotizado en la plataforma.

En la mayoría de los casos, un trader no reconciliará la diferencia, pero este deslizamiento se sumará como un costo en la cartera, especialmente para traders que realizan transacciones de gran tamaño, lo que indica una falta de transparencia en la fijación de precios y puede dañar la confianza que un cliente tiene en su broker.

Un ejemplo de la diferencia de Pepperstone

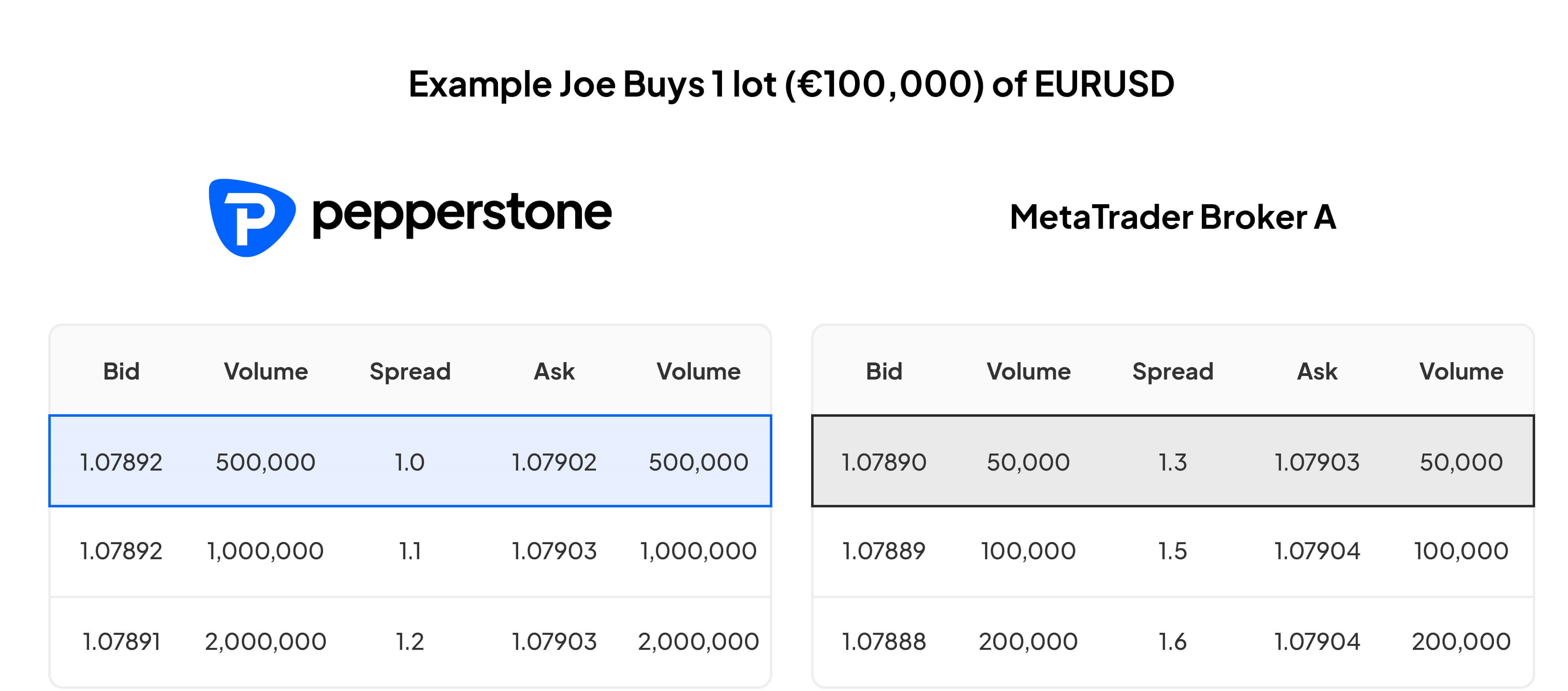

Digamos que Joe quiere comprar 1 lote (100,000 EUR) de EURUSD. Con Pepperstone, la orden de Joe se ejecuta al precio cotizado de 1.07902. Pero con el Broker A, la orden se llena al Precio Promedio Ponderado por Volumen (VWAP) de 1.07904, que se desvía del precio cotizado. Esto se debe a que el Broker A tiene una liquidez escasa, ofreciendo solo 50,000 en la parte superior del spread del libro de órdenes. Dado que Joe ha comprado 1 lote (100,000 EUR), la parte restante de la operación (50,000) se traslada a la segunda capa del libro de órdenes que ofrece 100,000 de volumen, y ese es el spread aplicado al volumen de 50,000 operados.

Con Pepperstone, la orden de 1 lote se ejecuta al precio cotizado de 1.07902. Sin embargo, con Broker A, el volumen no está allí para facilitar la solicitud de 1 lote, por lo que la orden se llena al Precio Promedio Ponderado por Volumen (VWAP) de 1.07904 en lugar del precio cotizado.

Esto puede parecer una pequeña diferencia, pero destaca que el precio en el que Joe pensó que había realizado la transacción y el llenado real de la transacción pueden ser diferentes dadas las dinámicas de liquidez.

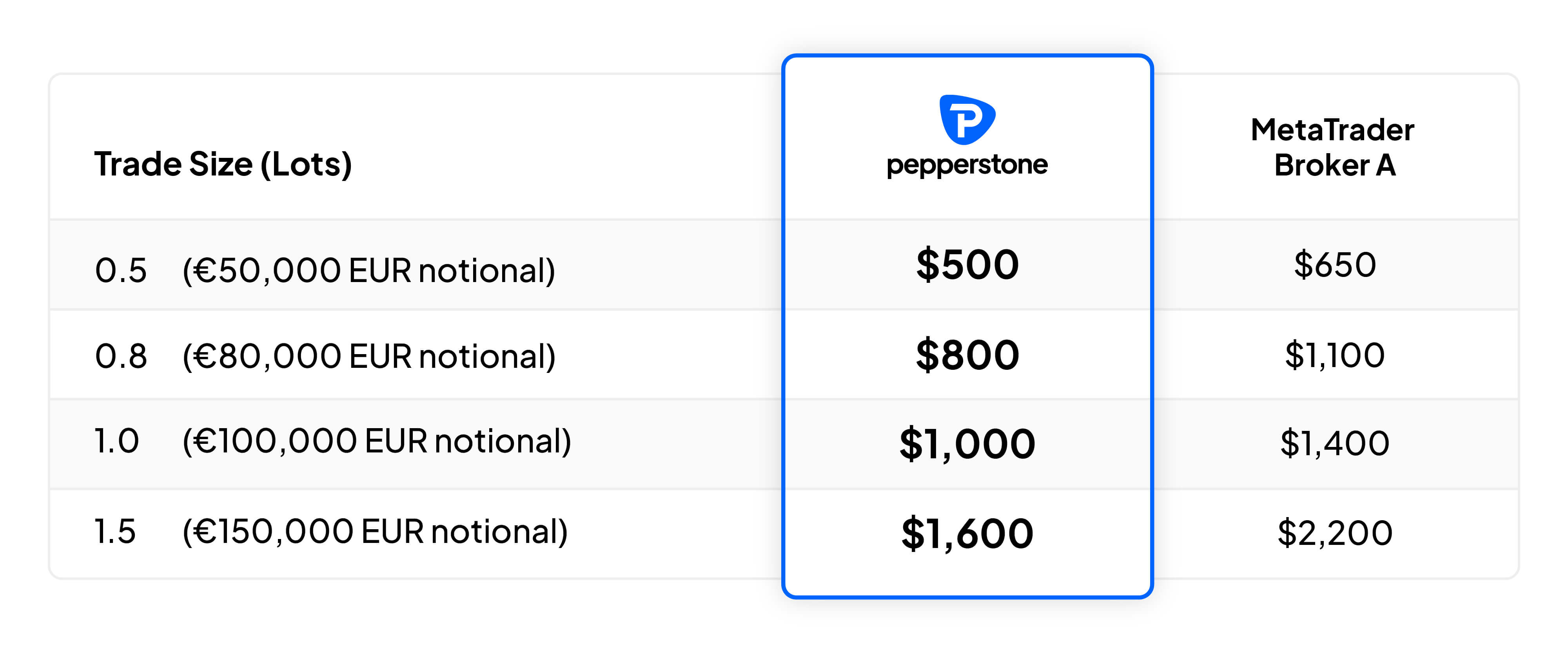

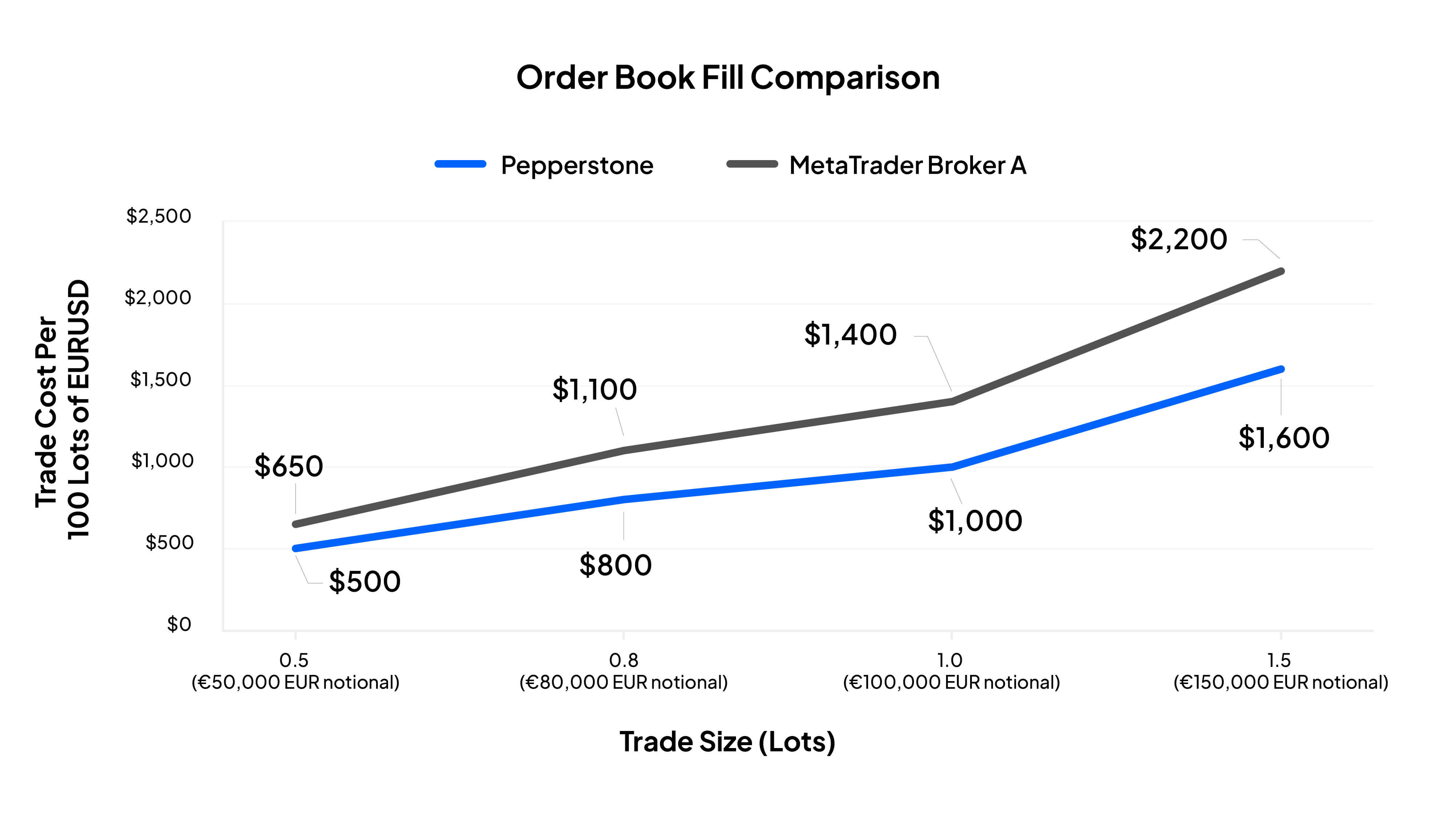

Considera cómo se desarrolla este escenario en 100 operaciones. Si bien el precio y el spread de oferta-demanda fluctuarán (a partir de este ejemplo) y la liquidez variará de una operación a otra, podemos ver cómo se desarrolla esto con el tiempo si extrapolamos los parámetros de este ejemplo.

Pepperstone ofrece una profunda liquidez al precio cotizado que se conoce como liquidez en la parte superior del libro. Típicamente, si un trader desea realizar una transacción de mayor tamaño, tendrá una mayor probabilidad de abrir y cerrar una operación al precio que le cotizaron, en comparación con muchos otros brokers.