¿Qué pasa si se impugna la elección presidencial de Estados Unidos?

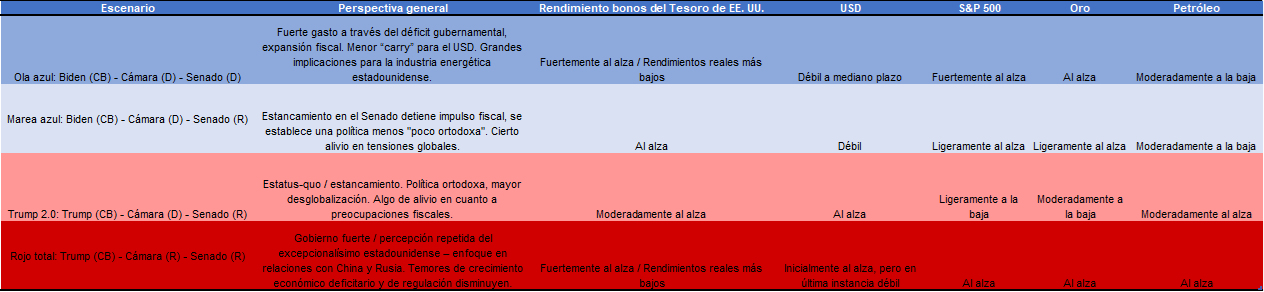

La aprobación y aprobación sin problemas del estímulo, por lo tanto, influye en la prima de riesgo del mercado y en un gobierno "fuerte", donde una parte controla la Casa Blanca, la Cámara y el Senado, obviamente ayudaría a facilitar eso.

Los mercados verían un gobierno "fuerte" como positivo para la confianza del mercado, y se regocijarían por el mayor potencial de gasto deficitario. La idea es que esto conduciría a mayores expectativas de inflación y rendimientos de los bonos del Tesoro "reales" (ajustados por inflación) negativos cada vez más profundos que darían como resultado un USD más débil, una apreciación del oro y valores de renta variable mucho más altos.

Para conseguir un gobierno "fuerte" de acuerdo con mi matriz de probabilidad electoral, el camino más probable es que veamos el escenario de la "Ola azul". Tampoco se puede descartar la noción de una "Restauración de los rojos". Sin embargo, sería necesario que los republicanos obtuvieran la Cámara de representantes, y para eso, necesitarían ganar 27 de los 31 asientos "indecisos", lo que parece poco probable.

Aprecio que muchos estarán en desacuerdo con mi conjunto de resultados anticipados y muchos sienten que un barrido de los demócratas causaría un tono de riesgo a los mercados dado su enfoque en impuestos más altos, energía, regulación y el fin del capitalismo de los accionistas. Sin embargo, creo que, de manera simplista, es más probable que los demócratas se acerquen a un modelo de MMT (Teoría Monetaria Moderna) flexible, aumentando el déficit y apoyándose en la Fed para monetizar indirectamente la deuda pública. El hecho de que probablemente veamos al gobernador de la Fed, Lael Brainard, designado como Secretario del Tesoro de Estados Unidos también sería un gran evento.

A juzgar por mi matriz agregada de varios mercados de apuestas, encuestas promedio y pronósticos políticos, los demócratas tienen una probabilidad razonable de ganar, aunque la batalla del Senado parece muy apretada. Por supuesto, la mayoría, al mirar estas variables, dirá inmediatamente "acuérdate el 2016" y cuán tremendamente inexactas demostraron ser estas métricas para permitir a los traders evaluar adecuadamente el riesgo. Sin embargo, descartarlos me parece incorrecto y los estadísticos muy probablemente han recalibrado y reelaborado sus modelos y destacarán la importancia de utilizar un margen de error.

(Matriz de probabilidad de las elecciones estadounidenses de 2020: Considere que los datos se pusieron en pausa inmediatamente después del debate)

¿Una manifestación de alivio surgiría, simplemente por la aceptación del resultado de las elecciones?

Dejando a un lado un gobierno fuerte, después de ver el primer debate presidencial, está claro que solo obtener un resultado que sea aceptado por la parte perdedora sería suficiente para evitar un colapso de los mercados y un fuerte tono de riesgo. Quizás, al menos en el período en el que el resultado real se conoce mientras todos los votos son contados, cualquier resultado que evite una elección impugnada y un movimiento probable para llevar la decisión a la Corte Suprema debería ver un mitin de alivio.

Los comentarios de Trump durante la sección sobre "integridad electoral" de que la Corte Suprema podría ser un factor decisivo parecen clave y claramente plantean la posibilidad de una impugnación. Al igual que el comentario de "Proud Boys, retrocedan y esperen", que aparentemente resonó en los mercados dado que los traders se preocuparon de que las tensiones se derramen en las calles y pongan a prueba el estado social de Estados Unidos.

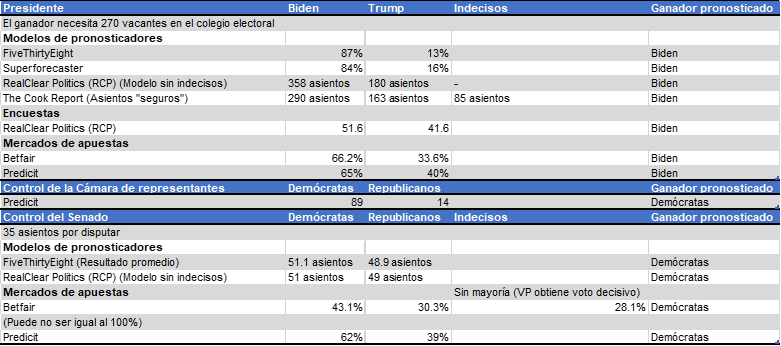

Estructura de plazos de opciones del S&P 500

(Fuente: Bloomberg)

Para respaldar esta opinión, podemos observar la reacción negativa inicial en los futuros del S&P 500 a estos comentarios, o podemos mirar el mercado de opciones. Aquí vemos la estructura temporal de volatilidad implícita (vol) del S&P 500 (arriba), que traza el nivel de volatilidad implícita para los vencimientos futuros de las opciones del S&P 500 (blanco - put, call - rojo), pero lo que es de interés es el volumen put.

Como era de esperar, los operadores han estado cubriendo el riesgo mediante el pago de la opción de venta del S&P 500 que vence el día de las elecciones (círculo verde). Luego la volatilidad implícita, o el movimiento a la baja esperado en el S&P 500, se vuelve aún mayor y más costoso hasta el pico en enero.

Se podría argumentar que podemos tomar esto como una señal de que los operadores han cubierto su riesgo de acciones para el escenario en el que cualquiera de los candidatos no acepte el resultado y se espere una disputa y algunas escenas desagradables que se logren infiltrar en la psique del mercado.

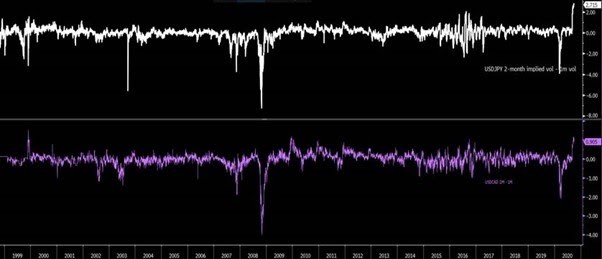

Pasando a la volatilidad de las opciones de divisas. Si observamos el volumen implícito de 1 mes del USDJPY, este se sitúa en 5.97%, que de ninguna manera es elevado, pero entonces este vencimiento no cubre la elección real. Si miramos hacia adelante y observamos la diferencia entre la volatilidad implícita de 2 meses y 1 mes en USDJPY (blanco), se ubica en un máximo histórico, mientras que el diferencial en USDCAD (púrpura) es el más alto desde 2008. Vemos una dinámica similar en la volatilidad del mercado de bonos.

Una vez más, mientras todo el mundo está mirando el libro de jugadas en los mercados y lo que significa en cuanto a quién obtiene la Casa Blanca y la composición del Congreso, quizás la pregunta que realmente deberíamos hacer es "si obtenemos un resultado real o impugnado ". A corto plazo, podemos ver que los fondos aparentemente están cubiertos mediante opciones, pero el riesgo de impugnación podría ser suficiente para dejar a los compradores de riesgo fuera de los mercados. Los mercados de renta variable podrían caer simplemente por la dinámica de la cartera de pedidos (falta de compradores), y las divisas de riesgo también se podrían enfrentar a presiones bajistas. Sin embargo, el mensaje del mercado de opciones es claro y sugiere que quizás el resultado realmente no importe siempre y cuando evitemos una elección impugnada.

Artículos más leídos

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.