- Español

- English

- Italiano

- Français

Sector financiero se torna atractivo tras modificación a la regla “Regla Volcker”

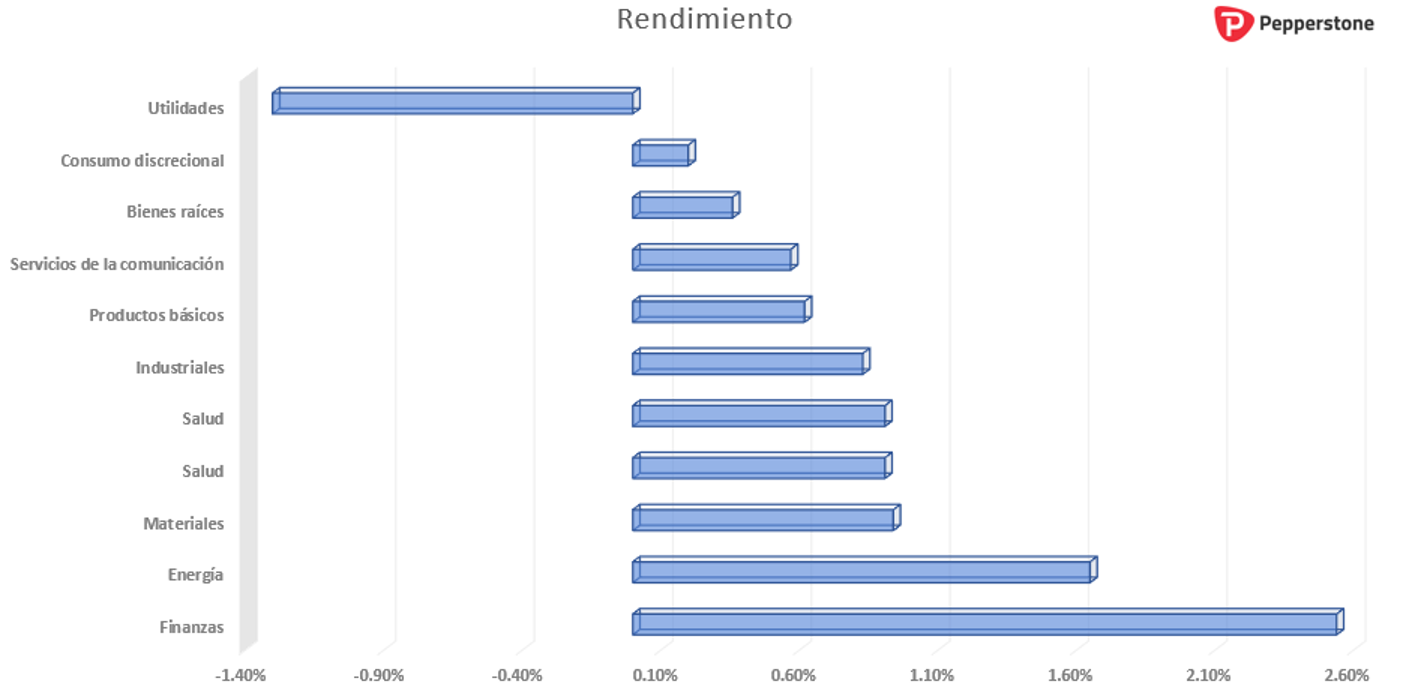

Tras reportes de que los reguladores propiciarían un ambiente regulatorio más flexible a Wall Street, el sector financiero fue fuertemente demandado y esto, a su vez, apoyó en cierta medida un sentimiento inversionista afectado por temores de una segunda oleada de Covid-19 y panoramas económicos menos favorables. Bajo esta dinámica, y liderando a la manada, las compañías financieras avanzaron más de un 2% en la jornada del jueves.

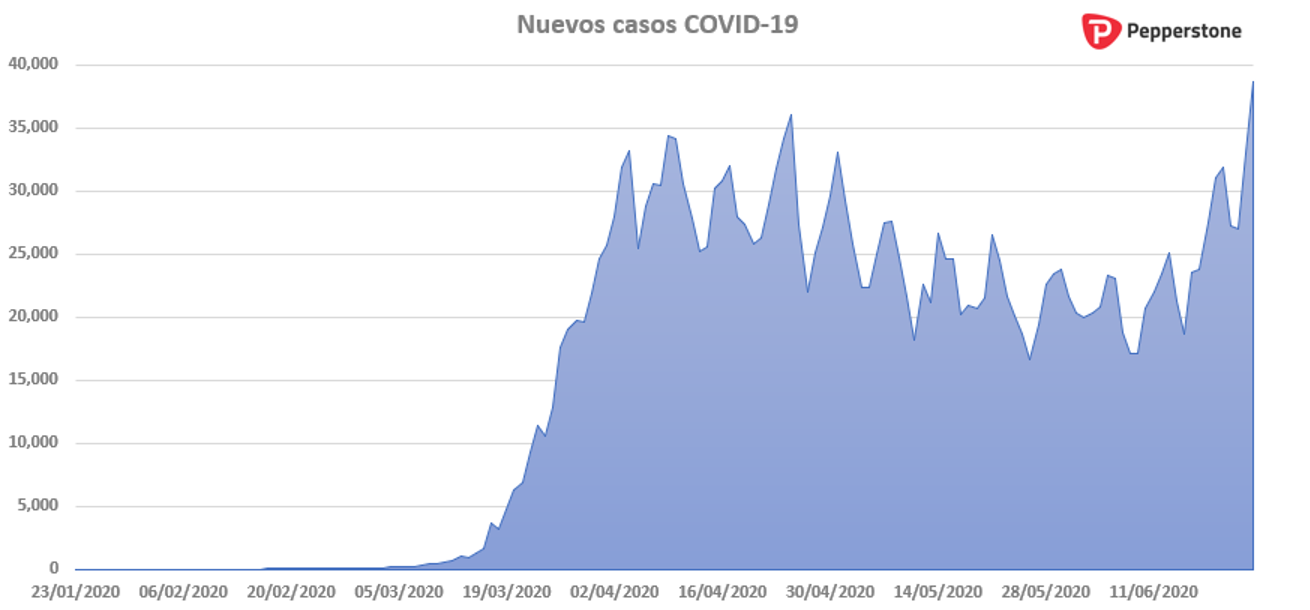

Como recordamos, la jornada de media semana trajo consigo un nuevo récord en la tasa de contagio en Estados Unidos y panoramas más aversos para el 2020 por parte del Fondo Monetario Internacional.

En el lado de salud, el pasado miércoles registró 38,672 nuevos casos de Coronavirus en Norteamérica. Cifra la cual, en clara tendencia alcista, supera ampliamente el récord establecido durante el pasado mes de abril.

Tales datos, por ende, y con ciertas medidas restrictivas ya en práctica (Texas / Nueva York), trajeron temores de que nuevas extensas medidas para prevenir una nueva oleada de Coronavirus descarrilarían una vez más el crecimiento económico. Como lo corroboraron las recientes cifras del PIB de EE. UU., durante el 1T del 2020, tiempo bajo el cual comenzó a cobrar fuerza la contingencia de salud, la economía perdió 5% trimestralmente.

Los recientes panoramas del FMI tampoco fueron de ayuda al mencionar la institución que ahora espera que, en lugar de una contracción global de 3% durante el 2020, el descarrilamiento termine cobrando 4.9% de la riqueza global.

Si bien en cierta manera estos factores aún continúan pesando en el perfil de los inversores, una mayor libertad para que el sector financiero lleve a cabo sus prácticas de inversión ha generado que los toros logren recuperar el semblante. En este aspecto, la jornada trajo consigo comentarios de que los reguladores relajarían las “Reglas de Volcker” implementadas tras los estragos de la crisis financiera global del 2008. Factor el cual ha sido recibido de manera ampliamente favorable en el sector financiero.

¿Qué es la regla Volcker?

La regla Volcker es un reglamento federal que prohíbe a los bancos llevar a cabo ciertas actividades de inversión con sus propias cuentas, y limita su propiedad y relación con fondos de cobertura y fondos de capital privado. El propósito de esta es impedir que los bancos realicen ciertos tipos de inversiones especulativas que contribuyeron a la crisis financiera de 2008.

Vale la pena añadir que esta fue nombrada tras el nombre del ex presidente de la Reserva Federal Paul Volcker, y restringe la operativa de productos derivados como futuros y opciones de materias primas a corto plazo por cuenta propia de los bancos bajo la premisa de que estas actividades no benefician a los clientes de los bancos. Puesto de otra manera, los bancos no pueden utilizar sus propios fondos para hacer dicho tipo de inversiones con el fin de aumentar sus beneficios. El propósito en concreto es desincentivar a los bancos de asumir altos niveles de riesgo.

Beneficios para la banca

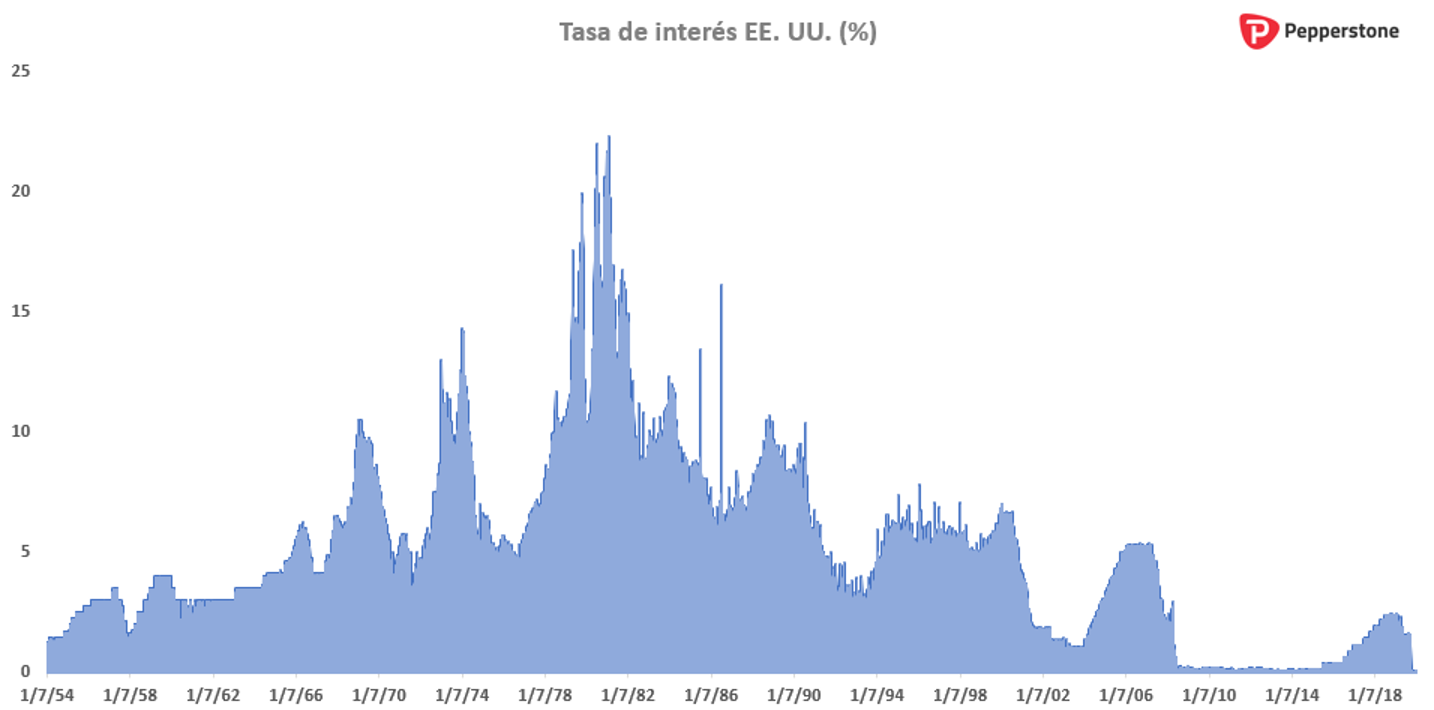

En un ambiente de mercado donde las tasas de interés se encuentran una vez más en niveles mínimos históricos, los prospectos de beneficios se han vuelto a ver bastante limitados en la banca. No obstante, tras esta modificación a la “Regla de Volcker”, esto permite que los bancos puedan apostar en vías alternas para incrementar su rentabilidad y, por ende, esto ha vuelto estas compañías financieras más atractivas para los inversores.

En cuanto a los cambios, esta relajación incrementará el flujo de capital por parte de los bancos a capital de riesgo y a su vez, reducirá el capital que los bancos tienen que mantener para mantener sus operaciones en productos derivados, liberando así más capital para otro tipo de inversiones.

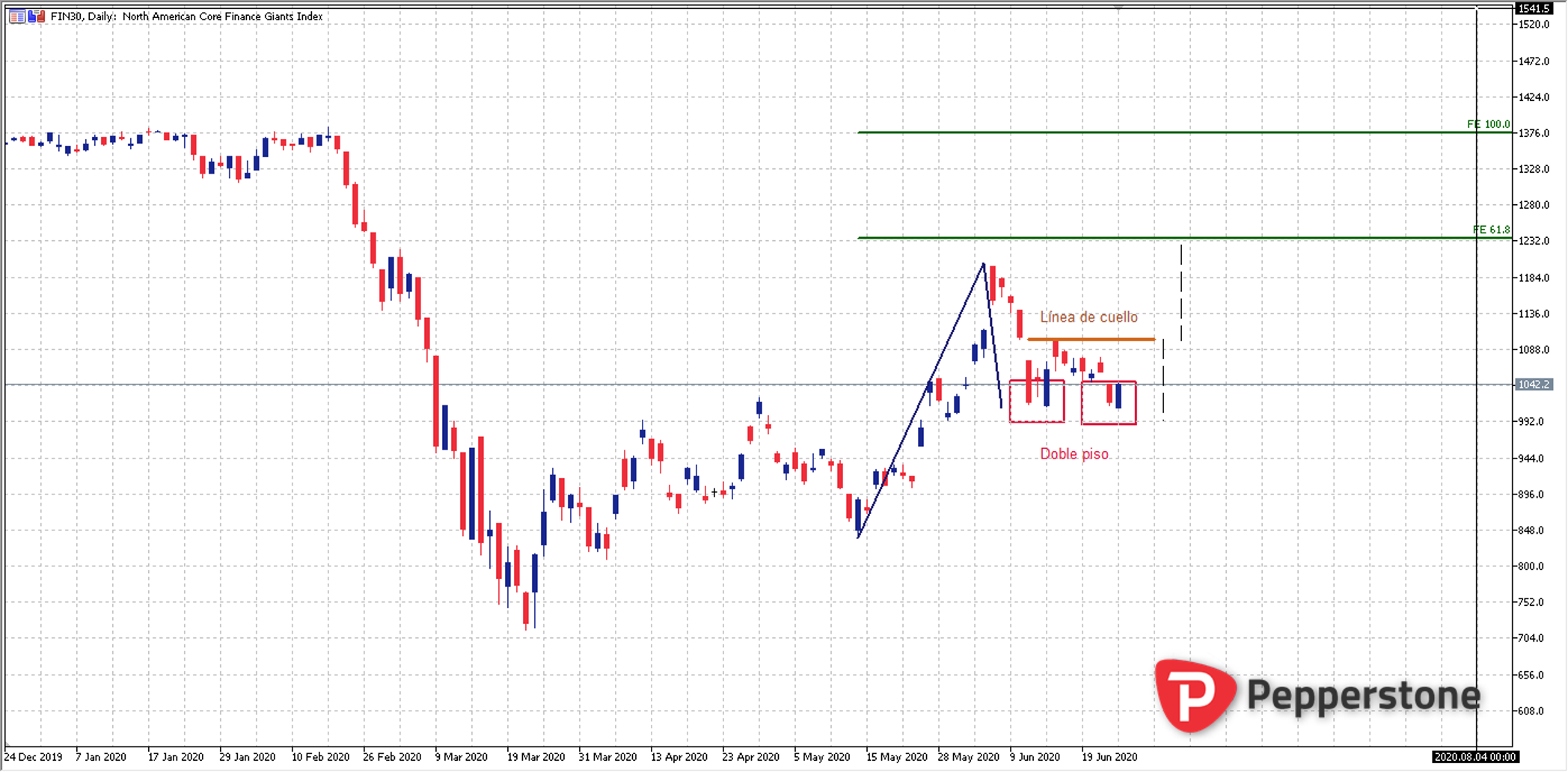

Gráfico diario FIN30

Desde el aspecto técnico, el panorama se presenta bastante atractivo para los gigantes del sector financiero. Como podemos observar en el gráfico previo, con el repunte de la sesión del jueves, el cual ha tomado lugar con una vela envolvente alcista, el sector financiero parece estar cementando las bases para un patrón de doble piso (cuadros rojos).

Esta configuración parece ideal para dar una continuidad a los avances que fueron limitados a partir de las primeras jornadas de junio. En este caso, la activación del patrón a partir de la línea clavicular nos estaría indicando que el FIN 30 podría revalorarse en un 11% adicional (líneas verticales negras ).

De manera adicional, esta dinámica se encuentra en sintonía con el nivel de expansión de Fibonacci de 61.80% de los avances de mayo y corrección de junio. Situación la cual lo vuelve un nivel más plausible.

Obviamente, lo ideal aquí será esperar a que el patrón sea efectivamente activado en torno a los 1,100 puntos.

¿Listo para operar?

Empezar es fácil y rápido. Nuestro sencillo proceso de solicitud solo le llevará unos minutos.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.