- English

- 中文版

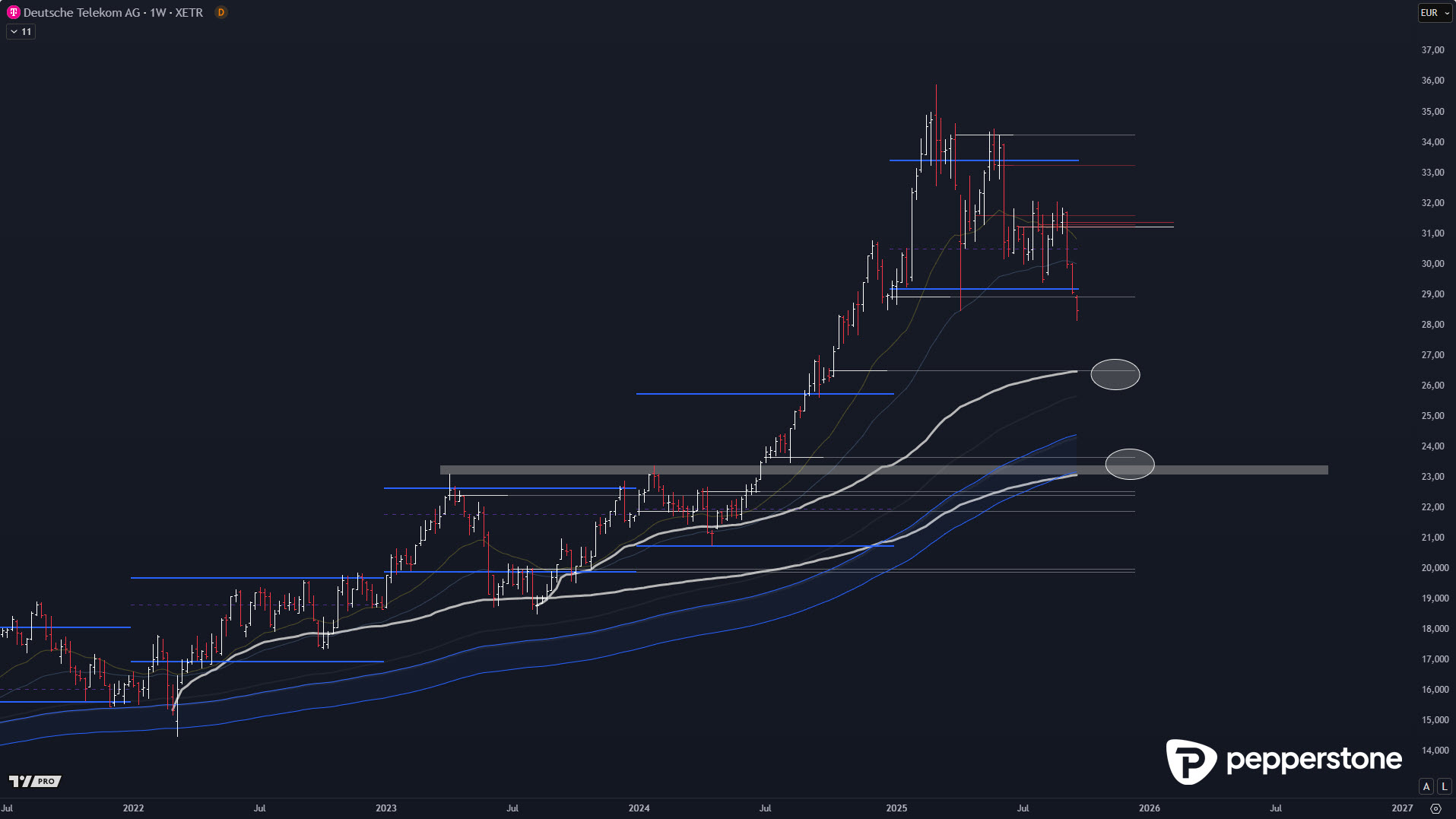

Deutsche Telekom: große Korrektur!

Im Vergleich zu US-Werten wie dem Dow Jones, die wesentlich weniger Performance vorweisen, erscheint der deutsche Markt, insbesondere der DAX, überhitzt. Diese Divergenz hatte ich schon früher bei Werten wie SAP, der Deutschen Bank und eben auch der Telekom thematisiert: Sobald deutsche Titel über ihrer Value Area High lagen (z. B. bei rund 33 €), wurde es gefährlich – der Rückkehr in die alte Value Area wurde abverkauft.

Entscheidende Unterstützungsmarken rücken in den Fokus

Im Chartbild liegt die aktuelle Value Area Low bei etwa 29,20 €, diese Marke wurde bereits erreicht oder unterschritten. Eine wichtige mittelfristige Unterstützungszone befindet sich um 26 €, zugleich Value Area High des Jahres 2024. Noch tiefer, im Bereich von rund 24 bis 23,50 €, liegt ein historischer Ausbruchsbereich, der mehrfach getestet wurde und Potenzial als Boden haben könnte. Entscheidend ist, dass an diesen Marken eine klare Reaktion sichtbar wird. Blindes Long-Engagement bietet sich nicht an – eine Bestätigung im Stundenchart ist erforderlich, um valide Setups mit vertretbarem Risiko zu handeln.

Bestätigung statt Prognose als Handlungsgrundlage

Auf dem Wochenchart bleibt die Trendrichtung schwach. Für einen Long-Einstieg ist eine saubere Trendwende nötig, sichtbar beispielsweise durch eine markante Formation im Stundenchart. Sollte der Bereich um 26 € keine Reaktion zeigen, wäre ein weiterer Rücklauf Richtung 23 bis 24 € naheliegend. Das Risiko von Fehlausbrüchen, insbesondere beim Retest von Widerständen und Value-Area-Grenzen, bleibt hoch.

Kontinuitätsbezug: Marktmechanik & Lektion aus PayPal

Die wiederkehrende Marktmechanik zeigt sich auch bei der Telekom. Range Plays sind so lange stabil, bis auf einer Seite Marktteilnehmer in die Falle laufen. Sobald Trapped Sellers oder Buyers auftreten, kippt die Balance, Momentum setzt ein und etablierte Strukturen brechen auf. Genau dieses institutionelle Muster ist auch hier relevant.

Das Beispiel PayPal verdeutlicht zusätzlich, warum es nicht sinnvoll ist, „kalt“ in eine Aktie einzusteigen. Trotz hoher Erwartungen brach der Wert massiv ein, da eine Bestätigung durch Price Action fehlte. Für die Telekom bedeutet das: Erst eine klare Reaktion an den entscheidenden Marken, andernfalls bleibt es bei einer Prognose ohne handelbare Grundlage.

Fundamentales Lagebild + News

Unternehmensprofil

Die Deutsche Telekom ist einer der größten Telekommunikationsanbieter Europas. Das Unternehmen stellt keine physischen Produkte wie Autos oder Maschinen her, sondern bietet vor allem Dienstleistungen an: Mobilfunkverträge, Festnetz- und Internetanschlüsse, Fernsehdienste sowie IT- und Cloudlösungen. Ein großer Teil des Umsatzes stammt aus dem Mobilfunkgeschäft in Deutschland, Europa und den USA (über die Tochter T-Mobile US). Damit verdient die Telekom ihr Geld durch monatliche Gebühren von Privat- und Geschäftskunden, ergänzt durch Infrastruktur- und Servicedienstleistungen.

Wichtigste Konkurrenten

- Vodafone Group

- Orange S.A.

- Telefónica (inkl. O2)

- AT&T

- Verizon

Verbundene Aktien (Zulieferer & Partner)

- Ericsson (Netzwerktechnik und 5G-Infrastruktur)

- Nokia (Mobilfunktechnik, Netzwerkausrüstung)

- Cisco Systems (Netzwerklösungen, IT-Infrastruktur)

- Qualcomm (Chips & Technologie für Mobilfunknetze)

- Huawei (teilweise noch Zulieferer bei Infrastrukturprojekten, trotz regulatorischer Einschränkungen)

Branche & Stellung im Markt

Das Unternehmen ist Teil der globalen Telekommunikationsbranche, die als sehr stabil, aber kapitalintensiv gilt. Sie profitiert von einem hohen Bedarf an Netzinfrastruktur, Datenübertragung und Konnektivität. Deutsche Telekom gehört zu den Marktführern in Europa und hat über ihre US-Tochter T-Mobile eine starke Präsenz auf dem wichtigsten Telekommarkt der Welt.

Aktuelle Nachrichten

- Kooperation mit Nvidia und Brookfield zum Aufbau eines großen KI-Datenzentrums in Nordrhein-Westfalen.

- Entwicklung eines „AI Phone“ mit Sprachsteuerung und integrierten Assistenzfunktionen.

- Starke Q1-Zahlen 2025: Umsatz und bereinigtes EBITDA gesteigert, Prognosen für das Gesamtjahr nach oben angepasst.

Stärken & Risiken

Das Unternehmen profitiert von stabilen Einnahmequellen und der strategischen Ausrichtung im Bereich KI und Infrastruktur. Risiken bestehen in Verzögerungen bei Projekten sowie im Druck, hohe Erwartungen des Marktes zu erfüllen.

Fazit: Technische Marken im Vordergrund

Für die Deutsche Telekom bleiben die entscheidenden Kursmarken die Zone um 26 € sowie der darunterliegende Bereich bei 24 bis 23,50 €. Nur eine bestätigte Trendwende im Stundenchart rechtfertigt neue Long-Positionen. Ohne klare Reaktion bleibt die Aktie anfällig für weitere Rücksetzer.

Die 5 wichtigsten Punkte im Überblick:

- Aktie notiert unter der Value Area Low – Schwächezeichen.

- Erstes relevantes Unterstützungsniveau: 26 €.

- Zweite wichtige Zone: 24 bis 23,50 €.

- Nur bestätigte Price Action im Stundenchart bietet valide Long-Einstiege.

- Risiken weiterer Rücksetzer hoch, solange keine Bestätigung erfolgt.

Herzliche Grüße aus Berlin,

Dennis Gürtler.

Related articles

The material provided here has not been prepared in accordance with legal requirements designed to promote the independence of investment research and as such is considered to be a marketing communication. Whilst it is not subject to any prohibition on dealing ahead of the dissemination of investment research we will not seek to take any advantage before providing it to our clients.

Pepperstone doesn’t represent that the material provided here is accurate, current or complete, and therefore shouldn’t be relied upon as such. The information, whether from a third party or not, isn’t to be considered as a recommendation; or an offer to buy or sell; or the solicitation of an offer to buy or sell any security, financial product or instrument; or to participate in any particular trading strategy. It does not take into account readers’ financial situation or investment objectives. We advise any readers of this content to seek their own advice. Without the approval of Pepperstone, reproduction or redistribution of this information isn’t permitted.